カードローン申込時に必要な収入証明書類は? 用意できないときの対処法も紹介

この記事の監修者

小林 恵

貸金業務取扱主任者、日本FP協会認定ファイナンシャル・プランナー(AFP)、住宅ローンアドバイザー、DC(企業年金)プランナー

みんなのモビット担当

関西学院大学社会学部卒。情報通信関連の会社に勤務の後、貸金業務取扱主任者資格を取得。セミナー講師や家計相談を中心に活躍中。近年ではオンライン家計相談も開催するなど、幅広いお客様のマネーに関する問題を解決している。

この記事でわかること

- 収入証明書類とは源泉徴収票や給与明細書などが該当する

- 給与明細書を提出する場合は直近2カ月分の書類が必要になる

- 借入希望額が50万円以下であれば収入証明書類不要で借りられる可能性がある

カードローンを利用する際には、申込者の状況や借入希望額次第で、収入証明書類の提出が必要となる場合があります。用意できない場合は、契約手続きを進められない、または利用限度額が低くなるなどの影響が生じることがあります。

この記事では、カードローンの申込時に収入証明書類が必要となるケースや、用意が難しいときの対処法について解説します。

コラムの目次

カードローン申込時に提出する収入証明書類とは

収入証明書類とは、申込者の収入を証明するための書類です。たとえば、会社員として勤務している場合は、勤務先から交付される源泉徴収票や給与明細書などが該当します。

金融機関より収入証明書類を求められた場合は、提出しない限り、審査や契約手続きへ進むことができません。提出が求められるケースは、申込者の状況によっても異なりますが、カードローンを利用する際は事前に用意しておいたほうが良いでしょう。

カードローン利用時に収入証明書類が必要となるケース

収入証明書類の提出が必要となるのは、主に以下3つのいずれかに該当する場合です。

収入証明書類が必要となる主なケース

- 1社から50万円を超える借入をする場合

- 複数社から合計で100万円を超える借入をする場合

- 金融機関が必要と判断した場合

1社から50万円を超える借入をする場合

1社から50万円を超える借入を希望する場合は、貸金業法に基づき、収入証明書類の提出が必要です。

- 貸金業法

-

貸金業者の業務や貸付けに関する規制を定めた法律です。消費者保護や多重債務問題の解決を目的としています。

たとえば、借入希望額を「60万円」や「70万円」などにした場合は、収入証明書類を提出する必要があります。これは、申込者本人の返済能力を確認する目的に加えて、収入証明書類により年収を確認することが貸金業法により定められているからです。

収入証明書類の提出が難しい場合は、借入希望額を50万円以下にする必要があります。もしくは、金融機関の審査により、利用限度額50万円以下の契約となる可能性があります。

複数社から合計で100万円を超える借入をする場合

複数の業者から合計で100万円を超える借入を希望する場合にも、貸金業法に基づいて収入証明書類の提出が必要です。

たとえば、消費者金融A・Bからそれぞれ40万円ずつの借入があり、新たに消費者金融Cから50万円の借入を希望する場合などが該当します。それぞれの借入金額は50万円以下ですが、合計100万円を超えるため、収入証明書類を提出しなければなりません。

金融機関が必要と判断した場合

金融機関が審査で必要だと判断すれば、借入希望額が50万円以下で、かつ他社との借入金額合計が100万円以下であっても、収入証明書類の提出を求める場合があります。

金融機関は、申込者の返済能力などを確認したうえで、融資可否や利用限度額を決定します。そのため、収入についてより慎重な調査が必要な場合や、総量規制に抵触する可能性がある場合には、収入証明書類の提出を求める可能性があります。

カードローン申込時に収入証明書類の提出が必要な理由

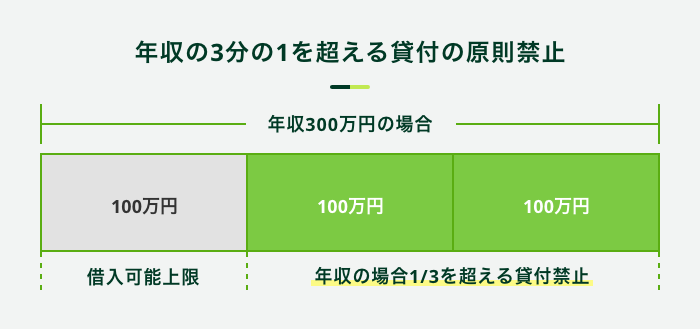

金融機関が収入証明書類の提出を求めるのは、総量規制に抵触しないかどうかを確認する目的があります。消費者金融のカードローンでは、総量規制により、年収の3分の1を超える借入が原則として禁止されているためです。

- 総量規制

-

消費者金融やクレジットカード会社などを対象に設けられている法制度の1つです。返済能力を超えた過剰な貸付から消費者を守るために、「年収の3分の1を超える貸付の原則禁止」を定めています。

たとえば、年収が300万円の方であれば、総量規制により100万円までしか借入できません。貸金業者は、この金額を超えた貸付をすると貸金業法違反となってしまいます。

貸金業者は、貸金業法に則った営業をするためにも、申込者に収入証明書類の提出を依頼し、年収を確認したうえで融資可否や利用限度額を決定します。

また、消費者金融などの貸金業者は、融資にあたって申込者の「返済能力の調査」をおこないます。返済能力の調査は貸金業法によって定められているため、必ず実施しなければなりません。

返済能力の調査では、申込者が申告した内容や収入証明書類、信用情報などをもとに、総合的な判断をおこないます。

年収などの情報は申込時に記載しますが、その内容が必ずしも事実と一致するとは限りません。そこで金融機関は、年収や勤務先などが記載された収入証明書類の提出を求め、返済能力を正確に確認するために活用します。

カードローン申込時に認められる収入証明書類

会社員などの給与所得者は、源泉徴収票や給与明細書などを収入証明書類として提出します。また、自営業者の場合は、確定申告書などを提出するのが一般的です。

また、カードローン申込時に認められる収入証明書類は、現職で発行されたものに限られます。前職の給与明細書や源泉徴収票は収入証明書類として提出できません。

| 収入証明書類 | 取得方法 |

|---|---|

| 源泉徴収票 | 12月〜1月ごろに勤務先から交付される |

| 給与明細書 | 毎月勤務先から交付される |

| 確定申告書 | 確定申告をおこなった際に控えを発行する |

| 所得証明書 | 市区町村役場に交付を請求する |

収入証明書類として提出できる書類は金融機関によって異なるため、申込前に確認しましょう。

源泉徴収票

源泉徴収票は、給与所得者(会社員やパート・アルバイトなど)が毎年給与支払者(勤務先)から受け取る書類です。1年間の収入や所得などが記載されているため、収入証明書類として認められます。

毎年、年末調整後の12月〜1月ごろに勤務先から交付されます。源泉徴収票の発行は、給与支払者の義務であるため、受け取っていない場合は請求し、紛失してしまった場合は、再発行を依頼しましょう。

給与明細書

勤務先から発行される給与明細書も、収入証明書類として認められます。

給与明細書は、給与を支払う際に労働者に対して交付することが義務付けられています。そのため、毎月の給与日の前後に勤務先から必ず交付されます。

給与明細書を収入証明書類として提出する場合は、原則として「直近2カ月分」の提出が必要です。また、賞与がある場合は直近1年分の賞与明細書もあわせて提出します。

また、給与明細書に地方税額の記載があると、金融機関によっては1カ月分でも認める場合があります。

確定申告書

個人事業主やフリーランスなど、確定申告をおこなっている方の場合は、確定申告書が収入証明書類として認められます。確定申告書は、必ず直近のものを提出してください。

なお、確定申告書を収入証明書類として提出する際、受信通知(e-Taxの場合)やリーフレット(窓口提出の場合)が追加で必要となる場合があります。(※)

(※)リーフレットとは、2025年1月以降、確定申告書(控え)への受領日付印の押なつが廃止されたことに伴い、当分の間の対応として窓口で交付される案内書です。希望者には、リーフレットに確定申告書を収受した「日付」や「税務署名」を記載したものが交付されます。

所得証明書

所得証明書とは、市区町村が発行する、所得金額が記載された書類の総称です。

書類の名称は市区町村によって異なり、「課税証明書」と呼ばれる場合もあります。

所得証明書は、お住まいの市区町村役場で交付申請をすれば取得できます。また、所得証明書を発行する際は200円〜300円ほどの費用が発生します。

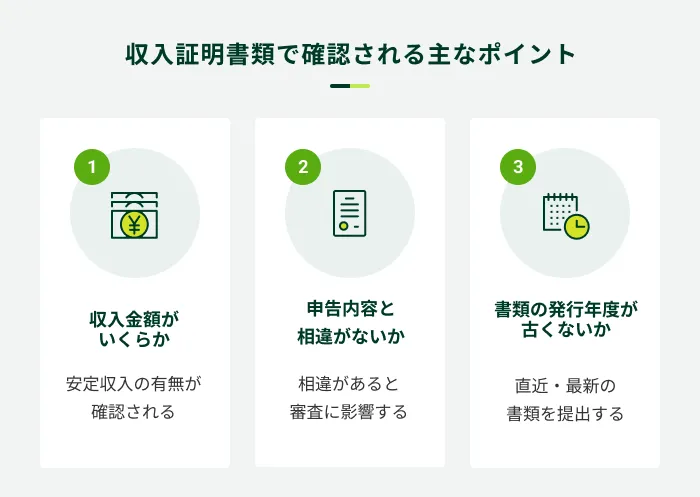

収入証明書類で確認されるポイント

収入証明書類は、申込者の返済能力を正確に把握するために利用されます。確認される主なポイントは、主に以下の3つです。

収入金額がいくらか

金融機関は、収入証明書類に記載された情報をもとに、申込者に「貸したお金を返済できるだけの安定した収入があるかどうか」を確かめます。

また、消費者金融系カードローンは総量規制の対象です。そのため、金融機関は収入証明書類から申込者の正確な年収を把握し、総量規制に抵触しないかどうかも確認します。

申告内容と相違がないか

申込者が申告した年収や勤務先と、収入証明書類に記載された内容に相違がないかどうかもチェックされます。

カードローンの申込時には、年収や勤務先などの情報を申告しますが、申告を受けた金融機関は、申告内容を確認するだけでは、それが事実であるかどうかわかりません。

そこで、金融機関は申告内容と収入証明書類と照らし合わせて整合性を確認し、申込者に返済能力があるか、また信用できる人物かどうかを判断します。

書類の発行年度が古くないか

収入証明書類の発行年度や発行日も、確認項目のひとつです。

収入証明書類は、最新のものを提出しなければいけません。たとえば、源泉徴収票であれば、直近の12月〜1月に発行されたものが最新です。

自営業者であれば、確定申告書などを提出しますが、その際も最新の書類を用意する必要があります。

古い収入証明書類を提出した場合は、金融機関は収入証明書類として採用できないため、改めて最新年度の書類を提出しなければなりません。用意ができない場合は、審査に時間がかかってしまうこともあるため注意してください。

収入証明書類の提出方法と注意点

収入証明書類の提出方法には、主に以下の方法があります。

- インターネット上で画像をアップロードする

- スマホアプリで提出する

- 郵送・FAXで送る

多くのカードローンでは、収入証明書類の提出もWEBで完結できるため、手間がかかりません。ただし、書類の不備があると再度提出を求められたり、審査が長引いたりする可能性があります。あらかじめ提出方法を確認し、不備なく提出しましょう。

収入証明書類の不備例

- 画像が不鮮明で内容が読み取れない

- 画像が見切れており、全体を確認できない

- 書類の一部が不足している

- 発行日が古い

- 勤務先の名称が記載されていない

- 本人名義のものでない

SMBCモビットはスマホアプリから提出可能

SMBCモビットでは、スマホアプリから収入証明書類を提出できます。

SMBCモビットの申込方法(新規申込のお客さまの場合)

- SMBCモビット公式スマホアプリ

- 審査時に送られるEメールまたはSMSに記載のURL

公式スマホアプリで収入証明書類を提出する際は、アプリを起動して会員ページにログインし、「書類提出」を選択してください。画面の案内に従って操作すれば、すぐに提出できます。

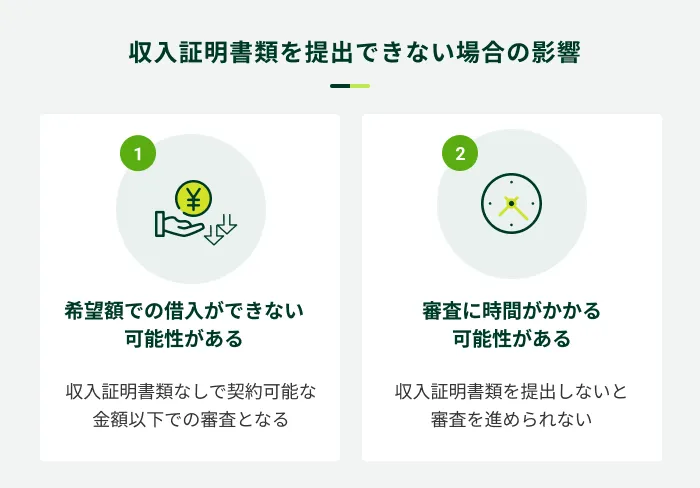

収入証明書類を出さないとどうなる?

収入証明書類の用意ができない場合、以下のような影響が生じる可能性があります。

希望額での借入ができない可能性がある

カードローンの申込時に収入証明書類の提出ができなければ、希望額での借入ができない可能性があります。

なぜなら、法律により1社から50万円もしくは複数社から合計100万円を超える借入となる場合は、収入証明書類による年収の確認をおこなうことが金融機関には義務付けられているためです。

そのため、収入証明書類の用意ができない場合は、50万円を超える借入ができません。

なお、利用限度額はさまざまな情報をもとに審査で総合的に判断されます。したがって、収入証明書類を提出したからといって、必ずしも希望の利用限度額が設定されるとは限りません。

審査に時間がかかる可能性がある

金融機関から収入証明書類の提出を求められた際、すぐに用意できなければ、その間審査を進められず、借入までに時間がかかってしまいます。

特に借入を急ぐ方は、速やかに提出できるように余裕をもって準備しておきましょう。

SMBCモビットは申込から最短15分での融資も可能

SMBCモビットでは、申込から最短15分での融資が可能です。(※)

申込者の状況や借入希望額次第では、収入証明書類の提出が求められる場合もありますが、あらかじめ用意していただければ、スムーズな審査が可能です。

収入証明書類としてご利用いただけるのは、以下のいずれかの書類です。

収入証明書類として提出できる書類

- 源泉徴収票の写し

- 税額通知書の写し

- 所得証明書の写し

- 確定申告書の写し

- 給与明細書の写し

※給与明細書の場合は、直近の給与明細書2か月分。賞与支給のある方は、年間の賞与額(夏・冬、各々)が確認できる賞与明細書も用意しましょう。

カードローンを利用する際は、ぜひSMBCモビットをご検討ください。

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

収入証明書類を用意できないときの対処法

源泉徴収票などの収入証明書類を用意できない場合も、借入希望額を見直したり、書類を発行したりすれば、カードローンを利用できる可能性があります。検討できる主な方法は、以下の3つです。

借入希望額を引き下げる

収入証明書類を用意できない場合は、借入希望額の引き下げを検討しましょう。以下の2つをどちらも満たせば、本人確認書類のみで契約できる可能性があります。

収入証明書類が不要なケース

- 借入希望額が50万円以下である

- 借入希望額と他社からの借入額が合計100万円以下である

ただし、上記の条件を満たしていても、申込内容などによっては金融機関の判断で提出を求められることがあります。

勤務先に相談をする

会社員やパート・アルバイトなどの給与所得者で、源泉徴収票や給与明細書を紛失してしまった方は、勤務先に再発行を依頼する方法もあります。

源泉徴収票や給与明細書の発行は勤務先の義務であるため、担当部署に再発行を依頼すれば応じてくれるでしょう。

市区町村役場で収入証明書類を発行する

所得証明書は、市区町村役場にて交付申請をすれば取得できます。これは、自営業者や給与所得者などすべての方が対象です。

市区町村によって異なりますが、マイナンバーカードを保有していれば、全国のコンビニで所得証明書類の発行が可能な場合もあります。お住まいの市区町村のホームページなどで、申請方法や交付手数料を確認しましょう。

よくある質問

Q.昨年の源泉徴収票を利用できますか?

A.最新のものであれば利用できます。

源泉徴収票など、収入証明書類を提出する場合は、必ず直近のものを提出しなければなりません。

なお、最新の源泉徴収票提出が難しい場合は、給与明細書を提出することで収入証明書類として認められます。その場合は、直近2カ月分の提出が必要です。

たとえば、給与日が毎月月末で1月にカードローンへ申込をする場合は、11月分・12月分の給与明細書を提出します。

Q.退職した会社の源泉徴収票を提出してもよいですか?

A.退職した会社の源泉徴収票は、収入証明書類として認められません。

カードローンの審査では、「現在の収入状況」に基づき安定した収入か、返済能力があるかが確認されます。そのため、必ず現在の勤務先から交付された源泉徴収票を提出してください。

転職したばかりで源泉徴収票の提出が難しい場合は、 転職した勤務先の給与明細書を提出しましょう。直近2カ月分の明細書を用意できれば問題ありません。

Q.なぜ収入証明書類の提出が必要なのですか?

A.申込者の返済能力を確認するためです。

収入証明書類の提出を求める理由は、申込者本人の返済能力を確認し、申告された収入を裏付けるためです。

返済能力を超えた過剰な貸付は、法律により禁止されています。そのため、各金融機関は収入証明書類の提出を求め、申込者の収入状況を正確に把握します。

Q.収入証明書類なしで契約できるカードローンはありますか?

A.借入希望額などによっては、収入証明書類の提出なしで契約できる場合があります。

収入証明書類の提出が義務付けられている条件は、以下の通りです。

収入証明書類提出の義務

- 1社から50万円を超える借入を希望する場合

- 複数社から合計100万円を超える借入を希望する場合

つまり、1社から50万円以下、かつ複数社から合計100万円以下の借入の場合は、本人確認書類のみで契約できる可能性があります。

金融機関によっては上記金額以下でも収入証明書類の提出をもとめられる可能性があるため注意してください。

Q.収入証明書類を提出すれば在籍確認なしで借入できますか?

A.収入証明書類に社名の記載があれば、代替できる可能性があります。

在籍確認は、申込者に返済能力があるかどうかを判断するために重要な手続きです。

- 在籍確認

-

申込者が申告された勤務先で実際に在籍しているかどうかを確認する手続きです。審査の一環であり、返済能力の確認はもちろん、本人確認のためにおこなわれます。

在籍確認の実施方法は金融機関によって異なります。勤務先に連絡が入るのを避けたい方は、原則として勤務先への電話連絡がないカードローンを選ぶと良いでしょう。

SMBCモビットでは、原則、ご自宅やお勤め先へ確認のご連絡はおこないません。(※)

(※)お客様の状況により希望に添えない場合があります。

Q.カードローン契約中に収入証明書類を求められることはありますか?

A.前回の提出から一定期間経過している場合や勤務先が変わった場合などに、提出を求められることがあります。

収入証明書類を提出しないと、増額の申請ができない、あるいは新たな借入ができないなどの影響が生じる可能性があります。金融機関から案内を受けた際は、速やかに提出しましょう。

収入証明書類を用意できる方はSMBCモビットをご検討ください

カードローンに申込する際、申込者の状況や借入希望額次第で、収入証明書類の提出を求められる場合があります。収入証明書類の提出ができなければ、希望額通りの借入ができなかったり、そもそもカードローンの契約ができなかったりする場合があります。

SMBCモビットでは、収入証明書類として、源泉徴収票・給与明細書(直近2か月分)・税額通知書・所得証明書・確定申告書のいずれかをご用意いただいています。

手続きを円滑に進めるためにも、1社から50万円もしくは複数社から合計100万円を超える借入を希望する場合は、事前に収入証明書類を用意しておきましょう。

SMBCモビットでは、スマホアプリから手間なく必要書類を提出でき、申込から最短15分での融資が可能です。(※)お急ぎの方、スムーズに借入したい方は、ぜひSMBCモビットをご検討ください。

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

監修者コメント

小林 恵

貸金業務取扱主任者 みんなのモビット担当

収入証明書類は必ず最新のものを用意してください。例えば、SMBCモビットでは収入証明書類として給与明細を提出する場合、直近2ヶ月分の明細を用意する必要があります。古いものだと、現状の収入を正しく把握することができないためです。