クレジットカードの審査で確認される項目は?落ちないためのポイントも解説

この記事の監修者

荒井 美亜

貸金業務取扱主任者、2級FP技能士、税理士科目合格者、日商簿記1級、全経簿記能力検定上級

みんなのモビット担当

立教大学経済学部卒、立教大学大学院経済学研究科修了(会計学修士)。出版社、Webマーケティングの会社に従事する中で様々な金融関連の資格を取得。クレジットカードやファクタリングの知識も持ち合わせ、お客様からマネー相談を受けた経験も多数。

この記事でわかること

- クレジットカードの審査では主に「属性情報」と「信用情報」を確認する

- クレジットカードの審査では必ず運転免許証などの本人確認書類が必要になる

- クレジットカードは厳正に審査をおこなうため審査が甘いカードはない

クレジットカードを利用するには、申込後に実施される審査に通過する必要があります。

初めてクレジットカードに申込する方や、収入が少ない、転職して間もないなどの理由で審査に不安を感じている方もいるのではないでしょうか。

本記事では、クレジットカードの審査で重視される項目や流れ、審査にかかる時間などを解説します。

クレジットカードの審査に通過するためのポイントも解説するので、申込前の対策にぜひお役立てください。

コラムの目次

クレジットカードの発行に審査が必要な理由

クレジットカードに申込すると、必ず審査が実施されます。なぜなら、クレジットカードは利用者の「信用」に基づいて発行されるからです。

クレジットカードで決済すると、クレジットカード会社が一時的に利用代金を立て替えます。クレジットカードの利用者は、立て替えてもらった利用代金を後日まとめてクレジットカード会社に支払います。

そのため、クレジットカード会社は審査を実施し、申込者に支払能力がある(立て替えた利用代金をきちんと支払える)かどうかを見極める必要があるのです。

クレジットカードの審査で確認される項目

クレジットカード会社は、申込者にクレジットカードを発行できるかどうかを独自の基準で総合的に判断します。

細かな基準はクレジットカード会社ごとに異なりますが、支払能力があるかどうかを見極める目的で実施されるため、審査項目に大きな違いはありません。

クレジットカードの審査で確認される項目は、大きく以下の2つです。

属性情報

クレジットカードに申込する際、申込者に関するさまざまな情報(属性情報)を申告します。

属性情報の例

- 年齢

- 性別

- 住所

- 居住形態

- 居住年数

- 家族構成

- 職業

- 勤務先

- 勤続年数など

これらの情報は支払能力を判断するための重要な材料となりますが、「年収○万円以上」「勤続年数○年以上」などの一律の基準が設けられているわけではありません。

信用情報

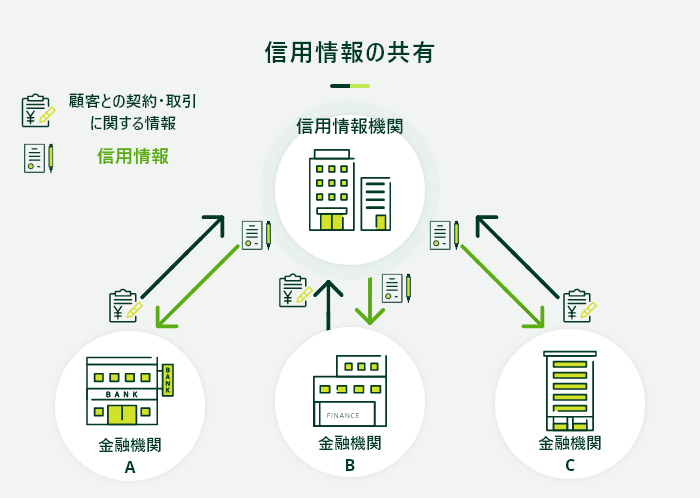

クレジットカードの審査では、信用情報機関を利用して申込者の信用情報が確認されます。

- 信用情報

-

クレジットカードやローンの申込、利用状況等に関する情報を指します。金融機関や信用情報機関によって管理され、貸付審査や信用評価に利用されます。

申込を受けたクレジットカード会社が審査のなかで信用情報機関を通じて信用情報を照会し、他社でのクレジットカードやローンの利用状況を確認する仕組みです。

- 信用情報機関

-

個人の信用情報を収集・管理・提供する機関です。日本においては「株式会社 シー・アイ・シー(CIC)」「株式会社 日本信用情報機構(JICC)」「一般社団法人 全国銀行個人信用情報センター(KSC)」の3つが存在します。

登録される情報の種類や期間は、信用情報機関によって異なります。また、信用情報機関同士で情報交流がおこなわれており、滞納情報や借入残高などが共有されています。

信用情報機関には携帯電話のキャリア会社なども加入しているため、ローンだけでなく携帯電話料金の滞納履歴があると審査結果に影響が出る可能性があります。

クレジットカードの一般的な審査の流れ

クレジットカードの審査は、一般的に以下の流れで進みます。

多くのクレジットカードは、WEBから24時間いつでも申込が可能です。

申込が完了すると、在籍確認を含む審査が実施されます。在籍確認とは、申込者が申告通りに勤めていることを確認する手続きです。審査の過程で勤務状況の確認が必要だと判断されると、在籍確認が実施される場合があります。

なお、審査の流れはクレジットカード会社によって異なるため、必ずしも上記の流れで進むとは限りません。事前に申込するクレジットカードの公式サイトで、審査の手順について確認をしておきましょう。

クレジットカードの審査時間

審査にかかる時間は、クレジットカード会社やカードの種類によってさまざまです。最短即日で発行されるものもあれば2週間程度かかるケースもあります。

また、即日発行が可能なクレジットカードでも、申込時間や混雑状況によっては審査が翌日以降になる可能性もあるので、急ぎであればなるべく早めに申込する必要があります。

SMBCモビットの、クレジットカード機能とカードローン機能が一体型になっている「モビット VISA-W」は申込手続き完了後、最短4営業日でご自宅へ発送させていただきます。

クレジットカードの審査で必要な書類

クレジットカードの審査で必要となる主な書類は以下のとおりです。

近年はWEB申込が主流となっており、銀行の通帳や届出印がなくても申込手続きを進められるケースが多くなっています。ただ、クレジットカードによっては通帳や銀行の届出印が必要になる可能性もあるため、事前に公式サイトで必要書類を確認しておきましょう。

本人確認書類

クレジットカードを発行する際は、「犯罪による収益の移転防止に関する法律」に基づく本人確認が必要です。

氏名・生年月日・住所が確認でき、かつ有効期限内の本人確認書類を用意しましょう。

本人確認書類として使える主な書類

- 運転免許証

- パスポート(2020年2月4日以前に発行したもの)

- マイナンバーカード

ただし、クレジットカードによって提出できる本人確認書類が異なります。また、本人確認書類が2点必要な場合もあるため、漏れがないように提出しましょう。

収入証明書類

クレジットカードを発行する際にキャッシング枠を希望する方で、以下のいずれかに当てはまる場合は、収入証明書類も提出します。

収入証明書類が必要なケース

- 借入希望額が50万円を超える場合

- 借入希望額と他の貸金業者からの借入残高が合計100万円を超える場合

上記は貸金業法によって定められているため、どのクレジットカード会社でも提出が必要です。また、上記に当てはまらなくても提出を求められるケースもあります。

収入証明書類の例

- 源泉徴収票

- 給与明細書(直近2カ月分)

- 確定申告書

- 所得証明書

会社員やパート・アルバイトなど、雇用されて働く方は、一般的に勤務先から交付される源泉徴収票や給与明細書を提出します。

クレジットカードの審査に通るためのポイント

審査基準は明かされていないため、審査に必ず通る方法を知ることはできません。

ここでは、利用代金を支払える人物であるかどうかが重要視されることを踏まえ、審査に通るためのポイントを解説します。

正確な内容で申込する

クレジットカードに申込する際に申告する内容は、発行可否を判断するための審査項目となります。

そのため、提出書類や信用情報で把握できる情報と申告内容に相違がある場合、本人に確認が取れなければ審査に通過できない可能性があります。

また、意図的に年収を多く申告したり、実際には勤めていない会社を勤務先として申告したりすることは、クレジットカードの利用規約で認められていません。

虚偽申告をすると、信用のおけない人と判断され審査に通過するのが難しくなるため、必ず正確な内容で申込しましょう。

安定した収入がある状況を作る

クレジットカードの審査では、支払能力があるかどうかが重要となるため、安定した収入を得ている必要があります。

何をもって「安定した収入」とするのかはクレジットカード会社によって異なるため、正確に把握することはできませんが、定職に就く、一定期間勤務するなどの対策をとることで審査に通る可能性を高めることができるでしょう。

なお、家族の収入やその他資産の状況などによっては、無職や専業主婦(主夫)の方でも発行できる可能性があります。

在籍確認の対策をする

在籍確認がおこなわれた結果、確認が取れなかった場合、審査に落ちる可能性があります。

在籍確認がスムーズに取れるように、あらかじめ対策しましょう。

在籍確認の対策例

- 勤務先の電話番号に間違いがないかよく確認する

- 所属部署の番号を申告する

- カード会社に電話をかけて時間帯などを相談する

勤務先によっては、プライバシー保護のために在籍確認の電話に対応していないところもあります。事前に連絡すれば対応してもらえる場合もあるため、勤務先に確認しましょう。

自分の信用情報を確認したうえで申込する

クレジットカードの審査が不安な方は、自分の信用情報を確認したうえで申込しましょう。

信用情報に異動情報が登録されている状態でクレジットカードに申込すると、審査に落ちる可能性が高くなります。

- 異動情報

-

ローン商品や分割払いの返済に対して、長期間の滞納または、債務整理や破産してしまった状態のことです。信用情報機関にネガティブな情報として一定期間登録されます。この情報のことを異動という場合もあります。

たとえば、以下のような場合に異動情報が登録される可能性があります。

異動情報が登録される例

- クレジットカードの支払いを長期にわたって滞納した

- 規約違反をしてカードローンを強制解約された

- ローンの返済ができなくなり、自己破産した

スマホの本体代(分割払い)や奨学金を一定期間以上滞納した場合も信用情報に登録される可能性があるため、日頃から支払い遅れには十分に注意しましょう。

ただし、異動情報は永久に登録されるわけではなく、保有期間を終えると削除されます。信用情報を確認し、異動情報が登録されている場合は、削除されるのを待ってから申込するのが望ましいでしょう。

信用情報は、信用情報機関に開示請求をすることで確認できます。信用情報機関ごとの開示方法と手数料は以下のとおりです。

| 信用情報機関 | インターネット | 郵送 |

|---|---|---|

| CIC | 500円 | 1,500円 |

| JICC | 1,000円 ※開示結果を郵送で受け取る場合は1,300円 | 1,300円 |

| KSC | 1,000円 | 1,679円〜1,800円 |

クレジットカードの審査に関するよくある質問

Q.審査に通りやすいクレジットカードはありますか?

A.審査が甘いクレジットカードはありません。

クレジットカードの審査は、申込者が利用代金を支払えるかどうかを見極めるために実施されます。

審査基準は公表されていませんが、どのクレジットカード会社も厳正に審査をおこなっているため、審査に通りやすいクレジットカードはないと理解しておきましょう。

Q.クレジットカードの審査に落ちた履歴は残りますか?

A.「審査に落ちた」という履歴が残るわけではありません。

信用情報には、クレジットカードの申込情報や契約内容などが登録されます。

審査落ちの情報が直接登録されるわけではありませんが、申込情報があるのに契約内容が登録されていなければ、審査に落ちたことが分かります。

なお、申込履歴が信用情報に登録される期間は約6カ月間です。

Q.クレジットカードの審査に落ちた理由を調べられますか?

A.クレジットカード会社は発行可否を総合的に判断するため、審査に落ちてもその理由は公表されません。

ただし、ご自身の信用情報に登録されている内容を確認することは可能です。

過去に滞納したことがあるなど、心当たりがある方は、信用情報機関に開示請求してご自身の信用情報を確かめましょう。

郵送は日数がかかる傾向があるため、お急ぎの方はインターネットでの開示がおすすめです。インターネットでの開示は、郵送と比べて手数料も低めに設定されています。

Q.クレジットカードの更新時も審査が必要ですか?

A.審査がおこなわれる可能性もあります。

クレジットカード会社によっては、更新の際に属性情報や信用情報に加え、そのクレジットカード会社での利用状況も確認するケースがあります。

特に利用状況に問題がないと判断された人には、使っているクレジットカードの期限が切れる少し前に、新しいカードが届けられます。

クレジットカードの審査は申込者を総合的に判断して結果が決まる

クレジットカードに申込すると、利用代金を支払えるかどうかを見極めるために審査が実施されます。属性情報や信用情報から総合的に判断されるため、「こうすれば必ず審査に通る」という方法は存在しません。

また、事前に信用情報を確認する、申込時の不備に気を付けるなどの対策をすることで、審査に通過する可能性を高めることが可能です。正確な内容で申込めば、審査にかかる時間も短縮できる可能性があります。

SMBCモビットの、クレジットカード機能とカードローン機能が一体型になっている「モビット VISA-W」は申込手続き完了後、最短4営業日でご自宅へ発送させていただきます。

カードモビット VISA-W (モビット ビザ ダブル)の基本情報

■カードローン機能

| ポイント | Vポイント(返済時利息の0.5%)※ カードローン返済でVポイントを貯めるには、会員専用サービス「Myモビ」からVポイント利用手続きへ進み、Vポイント利用手続きを行うことが必要です。※ 延滞時はポイント付与対象外です。 |

| 入会金・年会費 | 無料 |

| 申込資格 | 年齢満20歳〜74歳の安定した定期収入のある方(当社基準を満たす方)アルバイト、派遣社員、パート、自営業の方も利用可能です。 |

| 申込に必要な書類 | 運転免許証(お持ちでない方はマイナンバーカードなど) |

| 担保・保証人 | 不要 |

| 利用限度額 | 800万円 |

| 実質年率 | 下限3.00%〜上限18.00% |

| 返済方法 | 口座振替、ATM返済、振込返済、インターネット返済ならびにポイント返済 |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 返済回数および返済期間 | 最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10ヶ月) |

| 返済日 | 当社指定日より選択毎月5日、15日、25日、末日 |

| 延滞利率 | 実質年率20.00% |

■クレジットカード機能

| 発行ブランド | Visa |

| ポイント | Vポイント(0.5%) |

| 年会費 | 永年無料 ※ETCカードも永年無料 |

| スマホ決済 | 可 |

| タッチ決済 | 可 |

| ショッピング補償 | 年間100万円までのお買物※ 一部補償の対象とならない商品・損害がございます。※ 海外でのご利用および国内でのリボ払い・分割払い(3回以上)のご利用のみ対象。 |

| 利用限度額 | 5〜100万円 |

| 手数料率(実質年率) | 18.00% |

| 支払い方法 | マイ・ペイすリボ(元金定額コース)マイ・ペイすリボの詳細※ ご入会時、毎月のお支払金額は5,000円に設定されています。 |

| 各回の支払期日 | 15日締め翌月10日払い(口座振替) |

| 弁済額の算定方法 | 5千円以上の当社が指定する金額(ただし、締切日の残高が毎月支払額に満たないときはその金額)または当社が適当と認めた金額に手数料を加算した額 |

| 弁済金算定例 | 手数料率(実質年率)18.0%、リボルビング残高10万円、利用日数30日、支払金額5千円の場合(内訳 手数料充当額/10万円×0.18÷365日×30日=1,479円 支払金額/5,000円+1,479円=6,479円 リボルビング残高充当額/5,000円) |

監修者コメント

荒井 美亜

貸金業務取扱主任者 みんなのモビット担当

各社は独自の審査基準を設けており、発行までの所要時間は一概に言えません。そんな中で「モビット VISA-W」は、現金のキャッシングができて、最短4営業日で発行が可能です。クレジットカード機能とカードローン機能が一体型になっており、はじめてのクレジットカードとして選ぶ方も少なくありません。