信用情報とは?カードローン審査への影響について解説

この記事の監修者

荒井 美亜

貸金業務取扱主任者、2級FP技能士、税理士科目合格者、日商簿記1級、全経簿記能力検定上級

みんなのモビット担当

立教大学経済学部卒、立教大学大学院経済学研究科修了(会計学修士)。出版社、Webマーケティングの会社に従事する中で様々な金融関連の資格を取得。クレジットカードやファクタリングの知識も持ち合わせ、お客様からマネー相談を受けた経験も多数。

この記事でわかること

- 信用情報はカードローンの審査結果や融資額に大きく影響する

- 信用情報には「過去の分割・割賦払いの利用状況」が登録されている

- 個人の信用情報は信用情報機関に問い合わせることで確認できる

信用情報とは「信用を判断するために必要な情報」であり、カードローンの審査では必ず確認されています。

この記事では、信用情報とはなにかを解説したうえで、カードローンの審査においてどのように影響するのか解説します。

コラムの目次

信用情報とは

信用情報とは、金融機関が顧客の「信用」を判断するために利用するクレジットやローン等の申込や契約に関する情報のことです。

ここでいう「信用」とは、金融機関が顧客に対して「ローンやクレジットの利用を認めてもよいのか、いくらまで融資できるのか」といった判断をするためのものです。

3つの信用情報機関に登録されている

日本においては、以下3つの「信用情報機関」が信用情報を管理しています。

- 株式会社 シー・アイ・シー(CIC)

- 株式会社 日本信用情報機構(JICC)

- 一般社団法人 全国銀行個人信用情報センター(KSC)

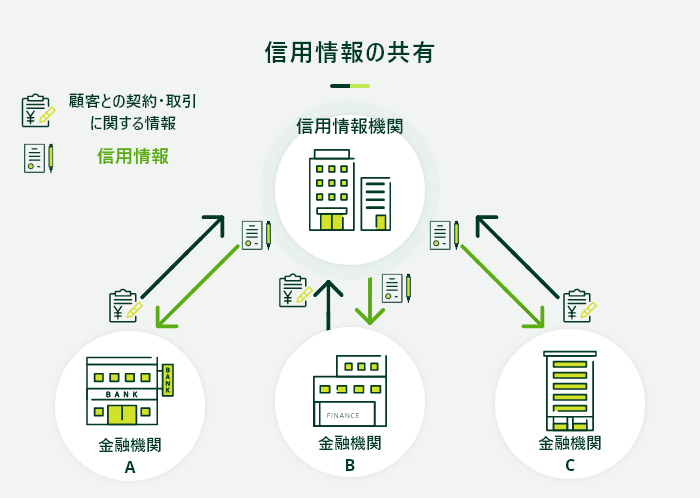

クレジットやローンを取り扱う金融機関は、いずれかの信用情報機関に加盟しています。加盟している金融機関は、信用情報機関を通じて顧客の信用情報を確認しています。

加盟している金融機関でクレジットやローンの契約をした顧客の情報は、信用情報機関に登録されることとなり、必要に応じて照会がおこなわれることとなります。

3つの信用情報機関は一部の情報を共有している

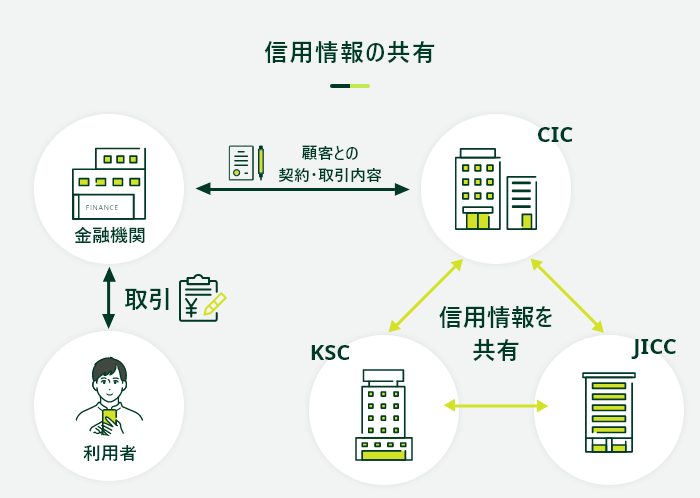

3つの信用情報機関は、それぞれ加盟している金融機関の種類が異なります。そのため、CICには加盟しているがJICCには加盟していないという金融機関もあります。

しかし、「CICだけに加盟している金融機関との取引内容は、JICCだけに加盟している金融機関の審査には影響しない」ということはありません。なぜなら、3つの信用情報機関は一部の情報を共有しているからです。

信用情報として登録される情報の種類

信用情報には、「いつ誰がどのくらいローン(分割・割賦払い)を利用しているのか」といった情報が登録されています。

金融機関は、新たなローン申込をしたお客さまの状況を確かめるため、必ずこの信用情報を照会します。

本人を識別するために必要な情報

誰の信用情報なのかを識別するために、以下のような情報が登録されています。

- 氏名、生年月日、住所、電話番号など

- 勤務先名、勤務先電話番号など

- 運転免許証番号などの公的資料番号など

これらの情報は、常に最新の状態である必要があります。そのため、一部の情報は信用情報機関が電話帳などで独自調査をおこなったり、定期的に加盟金融機関が最新情報を登録したりしています。

過去の分割・割賦払いの申込・契約内容・支払状況に関する情報

信用情報機関には、与信判断をするうえで重要となる「過去の分割・割賦払いの利用状況」が、登録されています。実際に、CICに登録されている具体的な内容の一例が下記となります。

- 契約の内容・契約年月日

- 契約額・残高

- 請求された額・入金した額

- 返済の状況・入金の状況 …etc

なお、これらの情報が登録されている期間は「契約期間中および契約終了から5年以内」となっています。そのため、信用情報に何らかのトラブルを示す登録があった場合、問題が解決しても最低5年間は情報が残ることを覚えておきましょう。

たとえば、クレジットカードの支払いに2ヶ月続けて遅延してしまい「異動」情報が登録されたとします。その場合の異動情報は、遅延を解消してクレジットカードを解約したとしても、5年経過しないと破棄されません。

- 異動

-

ローン商品や分割払いの返済に対して、長期間の滞納または、債務整理や破産してしまった状態のことです。信用情報機関にネガティブな情報として一定期間登録されます。この情報のことを異動情報という場合もあります。

カードローンの審査に不安がある方はお借入診断が有効

審査が不安な方は、申込前にお借入診断を利用しましょう。SMBCモビットでは、借入が可能かどうかを診断できる「お借入診断」を提供しています。

- お借入診断

-

年齢、年収、他社借入金額を記入し、利用者が融資を受けられる状況なのか簡易的に診断するためのシミュレーションのことを指します。診断結果は目安であり、実際の審査結果と異なる場合もあります。

お借入診断で「ご融資可能と思われます。」と表示されれば、審査に通過できる可能性がありますので、診断後に申込を検討してみてください。

自分の信用情報を確認する方法

日本国内には以下3つの個人信用情報機関が存在しています。

個人信用情報機関の種類

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 一般社団法人 全国銀行個人信用情報センター(KSC)

KSCは、主に銀行ローンや銀行系カードローンが加盟している個人信用情報機関です。その他、CICやJICCには消費者金融や信販会社、自動車メーカー(ローン)や、携帯会社(スマートフォンの割賦契約)などから情報が登録されています。

それぞれの開示請求方法について解説します。

CICの開示方法

CICの開示請求方法は以下から選択できます。

CICの開示請求方法

- インターネットによる開示請求

- 郵送による開示請求

もっとも簡単な方法は、インターネットによる開示請求です。CICは、キャリア決済に対応しており、手数料の支払いも簡潔にできるようになっています。

- 来所による開示請求サービス終了

-

CICは、2023年2月28日をもって来所による開示請求のサービスを終了しました。代わりに、キャリア決済による開示請求ができるようになったため、クレジットカードを持っていなくても開示手数料の支払いができるようになりました。

なお、開示手数料は以下のとおりです。

| 開示方法 | 手数料 |

|---|---|

| インターネット開示 | 500円 |

| 郵送による開示請求 | 1,,500円 |

なお、郵送の場合は速達や本人限定受取郵便などの受取方法を選択できます。この場合、別途費用が発生するため注意してください。

JICCの開示方法

JICCの開示請求は以下の方法を選択できます。

JICCの開示請求方法

- 郵送による開示請求

- 窓口による開示請求

JICCの場合はインターネット上での開示を受け付けていない点に注意してください。ただし、開示請求の手続き自体はインターネットからすることができます。開示された情報は郵送にて送付されるため、その書類の管理には注意が必要です。

なお、JICCの開示請求料金は以下のとおりです。

| 開示方法 | 手数料 |

|---|---|

| 郵送 | 1,000円 |

| 窓口 | 1,000円 |

その他、速達や本人限定受取郵便を選択される場合は、別途料金が発生しますので注意してください。

KSCの開示方法

KSCの開示請求については、以下のとおりです。

KSCの開示請求方法

- インターネットによる開示請求

- 郵送による開示請求

KSCは、窓口での開示請求には対応していない点に注意してください。また、開示に必要な手数料は以下のとおりです。

| 開示方法 | 手数料 |

|---|---|

| インターネット | 1,000円 |

| 郵送 | 1,124円〜1,200円※ |

※本人開示手続き利用券を購入するコンビニによって異なる

なお、速達や本人限定受取郵便を希望される場合は、別途手数料が必要となります。

開示報告書の「返済状況」に【異動】と記載がある場合

開示報告書の返済状況欄に【異動】と記載されている場合は、信用情報に重大な事故が登録されていることになります。異動情報の登録がある場合は、過去に債務整理や長期遅延をした履歴が登録されていることになるため、各種審査に大きな影響を及ぼします。

信用情報を確認するメリット・デメリット

信用情報を確認するメリット・デメリットについて紹介します。

メリット

信用情報を確認するメリットは以下のとおりです。

メリット

- 審査落ちの原因が判明する

- 返済状況や滞納先が確認できる

1.審査落ちの原因が判明する

信用情報の開示請求をした結果、「異動」と登録されている場合は、そのことが原因でローンの審査落ちている可能性が高いといえます。

異動情報が登録されている原因となっている事象が解決できるようであれば、今後の審査における懸念の一部を解消できるのではないでしょうか。

2.返済状況や滞納先が確認できる

信用情報にはこれまでの取引履歴が5年程度登録されています。登録されている情報は審査においてマイナスの印象となるような情報(遅延履歴など)のみならず、プラスの印象を与えるような情報もあります。

そのため、これまでに遅延がなく、確実に返済していることが確認できれば審査でも有利になり得るでしょう。

また、どこの金融機関でどのくらいの金額や期間滞納しているのかわからなくなってしまっている場合にも、開示請求をすることでその状況を確認できます。

デメリット

信用情報を開示するデメリットは、開示するために1,500円程度の手数料がかかることが挙げられます。

自分の個人情報を開示するためには、1,500円程度の手数料がかかります。また、郵送による開示の際には、家族などに内容を見られたくないと思うはずです。そのような場合には、本人限定受取郵便を選択することが対策になる可能性があります。

本人限定受取郵便を選択するには、別途300円の費用が掛かります。また、速達を希望する場合はさらに300円が必要となるため、場合によっては2,000円を超える費用が発生してしまいます。

カードローンと信用情報の関係

カードローンの契約においても、信用情報はとても重視されています。

カードローンとは、顧客の信用に応じて融資をするサービスです。そのため、信用情報に登録されている情報が、審査において重要な判断材料となります。

融資可能額の決定に大きく関わる

カードローンを取り扱っている金融機関は、顧客の返済能力を鑑みたうえで「融資可能かどうか、可能ならいくらまで融資できるか」を判断するために審査をおこないます。その審査において、信用情報は重要な役割を果たしています。

審査において金融機関は、顧客の収入状況などを確認すると同時に、他社での借入状況もチェックしなくてはいけません。信用情報には、その「他社での借入状況」が登録されているため、審査においてとても重要です。

他社カードローンの契約内容にも影響する

カードローンの利用状況は、信用情報への登録が定期的におこなわれています。そのため、契約しているカードローンの利用状況は、他のローンやクレジットカードの審査に影響することになります。

たとえば、SMBCモビットをご利用中のお客様が、他社でカードローンの審査を受けるとします。その場合、SMBCモビットでのお借入金額やご返済状況が、新たな申込先の審査に影響することになるのです。

よくある質問

Q.公共料金の支払い遅延も登録されていますか?

A.公共料金の遅延は信用情報には登録されません。

公共料金を管轄している会社は、個人信用情報機関と提携していないため、遅延していたとしてもその情報は登録されません。ただし、公共料金をクレジットカード払いに設定している場合は、クレジットカード代金の滞納をしていることになるため、クレジットカードの遅延情報が登録されます。

Q.クレジットカードの審査に落ちても、カードローンの審査に通ることはありますか?

A.状況により、通る可能性はあります。

基本的には同一の信用情報機関の情報を照会しているため、金融事故の履歴があれば審査の通過は難しくなります。しかし、実際の審査基準は各社によって異なります。そのため、クレジットカード審査は通らなかったが、カードローンの審査は通過したというようなケースもあります。

Q.信用情報を削除する方法はありますか?

A.誤った情報でなければ削除できません。

信用情報に登録されている情報が誤っている場合は、登録元会社へお問合せください。登録元会社で、訂正や削除の対応をします。

ただし、登録元会社へ問い合わせてもなお、誤った情報が登録されたまま、解決ができない状況が万が一にもあれば、指定信用情報機関・CICへ調査依頼を出すことも可能です。

個人信用情報は5年〜10年登録情報が残ります。情報が事実であれば、自然に削除されるのを待つしか方法はありません。

信用情報は利用者の「信用」を判断するためのもの

信用情報は利用者の「信用」を判断するためのものです。そのため、信用をもとに貸付をするカードローンの審査においても、信用情報は重要な役割を果たしています。

信用情報の状態は、審査の結果や契約内容に影響します。カードローンや各種分割払いの返済に遅れてしまうと、期間によっては信用情報に履歴が残るため、契約通りにきちんと利用する必要があります。

カードローンをご利用する場合、あらかじめ返済計画を立てたうえで、無理のないお借入を心がけましょう。なお、返済計画を立てるにあたっては、SMBCモビットの返済シミュレーションが便利ですので、ぜひご利用ください。

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

監修者コメント

荒井 美亜

貸金業務取扱主任者 みんなのモビット担当

新規申込時の審査や、契約時の限度額決定において、金融機関では信用情報の照会をします。そのため、情報によっては希望に沿えないこともありますので注意してください。