���܂Ƃ߃��[���̐R���͌������̂��H���������p���@�Ɨ��p�̗���

���̋L���̊ďC��

�r�� ����

���Ɩ��戵��C�ҁA2��FP�Z�\�m�A�ŗ��m�Ȗڍ��i�ҁA������L1���A�S�o��L�\�͌���㋉

�݂�Ȃ̃��r�b�g�S��

������w�o�ϊw�����A������w��w�@�o�ϊw�����ȏC��(��v�w�C�m)�B�o�ŎЁAWeb�}�[�P�e�B���O�̉�Ђɏ]�����钆�ŗl�X�ȋ��Z�֘A�̎��i���擾�B�N���W�b�g�J�[�h��t�@�N�^�����O�̒m�����������킹�A���q�l����}�l�[���k�����o���������B

���̋L���ł킩�邱��

- ���܂Ƃ߃��[���̐R���͂ǂ̋��Z�@�ւ������ɂ����Ȃ����ߊÂ��Ȃ�

- ���܂Ƃ߃��[���̐R���ł͎�Ɂu�ԍϔ\�́v�Ɓu�M�p���v���m�F����

- ���܂Ƃ߃��[���ɂ��ؓ����1�ɂ܂Ƃ߂���ƕԍϊǗ����y�ɂȂ�

���܂Ƃ߃��[���Ƃ́A��������ؓ����ЂƂɂ܂Ƃ߂郍�[�����i�̂��Ƃł��B���i�̐�����A�ؓ����z���傫���Ȃ邽�߁A�T�d�ȐR���������Ȃ��܂��B

����́A���܂Ƃ߃��[���R���̊��d�v������Ă���|�C���g�A����ɗ��p�̗���ɂ��ĉ�����܂��B

�R�����̖ڎ�

���܂Ƃ߃��[���̐R���͌������H

���܂Ƃ߃��[���̐R����͌��\����Ă��܂���B�������A�ǂ̂��܂Ƃ߃��[���������ȐR����������ŁA�Z���̉ۂf���Ă��܂��B

�܂��́A���܂Ƃ߃��[���̐R���ɂ��ĉ�����܂��B

�܂��A�����_�ŕ����Ђ���̎ؓ�������A�������S���y���������ƍl���Ă�����́ASMBC���r�b�g�̂��܂Ƃ߃��[�������������������BSMBC���r�b�g�̑ݕt�����͈ȉ��̒ʂ�ł��B

| ���� | �ݕt���� |

|---|---|

| ���� | �N3.0%�`18.0�� |

| ���p���x�z | 800���~ |

| �x�����Q�� | �N20.0% |

| �S�ہE�ۏؐl | �s�v |

| �ԍϕ��@ | ������z�ԍϕ��� |

| ���ԍϊ��ԁE�� | �Œ�60��i5�N)�������A�ԍϔ\�́A�_����e���̑��̎���ɂ��݁A �Œ�160��i13�N4�J���j |

����s�̃J�[�h���[���A�N���W�b�g�J�[�h�̃V���b�s���O���p�Ȃǂ͑ΏۊO�ƂȂ�܂�

���܂Ƃ߃��[���̐R����͌��\����Ă��Ȃ�

���܂Ƃ߃��[���̐R����͌��\����Ă��Ȃ����߁A�e���Z�@�ւɂ���ĐR����͈قȂ�A��r���邱�Ƃ͂ł��܂���B

���Ƃ��AA�Ђ̂��܂Ƃ߃��[���R���Ŕی����ꂽ�ꍇ�ł����Ă��AB�Ђ̐R���ɒʂ�Ƃ����\���͂���܂��B���̂Ƃ��A�uA�Ђ̐R���͌��������ǁAB�Ђ̐R���͊Â������v�Ɗ����邩������܂��A���ۂ́uB�Ђ̐R��������Ă����v�Ƃ����Ӗ��ɂȂ�̂ł��B

���ɂ́AB�Ђ̐R���͗���������A�Ђ̐R���͒ʂ����A�Ƃ����P�[�X�����蓾�܂��B�܂�A��T�ɐR���̌������f���邱�Ƃ͂ł��܂���B�����܂ł��A�e���Z�@�ւ̐R��������Ă��邩�ǂ�������ɐT�d�ȐR���������Ȃ��܂��B

�R���͐T�d�ɂ����Ȃ��Z���ۂf�����

���܂Ƃ߃��[���́u�����̎ؓ����܂Ƃ߂�v�Ƃ������[���̐�����A�ؓ��z���傫���Ȃ�\���������ł��B�����������[���̓���������A�e���Z�@�ւł͐T�d�ȐR���������Ȃ��܂��B

���Ƃ��A��ʓI�ȃJ�[�h���[���ł���Ύؓ����z�����\���~���x�̏����Z���ɂ��Ή����Ă��܂��B

�������A���܂Ƃ߃��[���̏ꍇ�͏��i�̐�����A���S���~���x�̎ؓ��ɂȂ�P�[�X�������A�ʏ�͒S�ۂ�ۏؐl�͕s�v�ł��B

���Z�@�ւ́A���z�Ɋւ�炸�T�d�ȐR�������邱�Ƃ͕ς��܂��A���܂Ƃ߃��[���̐R���͌����ĊÂ��͂Ȃ��Ƃ����F���͎����Ă����܂��傤�B

���܂Ƃ߃��[���̐R���ŏd�v�������|�C���g

���܂Ƃ߃��[���̐R���ŏd�v�������|�C���g�́A�ȉ��̂Ƃ���ł��B

�R���ŏd�v�������|�C���g

- 1.�ԍϔ\�̗͂L��

- 2.�l�M�p���̗���

1.�ԍϔ\�̗͂L��

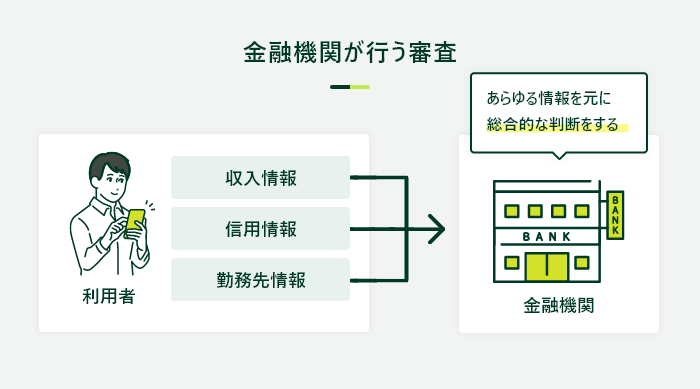

���܂Ƃ߃��[���̐R��������ۂ́A�ԍϔ\�̗͂L�����d�v������܂��B�ȉ��̂悤�ȏ��A�\���҂ɕԍϔ\�͂�����̂��𑍍��I�ɔ��f���܂��B

�ԍϔ\�̗͂L���f������

- ������

- �Z�����

- ������

- �Ƒ���

- ���Ўؓ���

���܂Ƃ߃��[���͎ؓ��z���傫���A���ς܂ł̊��Ԃ������ԂƂȂ����������܂��B���̂��߁A�m���Ɋ��ςł��錩���݂����邩�ǂ�����R�����Ă��܂��B

�Ζ����������ł́A��ƋK�͂�ٗp�`�ԁA�N���Ȃǂ��m�F���A�ԍϔ\�̗͂L���f���Ă��܂��B

���Ўؓ��ł́A���܂Ƃ߃��[���̑ΏۂƂȂ�ؓ��ȊO�ɂ��Ă��m�F���Ă���A�����I�ɕԍϔ\�̗͂L�������f����܂��B���Ƃ��A�����ԃ��[����Z��[���A�N���W�b�g�J�[�h�̃V���b�s���O�g�i���{�����╪�������j�Ȃǂ��Y�����܂��B

- �����ɒ���

-

��ʓI�ɂ́A���܂Ƃ߃��[���łP�ɂ܂Ƃ߂����̕ԍϋ��z���A�����ɐ�߂銄�����v�Z������ŁA�ԍϔ\�̗͂L�������f����Ă��܂��B

�����A�u�ԍϔ\�͂��Ȃ��v�Ɣ��f���ꂽ�ꍇ�́A�R���ɒʉ߂ł��܂���B�u�ԍϔ\�͂�����v�Ɣ��f���ꂽ�ꍇ�́A�ԍϔ\�͂̊�͖������Ă��邱�ƂɂȂ�܂��B

2.�M�p���̗���

���܂Ƃ߃��[���̐R��������ۂ́A�K���M�p�����m�F���܂��B�M�p���̗����Ɉٓ���o�^����Ă���ꍇ�́A�R������ۂɕs���ƂȂ�\���������ł��傤�B

- �M�p���

-

�N���W�b�g�J�[�h��[���̐\���A���p���Ɋւ�������w���܂��B���Z�@�ւ�M�p���@�ւɂ���ĊǗ�����A�ݕt�R����M�p�]���ɗ��p����܂��B

- �ٓ����

-

���[�����i�╪�������̕ԍςɑ��āA�����Ԃ̑ؔ[�܂��́A��������j�Y���Ă��܂�����Ԃ̂��Ƃł��B�M�p���@�ւɃl�K�e�B�u�ȏ��Ƃ��Ĉ����ԓo�^����܂��B���̏��̂��Ƃ��ٓ��Ƃ����ꍇ������܂��B

�����A�����_�ő��̃��[���̎x�����x�ꓙ������ꍇ�́A�R���ʉ߂͓���ł��傤�B

���܂Ƃ߃��[�������p���郁���b�g

���܂Ƃ߃��[���͏��Ɋ��p���邱�ƂŁA������ؓ��̕ԍϕ��S���y�����邱�Ƃ��ł��܂��B��ȃ����b�g�Ƃ��čl������͈̂ȉ��̒ʂ�ł��B

��ȃ����b�g

- 1.������������

- 2.�����̕ԍϊz�����Ȃ��ł���\��������

- 3.�����������ԍϓ���1��ɂȂ�(�Ǘ����₷���Ȃ�)

1.������������

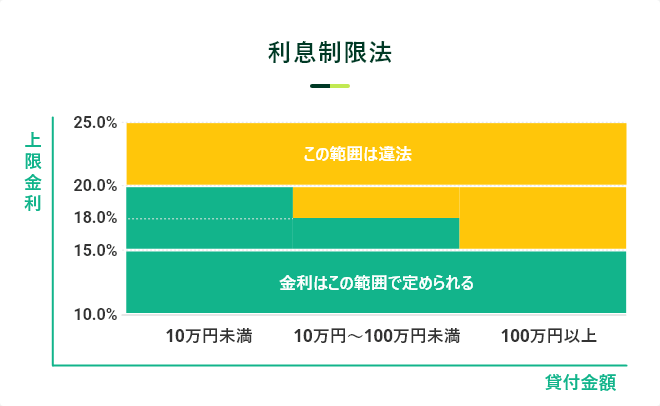

���������@�Ƃ����@���ł́A����������ȉ��̂悤�ɒ�߂Ă��܂��B

| �ؓ����z | ������� |

|---|---|

| 10���~���� | �N��20.0% |

| 10���~�ȏ�100���~���� | �N��18.0% |

| 100���~�ȏ� | �N��15.0% |

���Ƃ��A�J�[�h���[��A�ЁEB�Ђ��ꂼ�ꂩ��50���~����Ă����ꍇ�A�ؓ����v�z��100���~�ł��B�������A���ꂼ��̏��������18.0%�ł���A���v100���~���ؓ����Ă���ɂ�������炸�A���ꂼ��̃J�[�h���[����N��18.0���ŗ��p���Ă���\��������܂��B

����AA�ЁEB�Ђ�1�Ђɂ܂Ƃ߂��ꍇ�A���������15.0%�܂ň����������܂��B�܂�A������3.0%����������A���܂łƓ������z�ŕԍς𑱂����ꍇ�A���x�����z�����炷���Ƃ��ł��܂��B

2.�����̕ԍϊz�����Ȃ��ł���\��������

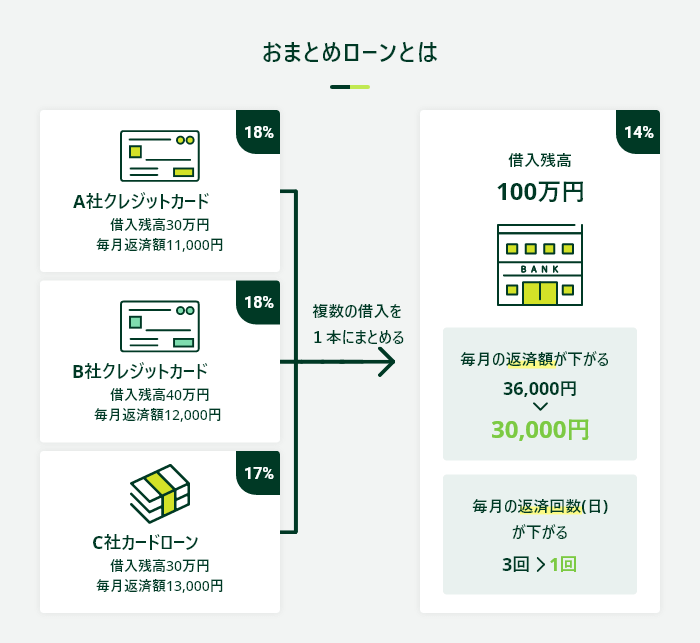

���܂Ƃ߃��[���ɂ��A�����̕ԍϊz��������������\��������܂��B���Ƃ��A���܂Ƃ߃��[���ɂ���ċ��������������邱�Ƃɂ��A�����̕ԍϋ��z���y�������P�[�X������̂ł��B�ȉ��́A���̎Q�l��ł��B

��L�摜�ɂ���悤�ɁAA�ЁEB�ЁEC�Ђ��ꂼ��ŁA���v100���~�̎ؓ�������Ƃ��܂��B���ꂼ��A�N��17.0%��18.0%�̏����Ŏؓ������Ă�����̂��A��ɂ܂Ƃ߂邱�ƂŁA�N��14.0%�̋����ɕύX�ł���Ƃ�������ł��B

�����̕ԍϋ��z�����邾���łȂ��A�����̕ԍω����炷���Ƃ��ł��܂��B

�������A�ԍϋ��z�����炵������ƁA���ʂƂ��đ��x�����z��������\�������邽�ߒ��ӂ��Ă��������B

3.�����������ԍϓ���1��ɂȂ�(�Ǘ����₷���Ȃ�)

�����̋��Z�@�ւ���ؓ������Ă���ꍇ�A���p���Ă��郍�[���̐������̕ԍϓ������݂��邱�ƂɂȂ�܂��B����3�ЂŎؓ������Ă���Ȃ�A����3��͕ԍσ^�C�~���O���K��܂��B

���܂Ƃ߃��[���͕����̎ؓ���1�ɂ܂Ƃ߂邽�߁A���R�Ȃ���ԍϓ�������1��ɂȂ�܂��B����ɂ��ԍς̎�Ԃ��Ȃ��邾���łȂ��A�Ǘ������₷���Ȃ�Ƃ��������b�g������܂��B

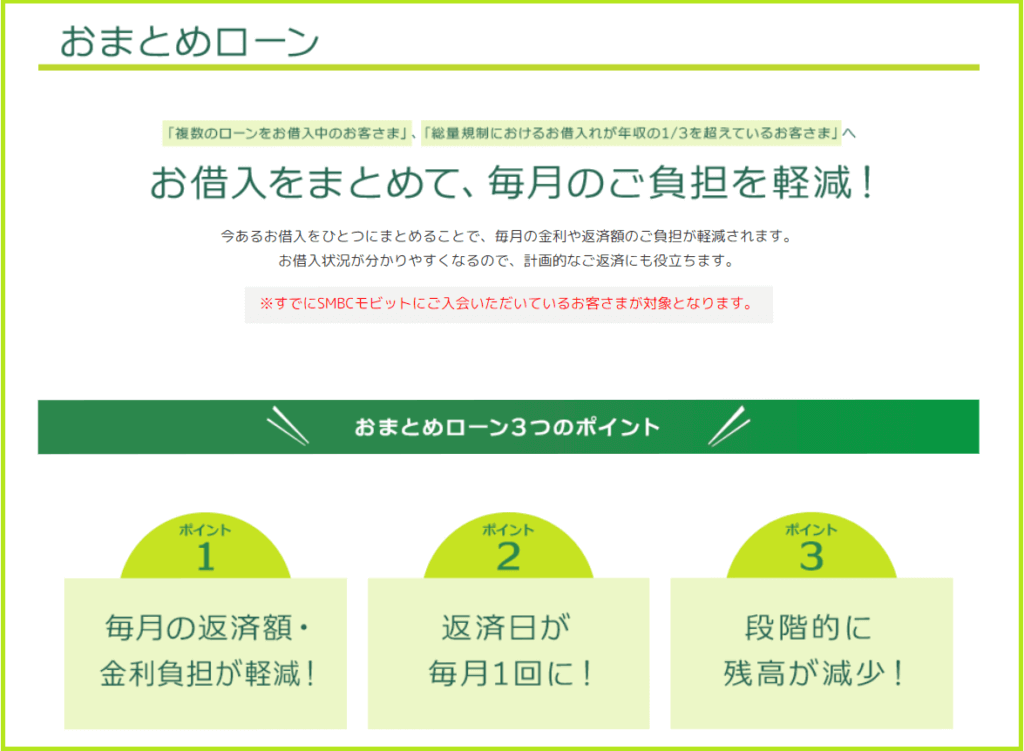

���܂Ƃ߃��[����SMBC���r�b�g����������������

�����_�ŕ����Ђ���̎ؓ�������A�������S���y���������ƍl���Ă�����́ASMBC���r�b�g�̂��܂Ƃ߃��[�������������������B

| ���i�T�v | �ڍ� |

|---|---|

| ���� | �����N��3.0%�`18.0% |

| ���i���x�z | 800���~ |

| �ԍϊ��� | �Œ�13�N4�����i160�����j |

| ���p���� | ���N��20�ˁ`65�˂̈��肵�������̂���� |

| �ΏۂƂȂ�ؓ� | ����ҋ��Z�E�N���W�b�g�J�[�h�ł̃L���b�V���O |

����s�̃J�[�h���[���A�N���W�b�g�J�[�h�̃V���b�s���O���p�Ȃǂ͑ΏۊO�ƂȂ�܂�

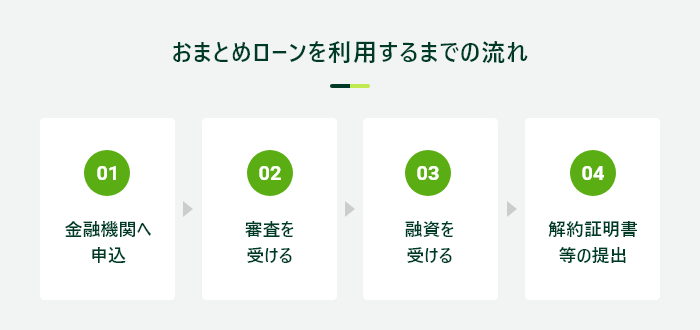

���܂Ƃ߃��[�����p�܂ł̗���

��ʓI�ɂ��܂Ƃ߃��[���𗘗p������@�Ƃ��āA�����܂��ȗ���͈ȉ��̂Ƃ���ł��B

���܂Ƃ߃��[�����p�̗���

- 1.���i����Ă�����Z�@�ւ����ҋ��Z�\��

- 2.���Z�@�ւʼn��R���E�{�R������

- 3.�R���ʉߌ�ɗZ������

- 4.�ԍό�̗̎�������ؖ������o

1.���i����Ă�����Z�@�ւ����ҋ��Z�\��

�͂��߂Ɂu���܂Ƃ߃��[���v�Ƃ������i����Ă�����Z�@�ւȂǂւ̐\�����J�n���܂��B

���܂Ƃ߃��[���́A����ҋ��Z�̑��A��s��낤����ȂǗl�X�ȋ��Z�@�ւŒ���Ă��邽�߁A�\������悭�������܂��傤�B

�Ȃ��A��ʓI�ȃJ�[�h���[�������܂Ƃ߃��[������ɗ��p������@������܂��B�J�[�h���[���̎g�r�͒�߂��Ă��Ȃ����߁A�u�ЂƂɂ܂Ƃ߂�v�Ƃ������ړI�ŗ��p�����Ă����͂���܂���B

�����A���܂Ƃ߃��[���͗�O�ݕt�ł��葍�ʋK���̑ΏۊO�ł���̂ɑ��āA�J�[�h���[���͂��̑ΏۂƂȂ邽�߁A��]�ʂ�̋��z������Ȃ��\��������̂Œ��ӂ��܂��傤�B

2.���Z�@�ւʼn��R���E�{�R������

���܂Ƃ߃��[������Ă�����Z�@�֓��ɐ\��������ƁA�R���������Ȃ��܂��B�R���ɒʉ߂����ꍇ�́A�_��葱���������Ȃ��ėZ�����܂��B

3.�R���ʉߌ�ɗZ������

�R���ɒʉ߂���ƁA���ЕԍςɕK�v�ƂȂ���z���ؓ��ł���悤�ɂȂ�܂��B���ۂ̎ؓ��葱���́A�����̌����ɐU�荞�܂��p�^�[���ƁA�ݏo�悪�ԍϐ�ɑ��A���q���ܖ��Œ��ڐU�荞�ރp�^�[��������܂��B

SMBC���r�b�g�̂��܂Ƃ߃��[���̏ꍇ�́A��ҁi���ڋ��Z�@�ւ֕ԍρj���̗p���Ă��邽�߁A�U����̎������̒�o�������Ԃ�����܂���B

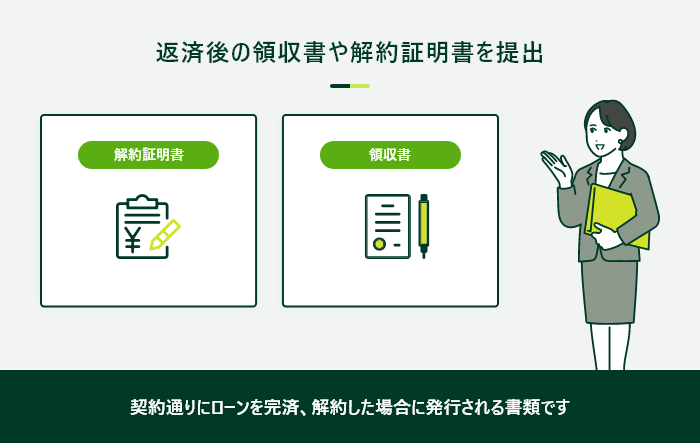

4.�ԍό�̗̎�������ؖ������o

�������g�̌����ɒ��ڐU�荞�܂�ĕԍς�����ꍇ�A�قƂ�ǂ̋��Z�@�֓��ňȉ��̏��ޒ�o�����߂��܂��B

��o����

- �̎���

- ���ؖ���

�̎����́A���g�̌����ɐU�荞�ܕ��ꂽ������������ƕԍςɏ[�Ă����Ƃ��ؖ����邽�߂̏��ނƂȂ�܂��B

���܂Ƃ߃��[���́A���ςƉ���O��Ƃ����Z�������Ă��邱�Ƃ�����A������ؖ����邽�߂ɂ����ꂩ�̏��ނ̒�o�����߂���\��������܂��B���O�Ɋm�F������ŁA�K�v�ɉ����Ĕ��s���˗����܂��傤�B

���܂Ƃ߃��[���̑I�ѕ�

���܂Ƃ߃��[����I�ԍۂ́A�ȉ�����ɑI�ԂƗǂ��ł��傤�B

���܂Ƃ߃��[���̑I�ѕ�

- 1.���܂Ƃ߉\�Ȏؓ��̎�ނőI��

- 2.�����őI��

- 3.�����̕ԍϊz�őI��

- 4.�ؓ����x�z�őI��

1.���܂Ƃ߉\�Ȏؓ��̎�ނőI��

���܂Ƃ߃��[���ł܂Ƃ߂���ؓ��̎�ނőI�ԕ��@�ł��B���܂Ƃ߃��[���́A���ׂĂ̎ؓ����ΏۂɂȂ�킯�ł͂Ȃ��A�܂Ƃ߂�����́E�܂Ƃ߂��Ȃ����̂�����܂��B

���Ƃ��A��ʓI�Ɂu�ؓ��v�ƌĂ�Ă�����͈̂ȉ��̂Ƃ���ł��B

��ʓI�Ȏؓ�

- �J�[�h���[���i����ҋ��Z�E��s�j

- �N���W�b�g�J�[�h�̃L���b�V���O

- �N���W�b�g�J�[�h�̃V���b�s���O�i���{�E���������j

- �ړI�ʃ��[���i��Ã��[���E�����ԃ��[���E�t���[���[�����j �Ȃ�

��ʓI�Ȃ��܂Ƃ߃��[���ł܂Ƃ߂���ؓ��́A�J�[�h���[���ƃN���W�b�g�J�[�h�̃L���b�V���O�ł��B�N���W�b�g�J�[�h�̃V���b�s���O�g�ɂ��ẮA���܂Ƃ߃��[�������e���Z�@�ւɂ���Ă��̑Ή����قȂ�܂��B

�܂��A�ړI�ʃ��[���ɂ��ẮA���܂Ƃ߃��[���ł̂��܂ƂߑΏۂɂȂ�Ȃ��P�[�X�������Ȃ��Ă��܂��B

2.�����őI��

���܂Ƃ߃��[���𗘗p����ۂ́A��������ɑI�ԕ��@������܂��B��ʓI�ɁA����ҋ��Z������s�̂ق����A���܂Ƃ߃��[�������̏������߂ɐݒ肳��Ă��܂��B

���܂Ƃ߃��[���̐��������p���@�Ƃ��āA�u���������������đ��x�������z���y������v���Ƃɂ��ĉ�����܂����B���x�������z�̌y�����ʂ��ő�����������߂ɂ��A�������ł��邾���Ⴂ���܂Ƃ߃��[���\������Ɨǂ��ł��傤�B

3.�����̕ԍϊz�őI��

���܂Ƃ߃��[���𗘗p���邱�Ƃɂ���āA�����̕ԍϋ��z������\��������܂��B���ۂɁA������܂Ō��z�ł��邩�́A�e���Z�@�ւɂ���ĈقȂ邽�߁A�����̕ԍϊz�Ŏؓ�����������Ă��ǂ��ł��傤�B

�e���Z�@�ւ����Ă���ԍσV�~�����[�V�������Q�l�ɂ���ƁA���܂Ƃ߃��[�����p��ɂǂ̒��x�܂ŕԍϊz��}������̂���c���ł��܂��B

- ���x�������z�ɒ���

-

�����̕ԍϊz����ɖڂ������Ă���ƁA���x�������z�������Ȃ�\��������܂��B�ԍϊz������������A�����̐����Ɍo�ϓI�ȗ]�T�����܂��\���͂���܂����A�����I�Ȏ��_�ɗ����āA���x�������z�ɂ��Ă����킹�Ċm�F���܂��傤�B

4.�ؓ����x�z�őI��

���܂Ƃ߃��[���͕����Ђ̃��[�����ЂƂɂ܂Ƃ߂������A�ؓ��z���傫���Ȃ�₷���X��������܂��B���̂��߁A�ؓ����x�z�����킹�Ċm�F���Ă����܂��傤�B

���Ƃ��A�ЂƂɂ܂Ƃ߂����ؓ��̑��z��300���~����̂ł���A300���~�ȏ�Z��������ݏo��ɐ\�������Ȃ�������܂���B

�Ȃ��A���܂Ƃ߃��[���͑��ʋK���̑ΏۊO�ł��邽�߁A�N����3����1����ؓ����\�ł��B

- ���ʋK��

-

����ҋ��Z��N���W�b�g�J�[�h��ЂȂǂ�Ώۂɐ݂����Ă���@���x��1�ł��B�ԍϔ\�͂����ߏ�ȑݕt�������҂���邽�߂ɁA�u�N����3����1����ݕt�̌����֎~�v���߂Ă��܂��B

�悭���鎿��

Q.���܂Ƃ߃��[���Ǝ芷�����[���̈Ⴂ�͉��ł����H

A.�ΏۂƂȂ�ؓ�����A���p����ړI���قȂ�܂��B

���܂Ƃ߃��[���́A��������ؓ������ЂƂɂ܂Ƃ߂郍�[�����i�ł��B��{�I�ɂ́A�J�[�h���[����N���W�b�g�J�[�h�̃L���b�V���O�ȂǁA�����ؓ����ЂƂɂ܂Ƃ߂�̂��ړI�ł��B

�ЂƂɂ܂Ƃ߂邱�Ƃɂ���āA�����̈��������A�����̕ԍϊz�̌��z�A�ԍϊǗ��̕��S�y���Ȃǂ̌��ʂ�����܂��B

����A�芷����1�Ђ݂̂̎ؓ���ʂ̃��[���i�芷�����[���j�ɏ�芷���邽�߂̏��i�ł��B���Ƃ��A�Z��[�����p�҂��A�����������̒Ⴂ�Z��[���ɏ�芷���郍�[�����i���u�芷�����[���v�ƌĂт܂��B

Q.���܂Ƃ߃��[���R���ɗ������ꍇ�̑Ώ��@�͂���܂����H

A.���Ƃւ̑��k���������܂��傤�B

���܂Ƃ߃��[���̐R���ɒʂ�Ȃ������͗l�X�ł����A�����I�Ɍ��āu�ԍϔ\�͂��Ȃ��v�Ɣ��f����Ă���\��������܂��B

�����_�ł��܂Ƃ߃��[���𗘗p���Ȃ��Ă��ԍςł��Ă���̂ł���A���̂܂ܕԍς��p�����Ă����Ƃ悢�ł��傤�B�ǂ����Ă��ԍς𑱂��Ă������Ƃ�����悤�ł���A�ٌ�m�Ȃǂ̐��Ƃւ̑��k���������܂��傤�B

���܂Ƃ߃��[���̂����p��SMBC���r�b�g����������������

���܂Ƃ߃��[���́A��������ؓ����ЂƂɂ܂Ƃ߂邱�ƂŁA��������������������ԍϊǗ����ȗ���������ł���_�������b�g�ł��B

���������������邱�Ƃɂ��A�����̕ԍϋ��z��x�������z�̒ጸ�Ɋ��҂��ł��܂��B�܂��A�ԍϐ���ЂƂɂ܂Ƃ߂邱�ƂŁA�ԍς�Y��郊�X�N��ԍςɔ����萔�������点�܂��B

���ꂩ��A���܂Ƃ߃��[���̗��p���l���Ă���̂ł���A����SMBC���r�b�g�̂��܂Ƃ߃��[�������������������B

�ďC�҃R�����g

�r�� ����

���Ɩ��戵��C�ҁ@�݂�Ȃ̃��r�b�g�S��

�����Ђ���ؓ������Ă���ƁA�ԍϓ��̊Ǘ���������߁A����������A���ʓI�Ɋ��ς܂ł̊��Ԃ�����������\��������܂��B���܂Ƃ߃��[���̗��p�ŁA������������肪�����ł���̂Ō������Ă݂Ă��������B