�c���s���ŃN���W�b�g�J�[�h�̈������Ƃ����ł��Ȃ��I�������ł���Ώ��@�ƕ����Ȃ����̑�

���̋L���̊ďC��

���� �b

���Ɩ��戵��C�ҁA���{FP����F��t�@�C�i���V�����E�v�����i�[�iAFP)�A�Z��[���A�h�o�C�U�[�ADC�i��ƔN���j�v�����i�[

�݂�Ȃ̃��r�b�g�S��

���w�@��w�Љ�w�����B���ʐM�֘A�̉�ЂɋΖ��̌�A���Ɩ��戵��C�Ҏ��i���擾�B�Z�~�i�[�u�t��ƌv���k�𒆐S�Ɋ������B�ߔN�ł̓I�����C���ƌv���k���J�Â���ȂǁA���L�����q�l�̃}�l�[�Ɋւ�������������Ă���B

���̋L���ł킩�邱��

- �N���W�b�g�J�[�h�̈������Ƃ����ł��Ȃ����Ԃ��������ƐM�p���ɉe�����y�ڂ�

- �����܂łɐ����z��p�ӂł��Ȃ��Ƃ��͂܂��J�[�h��Ђɑ��k����

- �c���s�������O�ɉ���������Ȃ���x����ߓ��𐏎��m�F����

�N���W�b�g�J�[�h�̗��p������A�������Ƃ������̎c���s���ɂ��x�����Ȃ������ꍇ�A�J�[�h�̗��p��~��M�p���ւ̉e�����o��\��������܂��B���̂��߁A�������Ƃ����̑O���܂łɌ����֓������Ă����Ȃ�������܂���B

���̋L���ł́A�N���W�b�g�J�[�h�̎c���s���ň������Ƃ����ł��Ȃ������ꍇ�̃��X�N��A�Ώ��@�ɂ��ĉ�����܂��B

�R�����̖ڎ�

�N���W�b�g�J�[�h�̈������Ƃ����c���s���łł��Ȃ��Ƃǂ��Ȃ邩

�N���W�b�g�J�[�h���p����̈������Ƃ����ɁA�����������̈������Ƃ���������Ȃ��ꍇ�ɂ́A�i�K��ǂ��Ĉȉ��̂悤�ȑ[�u���Ƃ��܂��B

�������Ƃ����ł��Ȃ����ɋN���邱��

- �Ĉ������Ƃ��������Ȃ���

- �N���W�b�g�J�[�h�̗��p���ꎞ�I�ɒ�~����

- �x�����Q������������

- �ؔ[���������ƐM�p���ɉe�����y�ڂ�

- �����I�ɉ��邱�Ƃ�

�Ĉ������Ƃ��������Ȃ���

�N���W�b�g�J�[�h�̈������Ƃ����ɊԂɍ���Ȃ��Ă��A�����̃J�[�h��Ђōēx�̈������Ƃ�����������悤�ݒ肳��Ă��܂��B���̂��߁A�Ĉ������Ƃ����܂łɉ��߂Č����ɓ������Ă����A�T�˖�肠��܂���B

�������A�N���W�b�g�J�[�h��Ђɂ���čĈ������Ƃ������قȂ�܂��B���ɂ͍ēx�̈������Ƃ��������Ȃ��Ă��Ȃ��ꍇ������܂��B

�Ĉ������Ƃ������ݒ肳��Ă��Ȃ��A�������͂�����p�ӂł��Ȃ��ꍇ�́A��gATM���s�U���Ȃǂɂ��x����Ȃ�������܂���B�c���s���ň������Ƃ����ł��Ȃ������ꍇ�́A�N���W�b�g�J�[�h��ЂɎx�������@���m�F���Ă��������B

�N���W�b�g�J�[�h�̗��p���ꎞ�I�ɒ�~����

�N���W�b�g�J�[�h���c���s���ň������Ƃ��ł��Ȃ������ꍇ�A�J�[�h���ꎞ�I�ɗ��p��~�ƂȂ�\��������܂��B

- �����ɒ��ӁI

-

���p��~�ɂȂ�^�C�~���O�́A�e�N���W�b�g�J�[�h�ɂ���ĈقȂ�܂��B

���i�̔�������Œ����N���W�b�g�J�[�h�Ŏx�����Ă�����́A�T�[�r�X�����p�ł��Ȃ��Ȃ�ȂǁA���퐶���ɉe�����o��ꍇ������̂Œ��ӂ��Ă��������B

�x�����Q������������

�c���s���ň������Ƃ����ł����ɑؔ[�ƂȂ��Ă��Ă��܂����ꍇ�́A���߂�ꂽ�������Ƃ����̗�������x���������܂ł̊��Ԃ����A�x�����Q�����������܂��B

- �x�����Q��

-

���ԍϓ��ɒx��Ă��܂����ꍇ�ɔ������鑹�Q�����w���܂��B�J�[�h���[����N���W�b�g�J�[�h�̃L���b�V���O�̑����́A�ԍς��x���ƁA���ԍϓ��̗�������x�����Q�����x�����K�v������A�x�����Q�������͊T�˔N20.0%�ƂȂ��Ă��܂��B

�x�����Q���̓N���W�b�g�J�[�h�����ۂɌ��킵�Ă���_��̂��߁A��قǂ̎����Ȃ�����Ƃ��P�[�X�͂���܂���B

- �����ɒ��ӁI

-

�x�����Q���́A��ʓI�ɂ͓�����v�Z�ƂȂ邽�߁A�x����Ȃ���Ȃ�Ȃ����z��1�����Ƃɑ����Ă����܂��B

�܂��A�����̃J�[�h��Ђ͒ʏ�̋����������߂̐ݒ�ƂȂ��Ă��܂��B���u����قǑ��z�̒x�����Q������������̂ŁA���ӂ��Ă��������B

�ؔ[���������ƐM�p���ɉe�����y�ڂ�

�N���W�b�g�J�[�h�̈������Ƃ����ł����A�����Ԃ̑ؔ[�i61����������3�J���ȏ�j�����Ă��܂��ƁA�M�p���Ɉٓ���o�^����܂��B

- �M�p���

-

�N���W�b�g�J�[�h��[���̐\���A���p���Ɋւ�������w���܂��B���Z�@�ւ�M�p���@�ւɂ���ĊǗ�����A�ݕt�R����M�p�]���ɗ��p����܂��B

- �ٓ�

-

���[�����i�╪�������̕ԍςɑ��āA�����Ԃ̑ؔ[�܂��́A��������j�Y���Ă��܂�����Ԃ̂��Ƃł��B�M�p���@�ւɃl�K�e�B�u�ȏ��Ƃ��Ĉ����ԓo�^����܂��B���̏��̂��Ƃ��ٓ����Ƃ����ꍇ������܂��B

�ٓ����́A�o�^���ꂽ���_�ō���̃��[���_��Ȃǂɉe����^����\��������܂��B�ٓ����͑ؔ[���������Ă���5�N�Ԃ͎c�葱���邽�߁A�c���s�������o�������_�ő��}�Ɏx�������ς܂��܂��傤�B

�����I�ɉ��邱�Ƃ�

�ؔ[���Ԃ����ȏ�ɂȂ�ƁA�J�[�h��Б����狭���I�ɉ���P�[�X������܂��B�������ƂȂ���Ԃ̓J�[�h��Ђɂ���ĈقȂ���̂́A�����̏ꍇ�͑ؔ[���Ԃ�2�A3�J������ꍇ�ƒ�߂Ă��܂��B

�������ɂȂ����ꍇ�́A�ؔ[�����������Ƃ��Ă��N���W�b�g�J�[�h�̍Ĕ��s�͂ł��܂���B�܂��A�M�p���Ɂu�ٓ����v�Ƃ��ēo�^����Ă�����ԓ��͑��̃N���W�b�g�J�[�h�̔��s���ł��Ȃ��\�����������߁A�������Ɏ���O�ɑؔ[����������K�v������܂��B

�N���W�b�g�J�[�h�������Ȃ��Ȃ錴��

�N���W�b�g�J�[�h�̈������Ƃ����ł��Ȃ��ƁA�M�p���ɉe�����y�ڂ�������퐶���Ɏx������������肷�邽�߁A���R�ɖh�����Ƃ��d�v�ł��B

���̂��߂ɂ́A�������Ƃ����ł��Ȃ��Ȃ錴����O�����Ĕc�����Ă������Ƃ���ł��B�c���s���ɂ��������Ƃ����ł��Ȃ����ԂɊׂ錴���́A�ȉ���3�ł��B

����

- �����c�����Ǘ����Ă��Ȃ�

- ���߂ő��̍��z�Ȉ������Ƃ���������

- �N���W�b�g�J�[�h�̗��p�z��c�����Ă��Ȃ�

�����c�����Ǘ����Ă��Ȃ�

�������Ƃ����̎��_�Ŏc����c�����邽�߂ɂ́A�����납������c�����Ǘ����邱�Ƃ���ł��B�����c����c�����Ă���A�������Ƃ����ł��Ȃ����Ƃւ̎��O�ł��܂��B

�܂��́A�Ώۂ̌����ň������Ƃ���\�肵�Ă���x�������z��o���Ă݂邱�Ƃ���n�߂܂��傤�B

���߂ő��̍��z�Ȉ������Ƃ���������

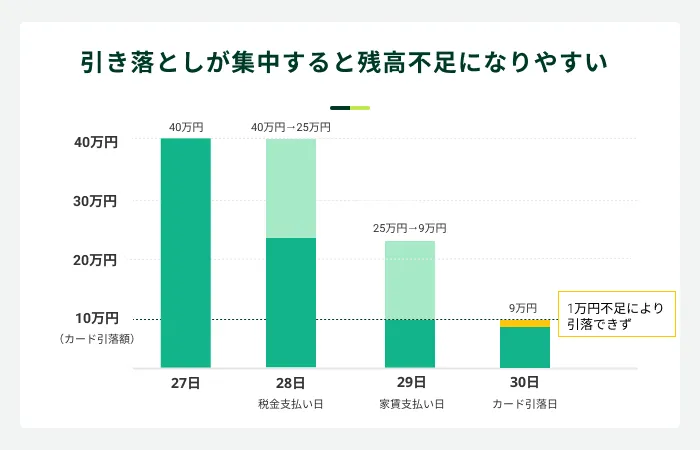

���߂ő��̈������Ƃ������������߂ɁA�N���W�b�g�J�[�h�̈������Ƃ������s�����Ă��܂����Ƃ����P�[�X���l�����܂��B�Ƃ��Ɉ������Ƃ����������t�߂��ƁA�ƒ���ŋ��Ƃ��������܂��܂Ȉ������Ƃ�������܂��B

�������Ƃ����ڂ��Z���Ԃɖ��W���Ă���Ǝx�����ɕK�v�ȋ��z��c������̂�����A�����Ǘ�����ςł��B�N���W�b�g�J�[�h�ɂ���Ă͈������Ƃ�����I���ł��邽�߁A�����g�̏ɂ��킹�ĕύX���邱�Ƃ��������Ă݂܂��傤�B

�N���W�b�g�J�[�h�̗��p�z��c�����Ă��Ȃ�

�N���W�b�g�J�[�h�̗��p�z��c�����Ă��Ȃ��������߂ɁA�K�v�Ȏc����p�ӂł��Ȃ����Ƃ�����ł��傤�B�Ƃ��ɁA�R���r�j��X�[�p�[�ȂǓ���I�Ȕ��������J�[�h�Ō��ς�����͎g�p�p�x���������߂ɁA���p�z��c������̂�����Ȃ�܂��B

�����̃N���W�b�g�J�[�h�ł̓X�}�z�A�v���ɂ��A���p�z����y�ɔc���ł���悤�ɂȂ��Ă��܂��B�x�����Ǘ��̂��߂ɃX�}�z�A�v�����C���X�g�[�����A����I�Ɋm�F����K����t���܂��傤�B

�N���W�b�g�J�[�h�̈������Ƃ����c���s���łł��Ȃ��Ƃ��̑Ώ��@

�c���s���ň������Ƃ����ł��Ȃ������ꍇ�́A���₩�Ɏx�������ς܂���K�v������܂��B

�������A�o�ϓI�ȗ��R���瑬�₩�Ȏx��������������邩������܂���B�����������ꍇ�́A�ȉ��̑Ώ��@���������Ă��������B

�Ώ��@

- �J�[�h��ЂɘA�����āA�x��������������𑊒k����

- ���O�ɃJ�[�h���[���̌_����ς܂��Ă����c���s���ɔ�����

�J�[�h��ЂɘA�������āA�x�������@������𑊒k����

�x�������������Ƃ킩�������_�ŁA���₩�ɃJ�[�h��ЂɘA�����܂��傤�B�x�����̋`�����Ȃ��Ȃ�P�[�X�͂قƂ�ǂ���܂��A�x�������@������ɂ��đ��k�ł���P�[�X������܂��B

�J�[�h��Ђɂ���āA���ߓ��ȍ~�͕ύX���ł��Ȃ��ꍇ�����邽�߁A�u�x��������������������Ȃ��v�Ƃ킩�������_�ő��}�ɑ��k���邱�Ƃ��d�v�ł��B

���O�ɃJ�[�h���[���̌_����ς܂��Ă����c���s���ɔ�����

�N���W�b�g�J�[�h�̐����z���Ȃ����Ƃ��z��ł���ꍇ�A�J�[�h���[���̌_������O�ɍς܂��Ă����A�c���s���ɂȂ鎖�Ԃ��ꎞ�I�ɖh�����Ƃ��ł��܂��B

�u���������x�������ǂ����Ȃ��v��u����͂ǂ����Ă��������Ƃ����ɊԂɍ���Ȃ��v�Ƃ������ɂ́A���ɗL���Ȏ�i�ł��B

�������A�����܂ł��ꎞ�I�ȑΏ��@�Ƃ��āA������ƕԍςł���v��������������Ŏؓ����������邱�Ƃ��d�v�ł��B

�ŒZ�����Z�����\��SMBC���r�b�g����������������

SMBC���r�b�g���͂��߂Ƃ������ҋ��Z�̃J�[�h���[���͍ŒZ�����Z�����\�ł��B���̂��߁A�������Ƃ�����Ĉ������Ƃ����̑O���ⓖ���ł������Ɏ����\��������܂��B

�N���W�b�g�J�[�h��Ђɂ���ẮA�ߑO�ƌߌ�ȂǕ�����ɕ����Ĉ������Ƃ�����ꍇ������܂��B���̂��߁A�ߑO���ɓ������Ԃɍ���Ȃ��Ă��A�J�[�h���[���ł�����p�ӂ��ē������Ă����A�������Ƃ��ɊԂɍ�����������܂���B

�Ȃ��ASMBC���r�b�g�ւ̐\����WEB����24���ԉ\�ł��B�A�v�����g���J�[�h�̎��͕s�v�A�Ζ���ւ̓d�b�A����X�������Ȃ��ɂł���̂ŁA���͂ɒm��ꂸ�ɂ�������邱�Ƃ��ł��܂��B�܂��́ASMBC���r�b�g�́u10�b�ȈՐR���v�������Ă݂Ă��������B��

�����_��ɂ͕ʓr�A�{�R�����������܂�

�����\���̎��ԑт�R���̏ɂ��A�Z�������܂łɂ����Ԃ�������ꍇ������܂�

�c���s����������邽�߂̑�

�c���s����������邽�߂̑�

- ���ߓ��E�������Ƃ����Ȃǂ̃X�P�W���[����c������

- ���x�̊m�F�����Ă���

- �N���W�b�g�J�[�h�̗��p����z�����Ȃ߂ɐݒ肷��

- �c���̒ʒm������悤�ɐݒ肵�Ă���

- ���{�����E�����������ꎞ�I�ɗ��p����

���ߓ��E�������Ƃ����Ȃǂ̃X�P�W���[����c������

�������Ƃ����܂łɂ�����p�ӂł��Ȃ������Ƃ������Ԃ�����邽�߂ɁA�N���W�b�g�J�[�h�̎x�����X�P�W���[����c�����Ă����܂��傤�B�N���W�b�g�J�[�h�̎x�����X�P�W���[���ő����p�^�[���́A�ȉ���2�ł��B

| �J�[�h���ߓ� | �����������Ƃ� | |

|---|---|---|

| �p�^�[���@ | ����15�� | ����10������ |

| �p�^�[���A | ������ | ����27������ |

�������A�J�[�h�ɂ���ẮA��L�ȊO�̃X�P�W���[�����g�܂�Ă���ꍇ�����邽�߁A���ӂ��K�v�ł��B

���ߓ���c�����Ă��邱�ƂŁA�x�������������������������l������悤�ɂȂ�̂ŁA�����J��̌v��𗧂Ă邤���ł̎Q�l�ɂȂ�܂��B�܂��́A�莝���̃J�[�h�̒��ߓ��ƈ������Ƃ������m�F����Ƃ��납��n�߂Ă݂Ă��������B

���x�m�F�������Ȃ��Ă���

�ƌv�̎��x�o�����X��c�����A�����̂Ȃ��͈͂ŃN���W�b�g�J�[�h�𗘗p����悤�ɐS�����܂��傤�B

�N���W�b�g�J�[�h�͖ڂɌ����Č����������Ă����킯�ł͂Ȃ����߁A�������g�������o�����������ł��B���̂��߁A�����������Ƃ����̃^�C�~���O�ɂȂ��āA�c���s���ɂȂ�\��������܂��B

�N���W�b�g�J�[�h�̎g�r�����炩���ߌ��߂������Ŏ��x�m�F�����A�����̂Ȃ��͈͓��Ŏg�p���Ă��������B

�N���W�b�g�J�[�h�̗��p����z�����Ȃ߂ɐݒ肷��

�N���W�b�g�J�[�h�̗��p����z�����g�Őݒ肵�Ă������ƂŁA�����̂Ȃ��͈͓��ŗ��p�ł��܂��B�]�T�����������߂̊z��ݒ肷��̂ł͂Ȃ��A���炩���ߏ��Ȃ߂̊z�ɐݒ肵�Ă������ƂŁA�c���s����h����\��������܂��B

WEB��d�b�ŃJ�[�h��Ђɑ��k������ƁA���p�҂̊�]�ɂ��������p���x�z��ݒ肵�Ă��炦��\��������܂��B�N���W�b�g�J�[�h�̗��p���x�z�́A�オ�����ł͂Ȃ��ꍇ�ɂ���Ă͈�����������̂ŁA�ɍ��킹�ė��p���Ă��������B

�c���̒ʒm������悤�ɐݒ肵�Ă���

�����c�������I�ɊǗ��ł���Ζ��͂Ȃ����̂́A�d���ȂǂŖZ�����Ƃ��͂ǂ����Ă��a���ɂȂ��Ă��܂��܂��B�����c����c���ł���悤�ɒ���I�ɒʒm�����ݒ�ɂ��Ă����A�������Ƃ��ɊԂɍ���Ȃ����Ԃ�h���₷���Ȃ�܂��B

��s�����ɂ���ẮA�w�肵�����Ɍ����c����ʒm���Ă����@�\����Ă��邽�߁A���p���܂��傤�B

�����A��s�������T�[�r�X����Ă��Ȃ��ꍇ�́A�ƌv��A�v���Ƃ̘A�g���������܂��傤�B�ƌv��A�v���̒��ɂ́A�������Ƃ������߂Â����^�C�~���O�Ŏc����m�点�Ă����@�\�����ڂ���Ă��܂��B

���{�����E�����������ꎞ�I�ɗ��p����

�u�g���߂��Ă��܂����v�Ɗ��������́A�ꎞ�I�Ƀ��{�����╪�������ɕύX����Ƃ������@������܂��B

�J�[�h��Ђɂ���ẮA���������ς��Ƃł�����������{�����ɕύX�ł���\��������܂��B

�������A�������߂��Ă��܂��ƕύX�葱�����ł��Ȃ��ꍇ�����邽�߁A�ł��邾�������i�K�ő��k�����ق����ǂ��ł��傤�B

�悭���鎿��

Q. ���p��~���ꂽ�J�[�h�͍ēx�g����悤�ɂȂ�܂����H

A. �J�[�h��Ђ◘�p�҂̏ɂ���ĈقȂ�܂��B

�x�������m�F���旘�p�ł���悤�ɂȂ�J�[�h������܂����A�������ؔ[���J��Ԃ����ꍇ�́A���p���ł��Ȃ��Ȃ�\��������܂��B

Q. �c���s�����J��Ԃ��Ă���Ƃǂ��Ȃ�܂����H

A. �c���s���ɂ��ؔ[����������ƁA�M�p���@�ւɁu���q�l�̎���Ŗ̓��ɓ������Ȃ������v�Ɠo�^������Ă��܂��\��������܂��B

�ؔ[�̗�����������ƁA����̃��[���_�ɉe�����o��\��������̂Œ��ӂ��Ă��������B

Q. �������Ƃ����̌ߌ�ɓ��������ꍇ�͊Ԃɍ����܂����H

A. ���Z�@�ւ�J�[�h��Ђɂ���ĈقȂ�܂��B

������̈������Ƃ��������Ȃ��Ƃ��������܂����A������݂̂Ƃ����ꍇ������܂��B�ł��邾���������Ƃ����̑O���܂łɂ͓������Ă����܂��傤�B

Q. �Ĉ������Ƃ����͂����ł����H

A�D���Z�@�ւ�J�[�h��Ђɂ���ĈقȂ邽�߁A���炩���ߊm�F���K�v�ł��B

�N���W�b�g�J�[�h�ɂ���ẮA�������Ƃ���̋�s�����ɉ����ĈقȂ�Ĉ������Ƃ�����ݒ肵�Ă��܂��B

�Ȃ��A�Ĉ������Ƃ��͎��{�����Ɏw�������R���r�j�Ȃǂł̐U���ł����Ή����Ă��Ȃ��J�[�h�����邽�߁A���O�Ɏx�������@���m�F���Ă����܂��傤�B

Q. �ؔ[�����̂�2��ڂł����A�ǂ̂悤�ȑΏ�������܂����H

A. ���p�\�z�����z���ꂽ��A�ꎞ�I�ɗ��p��~�ƂȂ����肷��\��������܂��B

�܂��A�ؔ[�ɊW�Ȃ��ؔ[���Ԃɉ������x�����Q�����������A�{���������z�̎x�������������܂��B

���p��~��x�����Q���̎x�����Ƃ��������Ԃ�����邽�߂ɁA�c���s���ɂȂ�Ȃ����߂̑����邱�Ƃ���ł��B

�N���W�b�g�J�[�h�x�������̎c���s���ɂ͂��ꂮ�������

�c���s���ň������Ƃ����ł��Ȃ��ƁA�ؔ[�Ƃ��Ĉ����Ă��܂����߁A�J�[�h�̗��p��~��M�p���Ɉٓ����̓o�^�Ȃǂ̑[�u�������\��������܂��B

���̂��߁A�c���s���ɂȂ�Ȃ��悤�A�������Ƃ����̑O���܂łɗ��p����������ɓ������Ă����K�v������܂��B

SMBC���r�b�g���͂��߂Ƃ���J�[�h���[���́A�ŒZ�����Z�����\�ŁA�����֒��ړ����ł���U���L���b�V���O�ɂ��Ή����Ă��܂��B�ǂ����Ă��J�[�h�̈������Ƃ��ɊԂɍ���Ȃ��ꍇ�݂̂��������������B

�����\���̎��ԑт�R���̏ɂ��A�Z�������܂łɂ����Ԃ�������ꍇ������܂�

�ďC�҃R�����g

���� �b

���Ɩ��戵��C�ҁ@�݂�Ȃ̃��r�b�g�S��

�e���Z�@�ւɂ͐�p�̃R�[���Z���^�[��p�ӂ��Ă��܂��B�x�����ɊԂɍ���Ȃ��Ƃ��Ȃǂ͑O�����ĘA�����A���k���Ă��������B���k����A���̏�ʼn��炩�̑Ώ����ł���\�������邽�߂ł��B