お金を借りる方法16選|早く借りられる方法や利用手順も解説

この記事でわかること

- 目的や状況によって適したお金を借りる方法は異なる

- 急ぎでお金を借りたい場合はカードローンが便利

- 審査なしでお金を借りる手段もいくつかある

お金を借りる方法には、即日融資・低金利・審査なしの方法など、さまざまな選択肢があります。そのため、目的や必要な金額・時期などに応じて、自分に合った借入方法を選ぶことが重要です。

本記事では、目的や状況別にお金を借りる方法を幅広く解説します。無職や専業主婦(主夫)、学生がお金を借りる方法や注意点も紹介するので、ぜひ参考にしてください。

コラムの目次

最短即日でお金を借りる方法

「今日中に家賃を支払わなければならない」「クレジットカードの支払いが迫っている」など事情はさまざまですが、急な出費が発生するケースがあります。

最短即日でお金を借りたい場合、カードローンやクレジットカードのキャッシングが適しています。

いずれも担保・保証人なしで利用でき、原則として使用用途に制限がありません。また、振込やATMなどを利用して、必要なタイミングで借入ができるのも特徴です。

- 担保

-

融資を受ける際に、借り主側の返済が難しくなった場合の保証となるもので、連帯保証人などの人的担保と不動産などの物的担保があります。

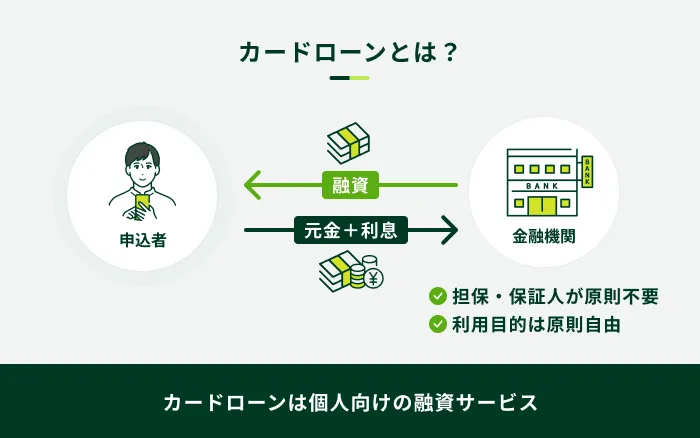

カードローン

カードローンとは、あらかじめ設定された利用限度額の範囲で繰り返し借入ができるローンです。

原則として使用用途が自由で、幅広い目的に利用できます。

カードローンの利用例

- 生活費の補てん

- 趣味・レジャー

- 冠婚葬祭

- 医療費

- 家電の買い替え

来店不要で手続きを進められるケースが多く、窓口に出向けない場合やまとまった時間を取れない場合も便利です。また、消費者金融が提供するカードローンは審査が早く、最短即日融資が可能なため、急ぎでお金を借りたい場合にも適しています。

一方で、使用用途が決まっているローンと比べると金利が高めのため、無理のない計画を立てて借りることが大切です。

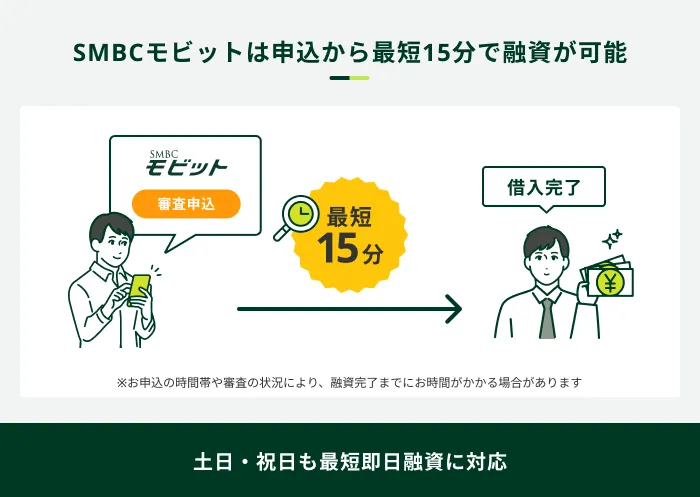

SMBCモビットは申込から最短15分融資が可能

SMBCモビットは、申込から契約までWEBで手続きが完結し、最短15分で融資が可能なカードローンです。※

- WEB完結

-

申込から契約、借入まですべての手続きをWEB上で完結できるサービスを指します。お手持ちのスマートフォンで手続きが完結するため、店舗への来店が不要です。また郵送物が発送されないというメリットがあります。

また、SMBCモビット公式スマホアプリをダウンロードすれば、セブン銀行ATMまたはローソン銀行ATMにて、契約後すぐにモビットカード不要で借入が可能です。お急ぎの方もぜひご検討ください。

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

クレジットカードのキャッシング

クレジットカードには、「ショッピング機能」のほかに「キャッシング機能」があります。

| ショッピング機能 | 商品やサービスの購入を後払いにする機能 |

| キャッシング機能 | お金を借りる機能 |

「キャッシング枠」が設定されていれば、個別の手続きが不要なため、振込やATMなどを利用して即日で借入が可能です。

一方で、キャッシング枠が設定されていない場合は審査を受ける必要があります。一部のクレジットカード会社では、最短即日で審査結果が分かる場合もありますが、1週間程度かかるケースも少なくありません。

また、キャッシング枠の利用限度額は、ショッピング枠の内枠として設定されている場合が多く、キャッシングを利用するとショッピング枠が減る点も理解しておきましょう。

- 利用限度額

-

借入契約において、利用できる上限金額のことを指します。利用限度額は、個人の収入や信用情報などに基づいて設定され、変動する場合もあります。利用限度額を超えて利用することはできませんので、注意が必要です。

たとえば、ショッピング枠が50万円(うちキャッシング枠が20万円)に設定されている場合、キャッシングで20万円を借りると、ショッピングに利用できるのは残り30万円までとなります。

低金利でお金を借りる方法

お金を借りると、金利に応じた利息を支払う必要があります。

- 利息の計算式

-

利息=借入残高(元金)×金利(年率)÷365日(うるう年の場合は366日)×前回支払日から返済日までの利用日数

利息の額を抑えるには、できるだけ低金利のローンや金融機関を選ぶことがポイントです。時間に余裕がある方は、以下の方法も検討しましょう。

低金利でお金を借りる方法

- 銀行カードローン

- 目的別ローン

- フリーローン

銀行カードローン

銀行カードローンは、消費者金融と比べて一般的に上限金利が低めです。銀行によっては、取引状況に応じて金利の優遇を受けられる場合もあります。

| カードローン | 上限金利の一般的な相場 |

|---|---|

| 銀行カードローン | 年15.0%程度 |

| 消費者金融カードローン | 年18.0%程度 |

| クレジットカードのキャッシング | 年18.0%程度 |

ただし、銀行カードローンは、消費者金融と比べて審査に時間がかかる傾向があります。

特に、土日祝日を挟むと借入までの時間が長くなりやすいため、「今日中に支払わなければならない」などの事情がある方は、事前に審査時間の目安を確認しましょう。

目的別ローン

目的別ローンとは、使用用途が決まっているローンのことで、主に銀行や信用金庫などの金融機関が提供しています。

| 目的別ローン | 金利の一般的な相場 |

|---|---|

| 住宅ローン | 変動金利:年0.3〜1.0%程度 全期間固定金利:年1.6%程度〜 |

| カーローン | 年1.0〜4.0%程度 |

| リフォームローン | 年2.0%〜5.0%程度 |

| デンタルローン | 年2.5%〜9.0%程度 |

| 教育ローン(日本政策金融公庫) | 年3.15%(固定金利) ※2025年10月時点 |

使用用途が限定されている分、カードローンやクレジットカードのキャッシングと比べて金利が低い点がメリットです。

「矯正費用が足りない」「車検費用を用意したい」などの明確な目的がある場合には、まず目的別ローンを利用できるか検討すると良いでしょう。

なお、目的別ローンを申込する際は、一般的に本人確認書類や収入証明書類に加えて、使途確認書類(注文書や見積書など)の提出が必要です。また、審査に時間がかかる傾向があるため、余裕をもって手続きしましょう。

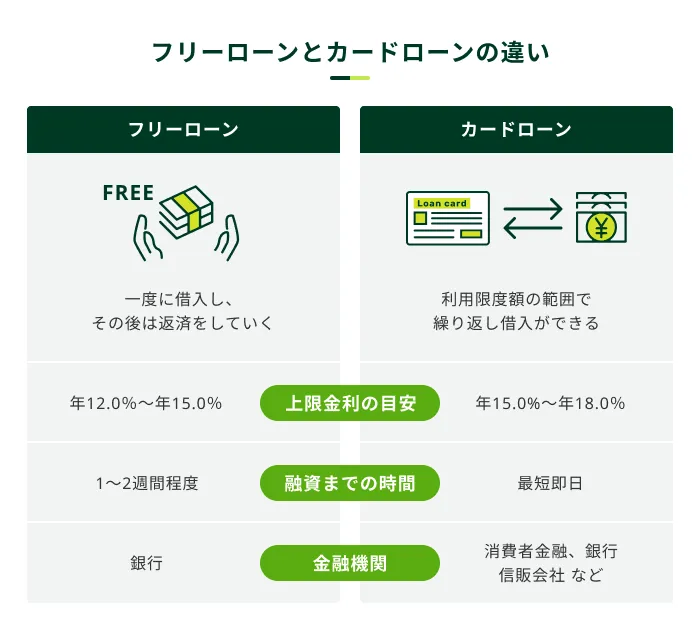

フリーローン

フリーローンは、カードローンと同様に、原則として使用用途の制限がないローンです。金融機関や審査の結果によって異なりますが、カードローンよりも低金利で借入できる場合があります。

- フリーローン

-

個人向けの小口融資商品の1つで、資金の使い道に制限がないものを指します。原則として借入は1回のみとなり、追加で借入をしたい場合は、再度申込をして審査を受ける必要があります。

カードローンとの違いは、借入金が一括で入金され、その後は返済のみをおこなう点です。

契約時点で完済時期や返済額が確定するため、計画的に返済を進められます。

一方で、追加借入は基本的にできません。追加でお金が必要になった場合は、新たに申込・審査が必要です。

また、「年収○万円以上」「勤続年数○年以上」などの条件が設けられている場合や、借入まで10日〜2週間程度かかる場合もあるため、申込条件や借入にかかる時間の目安なども確認しましょう。

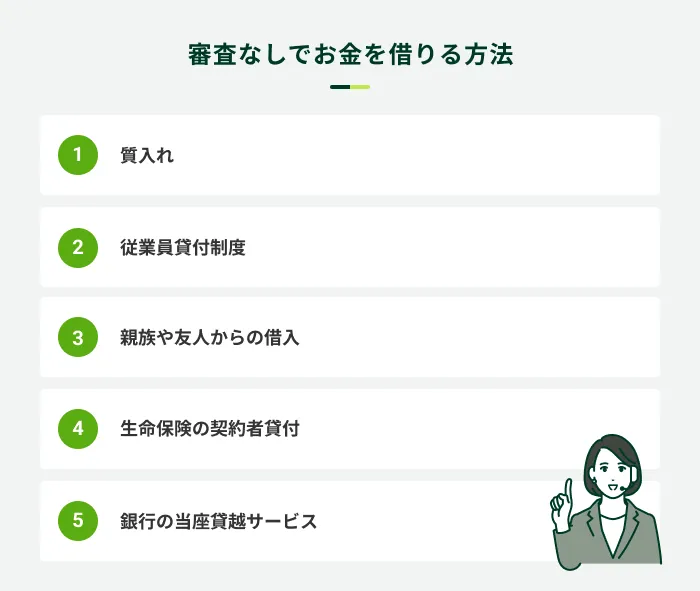

審査なしでお金を借りる方法

お金を借りる際、「審査に通過するか不安」「審査なしですぐにお金を借りたい」という方もいるのではないでしょうか。金融機関からお金を借りるには、基本的に審査が必要です。

各金融機関は、貸金業法や銀行法などに基づいて運営しており、審査なしでは借入ができません。

- 貸金業法

-

貸金業者の業務や貸付けに関する規制を定めた法律です。消費者保護や多重債務問題の解決を目的としています。

ただし、以下で紹介する方法では、審査なしでお金を借りられる可能性があります。

質入れ

質屋では、買取だけでなく、質入れ(質預かり)のサービスも提供しています。

質入れとは、品物を質屋に担保として預ける代わりに、その査定額の範囲内でお金を借りる仕組みです。

期日までに返済できなかった場合、担保(預かった品物)を売却して貸したお金が回収される仕組みのため、審査なしで借入ができます。

預けたい品物を持参すればその場で現金を受け取れるため、急ぐ場合も便利です。一方で、借入額は査定額に左右されるため、希望の金額を借りられないケースもあります。

また、質入れの金利は法律(質屋営業法)上、年109.5%まで認められており、金融機関のローンと比べて高めです。なお、金融機関のローンは「利息制限法」により年20.0%が上限と決まっています。

- 利息制限法

-

貸金業者や金融機関の貸付金利を、一定の制限内に抑えるための法律です。この法律により、消費者の利益を保護し、過剰な利息や違法な貸付行為を防止することが図られています。2010年に以下の上限金利まで引き下げられました。

借入額が10万円未満の場合・・・年20.0%

借入額が10万円以上100万円未満の場合・・・年18.0%

借入額が100万円以上の場合・・・年15.0%

さらに、質屋の利息は月割りで計算されるため、仮に10日間で返済したとしても1カ月分の利息を支払わなければなりません。仕組みを正しく理解し、計画的に利用しましょう。

従業員貸付制度

企業によっては、福利厚生の一環として従業員貸付制度(従業員にお金を貸し付ける制度)を導入している場合があります。

営利目的ではなく、従業員の支援を主な目的としているため金利が比較的低く、返済の負担を抑えやすい点が特徴です。企業によって使用用途が異なるため、社内の規定を確認しましょう。

使用用途の例

- 住宅資金

- 教育費

- 入院費用、講座の受講費用

所定の手続きをおこなう必要はありますが、一般的に金融機関による審査は不要です。ただし、正社員のみを対象としている場合や「勤続年数○年以上」などの制限を設けている場合もあり、誰でも利用できるわけではありません。

親族や友人からの借入

親族や友人に事情を話し、一時的にお金を貸してもらう方法もあります。お金を借りる際は、必要な理由や金額、返済計画などを具体的に説明しましょう。

また、お金の貸し借りは口頭でも成立しますが、認識のずれや記憶の曖昧さなどからトラブルにつながる可能性があるため、借用書を作成し、双方で保管しておくことが重要です。

借用書の主な記載項目

- 書類作成日

- 収入印紙(借入額が1万円以上の場合)

- 借主の住所・氏名・押印

- 貸主の住所・氏名・押印

- 借入金の額

- 利息の有無

- 借入日

- 返済期限

- 返済方法

- 損害金の金額

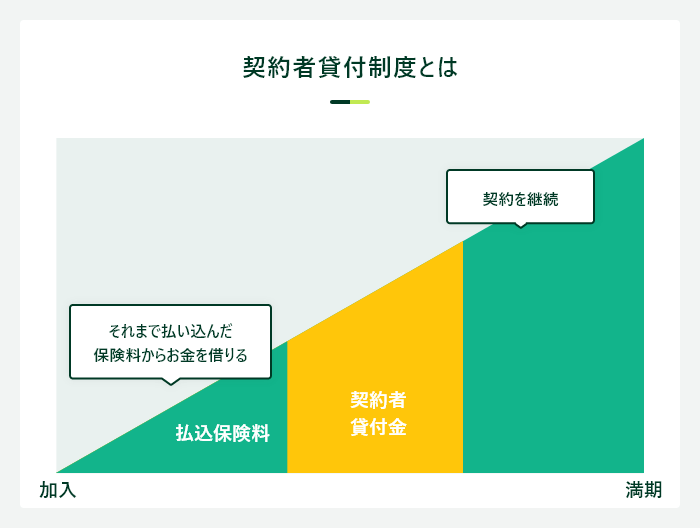

生命保険の契約者貸付

契約者貸付とは、生命保険の「解約返済金」の一定範囲内で保険会社からお金を借りる制度です。

契約者貸付は、解約返戻金を担保とするため、審査なしで利用できます。

- 解約返済金

-

生命保険や貯蓄型保険などの保険契約を途中で解約した時に受け取れる返金額を指します。契約年数や契約内容、支払済みの保険料などによって受け取る金額は異なります。

WEBなどでの手続き後、入金まで数営業日程度かかることが一般的ですが、一部の保険会社では最短即日の入金に対応している場合があります。

また、契約者貸付の金利は、カードローンやクレジットカードのキャッシングなどと比べて低めに設定されており、利息を抑えやすい点もメリットのひとつです。

ただし、契約者貸付を利用している場合、保険金が支払われる際に元利金が差し引かれるほか、万が一返済ができなくなれば契約が失効となるリスクがあります。いざというときに保障が受けられない事態にならないよう、計画的に返済を進めましょう。

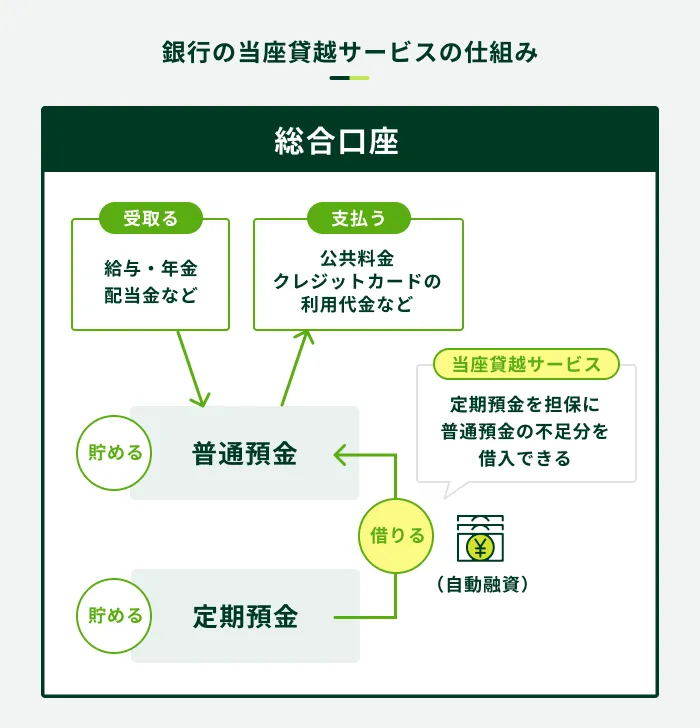

銀行の当座貸越サービス

銀行の当座貸越サービスとは、総合口座の定期預金を担保に自動融資を受ける機能です。

出金や口座振替などで普通預金の残高が足りなくなった際に、自動的に借入ができる仕組みです。一般的に、総合口座に定期預金を預けていれば個別の申込や審査が不要なため、スムーズに借入ができます。

借入可能額は定期預金残高のおおむね90%以内で、かつ各銀行が「200万円」や「500万円」などの上限を設けています。詳しくは、総合口座を開設している銀行に確認しましょう。

定期預金を預けている方にとって便利な借入方法ですが、普通預金残高が0となった際に自動融資となる仕組みのため、借入のタイミングを調整しにくい傾向があります。

不動産を担保にお金を借りる方法

不動産を持っている方は、有担保ローンを利用する方法が検討できます。

有担保ローンとは、融資を受ける際に不動産などの担保を必要とするローンです。カードローンやクレジットカードのキャッシングなどの「無担保ローン」とは異なる特徴があるため、仕組みを理解し、注意点も踏まえて検討しましょう。

不動産を担保にお金を借りる方法

- 不動産担保ローン

- リバースモーゲージ

不動産担保ローン

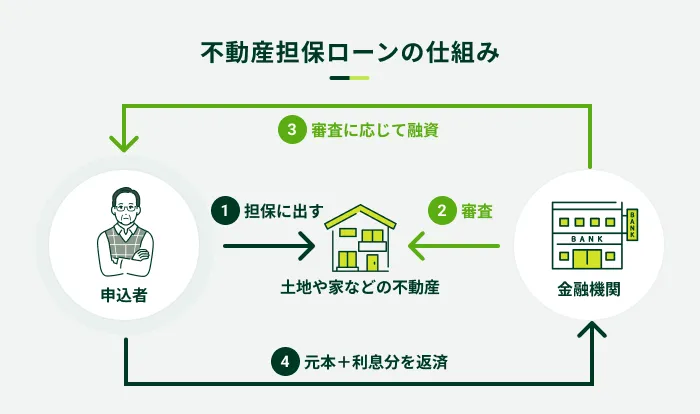

不動産担保ローンとは、所有している不動産を担保に融資を受けるローン商品です。

不動産を担保として提供するため、無担保ローンと比べて高額かつ低金利の融資を受けられる点が大きな特徴です。そのため、まとまった資金を長期的に借りたい場合に適した手段といえます。

金融機関によっては、本人だけでなく、親族が所有する不動産を担保に融資を受けることも可能です。

一方で、不動産担保ローンを利用する際は、事務手数料や登記費用などの諸費用がかかります。また、万が一返済できなくなると、担保とした不動産を失うリスクがある点も理解しておきましょう。

リバースモーゲージ

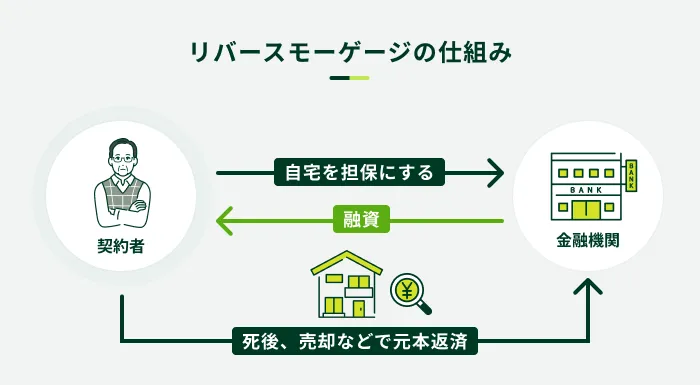

リバースモーゲージは高齢者向けのサービスで、自宅に住み続けながら、自宅を担保に融資を受けられる仕組みです。契約者が死亡した際に、自宅を売却するなどして元金を一括返済します。

生存中は利息のみを支払うか、返済が不要なため、毎月の負担を抑えやすい点が大きな特徴です。

一方で、死亡時に自宅を売却して返済する場合、相続人に自宅を残すことができません。

また、自宅に本人が1人暮らし、あるいは配偶者と2人暮らしであることが一般的な条件となっており、子どもや親族などが同居している場合は利用できないなどの制限があります。

事業資金を借りる方法

事業資金を調達したい場合に検討できる方法として、主に以下の2つが挙げられます。

事業資金を借りる方法

- 日本政策金融公庫

- ビジネスローン

日本政策金融公庫は、国が出資する政府系金融機関で、中小企業や個人事業主に幅広く融資をおこなっています。さまざまな融資制度が用意されており、目的や事業の成長段階などに応じて選択できる点が特徴です。

また、金利が低く、資金調達コストを抑えやすい傾向があります。一方で、融資までの時間が比較的長いため、急な資金需要に対応する手段としては検討しにくいでしょう。

資金調達を急ぐ場合は、事業資金の借入に特化したビジネスローンを利用するのも手段のひとつです。

- ビジネスローン

-

法人や個人事業主が事業性資金を借りるためのローン商品です。総量規制の対象外で銀行融資等と比べると融資スピードが速いなどの特徴があります。

金融機関によっては最短即日融資が可能なため、急な資金需要にも対応できる可能性があります。ただし、日本政策金融公庫と比べて一般的に金利が高いため、短期的な運転資金やつなぎ資金として利用するのに向いています。

借入がある方向けのお金を借りる方法

すでに借入がある方で返済を負担に感じている方は、借り換えやおまとめローンも検討しましょう。

| 借り換え | 現在契約しているカードローンを別の借入先に乗り換えること |

| おまとめローン | 複数の借入を一本化するローン商品 |

借り換えやおまとめローンによって金利や毎月の返済額が下がれば、返済の負担軽減につながります。

また、複数の借入がある場合は、おまとめローンを利用することで返済先や返済日がひとつにまとまり、返済管理がしやすくなる点もメリットのひとつです。基本的に追加借入はできませんが、返済に集中できるため、計画的に完済を目指せます。

ただし、借り換えやおまとめローンを利用して金利が下がったからといって、必ずしも総返済額が減るとは限りません。返済期間が長期化し、借り換え・おまとめ前より総返済額が増えるケースもあるため、十分にシミュレーションをおこなったうえで利用しましょう。

SMBCモビットでお金を借りる流れ

お金を借りる流れは、ローンの種類や金融機関などによって異なります。SMBCモビットのカードローンの場合、WEBでお申込いただくと以下の流れで手続きが進みます。

- WEBから申込をする

- 必要書類を提出する

- 審査結果を確認して契約する

- 会員専用サイト「Myモビ」や公式スマホアプリで借入をする

SMBCモビットでは、申込から借入・返済までスマホひとつで完結するため、まとまった時間を取れない方でもスムーズな手続きが可能です。

また、複数の借入方法を用意しており、都合に応じた方法でスムーズにお借入いただける点も特徴のひとつです。

申込から最短15分で融資が可能なため、お急ぎの方もぜひご検討ください。※

- スマホATM取引

-

サービス対象のATMにて、カードの代わりにスマートフォンを利用して、現金の出金や入金(借入や返済)をおこなえるサービスを言います。SMBCモビットでは、セブン銀行ATMとローソン銀行ATMにてSMBCモビット公式スマホアプリを利用します。

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

お金を借りる際の必要書類

借入の申込をする際は、本人確認書類や収入証明書類などの提出が必要です。

| 書類の種類 | 書類の例 |

|---|---|

| 本人確認書類 | ・運転免許証 ・マイナンバーカード ・パスポート(2020年2月4日より前に申請されたもの) |

| 収入証明書類 | ・源泉徴収票の写し ・税額通知書の写し ・所得証明書の写し ・確定申告書の写し ・給与明細書の写し(直近2カ月分)※ |

※賞与支給のある方は、直近1年分の賞与明細書が必要になる可能性があります。

実際に利用できる書類は金融機関によって異なるため、案内に従って提出しましょう。また、ローンの種類や金融機関によっては、上記に加えて、使途確認書類(注文書や見積書など)や担保に関する書類などの提出が必要なケースもあります。

スムーズに借入ができるように余裕をもって必要書類を準備し、不備なく提出しましょう。書類に不備があると審査が滞り、借入までの時間が長くなる原因となります。

提出書類の不備例

- 必要な書類がそろっていない

- 画像が不鮮明で文字が読み取れない

- 書類が見切れており、全体が確認できない

- 申告内容と書類の内容が一致していない

お金を借りる際の注意点

キャッシングやローンは、一時的にお金が足りない場合に便利なサービスです。ただし、安易にお金を借りると、返済ができなくなったり、トラブルに巻き込まれたりする可能性があります。

安全かつ計画的にお金を借りるために、以下の3点を押さえましょう。

お金を借りる際の注意点

- 「審査なし」と謳う違法業者を利用しない

- 返済計画を立ててからお金を借りる

- 期日を守って返済する

「審査なし」と謳う違法業者を利用しない

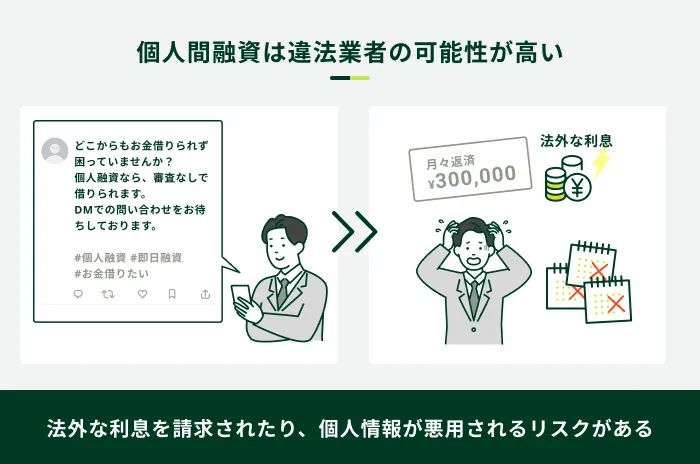

「審査が不安」「今日中にお金を借りたい」などの事情があっても、「審査なし」と謳う金融業者から借りてはいけません。

融資をおこなう際は、貸金業者として登録を受ける必要がありますが、なかには無登録で違法な貸付をおこなう業者(闇金)が存在します。

- 闇金

-

貸金業法で求められる登録等をしないまま、違法に貸金業を営む者を指し、違法な高金利や脅迫まがいの取り立てなどのリスクがあります。昔は取り立てなどが厳しく過酷でしたが、今ではソフト闇金など、生活に困っている方に優しく寄り添い、油断させてお金を提供し法外な利息を受け取り続ける等の行為をする闇金業者もいます。闇金業者との関わりは避け、正式に登録を受けている金融機関を利用することが重要です。

近年は、SNSでも「個人間融資」を謳って違法な貸付をする事例が見られ、金融庁などが注意喚起をおこなっています。

違法業者からお金を借りてしまうと、法律の上限(年20.0%)を超える金利を提示されたり、悪質な取り立ての被害に遭ったりするリスクがあります。生活や家族、仕事に大きな影響が及ぶ可能性があるため、決して利用してはいけません。

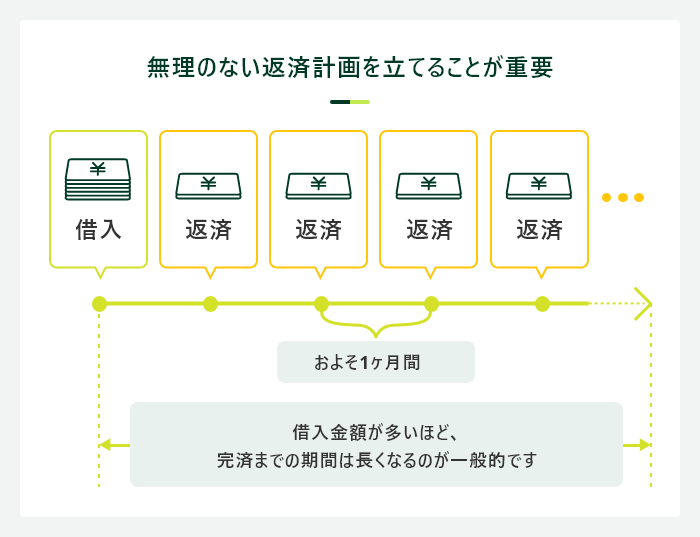

返済計画を立ててからお金を借りる

お金を借りたあとは、元金に利息を加えて返済していく必要があります。想定以上に利息額が大きくなり、返済できない事態に陥るのを避けるためにも、あらかじめ返済計画を立てることが重要です。

各金融機関の返済シミュレーションを利用して、毎月の収入に返済額が見合っているか、毎月の返済額を増やすと利息がどう変わるかなどを確認し、無理のない返済計画を立てましょう。

SMBCモビットの「返済シミュレーション」では、毎月の返済額、返済月数をそれぞれ何度でも試算できます。借入前にぜひご活用ください。

期日を守って返済する

返済が遅れると、滞納日数に応じて遅延損害金を支払わなければなりません。

- 遅延損害金

-

約定返済日に遅れてしまった場合に発生する損害金を指します。カードローンやクレジットカードのキャッシングの多くは、返済が遅れると、約定返済日の翌日から遅延損害金を支払う必要があり、遅延損害金利率は概ね年20.0%となっています。

滞納が長期にわたると、ほかのローンの審査に影響したり、一括返済を求められたりする可能性もあります。以下のような対策をおこない、計画的に返済を進めましょう。

返済に遅れないための対策例

- 口座振替で返済する

- 給与受取口座を返済用口座に設定する

- 返済日の数日前に通知が届くようにする

- 返済日を給料日後に設定する

SMBCモビットでは、「支払期日案内メール」がご利用いただけます。希望した日にメールが届くため、返済忘れの防止に役立ちます。

借りる以外でお金を用意する方法

短期間で大金を稼ぐことは難しいですが、数万円程度であれば収入を増やす方法も検討できます。主な方法は以下のとおりです。

借りる以外でお金を用意する方法

- 短期のアルバイトをして稼ぐ

- リサイクルショップやフリマアプリで私物を売る

短期のアルバイトをして稼ぐ

短期アルバイトは、ある程度まとまった時間を確保する必要があるものの、働いた分だけ確実に給料を受け取れる点が特徴です。

近年は、働き方の多様化などを背景にスキマバイトサービスが増えており、選考や履歴書なしですぐに働ける場合もあります。さまざまな職種があるため、希望や条件が合うものを探してみましょう。

単発アルバイトの例

- スーパーの品出し

- 仕分けや積み込み作業

- フードデリバリー

- イベント会場の準備

- データ入力などの事務作業

- 施設の清掃

- 飲食店

副業を始める際は、勤務先の就業規則やアルバイトの労働条件・仕事内容、報酬がどのように支払われるかなどをよく確認しましょう。また、あくまで本業に支障のない範囲で働くことが重要です。

リサイクルショップやフリマアプリで私物を売る

使わなくなったブランド品やゲーム、家電などがある方は、リサイクルショップやフリマアプリで売却して収入を得る方法が検討できます。

売却できる品物の例

- ブランドバッグ・財布

- ジュエリー

- 家具・家電

- ゲーム

- フィギュア

- 衣類

- 楽器

- スポーツ用品

リサイクルショップは、その場で査定を受け、すぐに現金を受け取れる点がメリットです。品物の状態やタイミングなどによっては、想定より高値で売れるケースもあります。

目立つ汚れは落とし、付属品がある場合はそろえて持ち込みましょう。また、季節ものはシーズン前に持ち込むことがポイントです。

一方、フリマアプリは、自宅にいながらスマートフォンひとつで出品できる点で便利です。匿名配送に対応するなど、はじめての方でも安心して取引しやすいサービスが増えています。

ただし、売れるタイミングが予測できないため、すぐに現金を受け取りたい場面では不向きです。また、売上から手数料が差し引かれる点も踏まえて検討しましょう。

よくある質問

Q.未成年や高校生でもお金を借りられますか?

A.カードローンやクレジットカードのキャッシングは、原則として「満18歳以上(高校生を除く)」の方が対象です。

未成年や高校生の方でどうしてもお金が必要な場合は、まず親に事情を話し、どうすべきか一緒に考えてもらうことが大切です。

また、収入や学力などの要件を満たしていれば、奨学金を利用できる可能性もあります。

Q.在籍確認なしでお金を借りる方法はありますか?

A.在籍確認は、申込者が申告した勤務先で働いているかどうかを確認するための手続きであるため、省略できません。

- 在籍確認

-

申込者が申告された勤務先で実際に在籍しているかどうかを確認する手続きです。審査の一環であり、返済能力の確認はもちろん、本人確認のためにおこなわれます。

ただし、金融機関によっては、原則として電話による在籍確認を実施しないところがあります。また、電話連絡で実施される場合も、申込者のプライバシーに配慮されるため、在籍確認の電話が原因で勤務先の方に借入が知られる心配はほとんどありません。

SMBCモビットでは、原則として勤務先への電話はおこないません。※審査を進めるにあたり電話による確認が必要な場合は、事前にお客さまの同意を得たうえでご連絡いたします。

※お客様の状況により希望に添えない場合があります

Q.お金を借りると親などの家族に知られますか?

A.金融機関の選び方や借入方法を工夫すれば、家族に知られずにお金を借りることは可能です。

借入を知られたくない方は、WEB完結に対応したサービスを選びましょう。

申込から借入・返済までスマホひとつで手続きでき、原則として郵送物がないため、家族に知られるリスクを下げられます。また、以下のような対策も効果的です。

家族に知られないための対策例

- カードを発行しない

- WEB明細を利用する

- スマホATM取引を利用する

- 返済に遅れない

急ぎでお金を借りたい場合はSMBCモビットをご検討ください

お金を借りる方法にはさまざまな選択肢があり、目的や必要な金額、時期などによって適した方法は異なります。

できるだけ低金利でお金を借りたい場合は、目的別ローンやフリーローンが検討できます。また、急ぎでお金を借りたい場合はカードローンが便利です。原則として使用用途が限定されず、利用限度額の範囲内で繰り返し借入ができます。

SMBCモビットのカードローンは、申込から最短15分での融資が可能です。※申込から契約までWEB完結で手続きでき、振込やスマホATM取引などカードレスでの借入にも対応しています。ぜひご検討ください。

お金を借りる際は、どの借入手段・借入先を選ぶかにかかわらず、事前に返済計画を立てることが重要です。返済シミュレーションをおこない、利息額や完済時期などを把握したうえで借入しましょう。

※審査内容によりご希望に添えない場合がございます

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合がございます