消費者金融の審査基準とは?通らない理由や借入までの流れを解説

この記事の監修者

荒井 美亜

貸金業務取扱主任者、2級FP技能士、税理士科目合格者、日商簿記1級、全経簿記能力検定上級

みんなのモビット担当

立教大学経済学部卒、立教大学大学院経済学研究科修了(会計学修士)。出版社、Webマーケティングの会社に従事する中で様々な金融関連の資格を取得。クレジットカードやファクタリングの知識も持ち合わせ、お客様からマネー相談を受けた経験も多数。

この記事でわかること

- 消費者金融は貸金業法で融資前の審査が義務付けられている

- 消費者金融の審査では属性・収入状況・信用情報が重視される

- 審査に通らない原因はクレジットカードやローンの滞納である場合が多い

消費者金融の審査では、申込者の収入状況や信用情報をもとに、滞りなく返済ができるかどうかを調査しています。

審査は利用者と消費者金融の双方が適切な借入・貸付をするために重要な工程です。

とはいえ、消費者金融の審査は30分程度で完了するケースが多く、過度に身構える必要はありません。

この記事では、消費者金融の審査基準や流れ、審査に落ちてしまう場合の理由などを解説していきます。

コラムの目次

消費者金融が必ず審査をおこなう理由

消費者金融をはじめとする金融機関のカードローンへ申込をすると、必ず審査が実施されます。

以下の理由から審査なしでお金を借りることはできません。

消費者金融が必ず審査をおこなう理由

- 貸金業法で返済能力の調査が義務付けられているため

- 申込者に応じた金利や限度額を設定するため

貸金業法で返済能力の調査が義務付けられているため

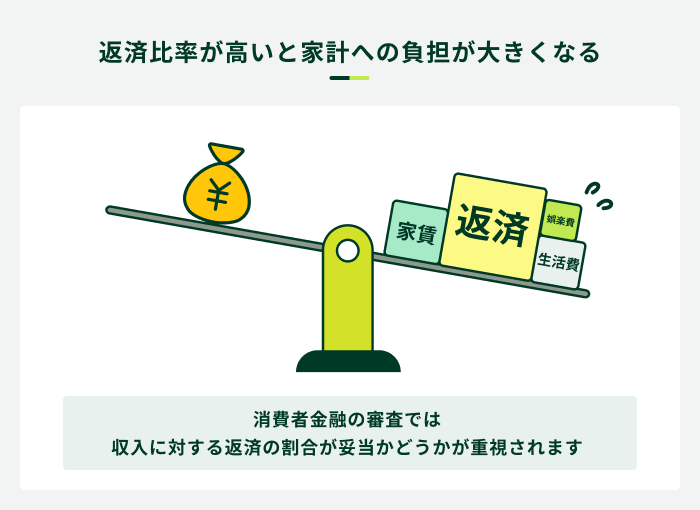

返済能力がない状態でお金を借りると、収入に対して返済額の比率が高くなり、家計へ過剰な負担をかけてしまうリスクがあります。

そのような事態を防ぐため、貸金業者には返済能力の調査が義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

貸金業法第十三条(返済能力の調査)

返済能力に見合わない過剰な融資をして、途中で返済が滞ってしまった場合、消費者金融としても貸したお金が回収できずに不利益を被ってしまいます。

よって、双方が適切にお金の貸し借りをするためにも、契約前に必ず審査がおこなわれています。

申込者に応じた金利や限度額を設定するため

審査は融資するかどうかを判断するだけが目的とは限りません。

消費者金融は、申込者の返済能力に応じて適切な契約内容を審査で決定します。

決定する契約内容

- 金利

- 限度額

消費者金融へ申込をする際は、申込者が希望する限度額を伝えますが、申込者の返済能力を調査した結果、希望よりも低い限度額が設定される場合があります。

金利については消費者金融ごとに設定している貸付条件や利息制限法の上限金利を基に、個々に設定します。

たとえば、SMBCモビットの場合、実質年率は3.0%〜18.0%であるため、借入額が100万円未満の場合は年18.0%を、100万円を超える場合は年15.0%を上限として申込者ごとに金利を定めます。

大手消費者金融の審査の特徴

消費者金融の審査に対して、漠然とした不安がある方も多いでしょう。

大手消費者金融であれば、手続きは比較的シンプルで審査も早いため、はじめての申込でもスムーズに利用できます。

消費者金融を利用しているものの審査に不安を感じている方は、以下の特徴を参考に大手消費者金融への申込をご検討ください。

大手消費者金融の審査の特徴

- 審査が早い

- 電話確認や来店が原則不要

審査が早い

一般的に消費者金融は審査が早い傾向があります。なかでも大手消費者金融は、申込から最短30分程度で審査が完了します。

加えて審査対応時間が比較的長いため、夕方以降や土日に申込しても即日に融資できる可能性があります。

とはいえ、深夜時間帯での申込は通常よりも審査結果の通知までに時間がかかるため、即日融資を希望される方は、各社の審査対応時間を確認のうえなるべく早めに申込をしましょう。

SMBCモビットは申込から最短15分での融資が可能

SMBCモビットは、最短即日融資に対応しており、申込から最短15分での融資が可能です。(※)

申込はWEBで完結し、契約まで来店いただく必要がありません。借入を急いでいる方や来店が難しい方は、ぜひSMBCモビットをご検討ください。

(※)お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

来店や電話確認が原則不要

大手消費者金融では、来店や郵送物が原則発生しない「WEB完結」で手続きが可能です。

- WEB完結

-

申込から契約、借入まですべての手続きをWEB上で完結できるサービスを指します。お手持ちのスマートフォンで手続きが完結するため、店舗への来店が不要です。また郵送物が発送されないというメリットがあります。

WEB完結ができる大手消費者金融を選べば、店舗まで足を運ぶことなく、手軽に手続きが可能です。

また、カードローンの審査では、勤務先へ電話をして在籍確認を実施するケースもありますが、大手消費者金融では原則電話による在籍確認をおこなわない傾向があります。

- 在籍確認

-

申込者が申告された勤務先で実際に在籍しているかどうかを確認する手続きです。審査の一環であり、返済能力の確認はもちろん、本人確認のためにおこなわれます。

なお、SMBCモビットでも、原則としてご自宅やお勤め先へ確認のご連絡はしておりません。(※)審査で確認が必要となった場合も、事前にお客さまの同意を得たうえでご連絡します。

(※)お客様の状況により希望に添えない場合があります。

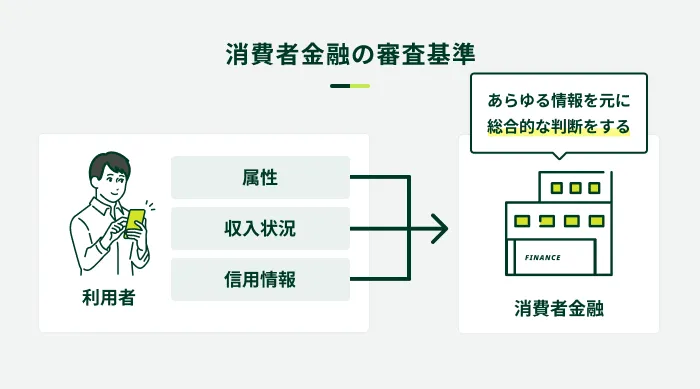

消費者金融の審査基準

消費者金融の審査基準は各社で異なりますが、共通して属性・収入状況・信用情報が重要視されます。

各基準についての理解を深め、申込する際に活かしましょう。

属性

消費者金融への申込時には、生年月日や家族構成などの属性情報を入力します。審査では、これら一つひとつの情報をもとに返済能力を推察します。

お客様情報の例

- 年齢

- 居住形態

- 居住年数

- 家族構成

- 職業

- 勤務先

- 勤続年数など

年齢や家族構成だけで審査結果が変わる可能性は低いですが、これらも審査の対象となっています。

収入状況

消費者金融の審査では、収入の金額と、収入の安定性を重視しています。

基本的に申込者が申告した年収や勤務先情報などをもとに収入状況を判断しますが、在籍確認や収入証明書類によって事実確認がおこなわれる場合もあります。

加えて、消費者金融では「総量規制」により年収の3分の1を超える貸付は禁止されています。

- 総量規制

-

消費者金融やクレジットカード会社などを対象に設けられている法制度の1つです。返済能力を超えた過剰な貸付から消費者を守るために、「年収の3分の1を超える貸付の原則禁止」を定めています。

よって、総量規制に抵触しない融資をするためにも、収入状況は融資可否を決めるうえで重要な基準になります。

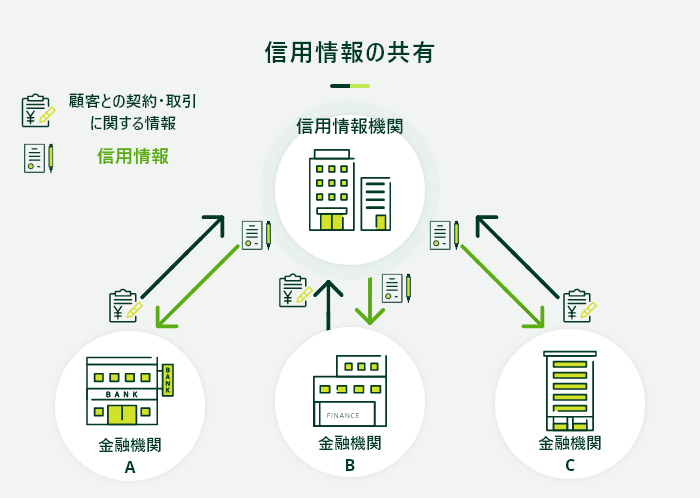

信用情報

信用情報とは、申込者の氏名や勤務先などに加え、ローンやクレジットの契約状況や過去の利用歴などの情報のことをいいます。

各カードローン会社は申込者の信用情報を取得し、クレジットやローンの契約や申込、利用状況等に関する情報について調査します。

たとえば、多重債務に陥っていないか、ローンの支払いに滞りはないか、過去に滞った経験はないかなどといった情報です。

信用情報は、カードローンや融資の契約の際には必ず確認します。

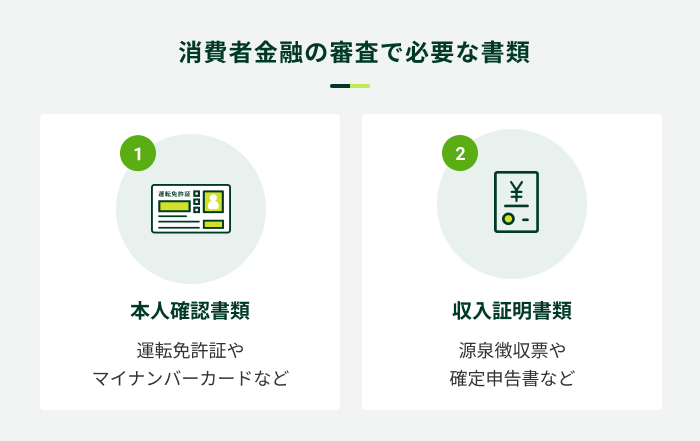

消費者金融の審査で必要な書類

消費者金融の審査で、提出しなければならない書類はおもに本人確認書類と収入証明書類の2点です。

ただ、収入証明書類については、一定の条件を満たせば提出が不要な場合があります。

詳細は各社、また審査状況により異なりますが、代表的なものについて以下で紹介します。

本人確認書類

消費者金融で契約する際は、他人へのなりすましや架空の人物名義の申込でないことを確認するために、必ず本人確認を実施します。

よって、消費者金融では申込の際に本人確認書類の提示が必要です。

本人確認書類として認められるのは、氏名や住居、生年月日の記載がある公的な書類です。

SMBCモビットでは、以下の書類で本人確認がおこなえます。

収入証明書類

借入希望額が50万円を超える場合、またはほかの消費者金融やクレジットカードのキャッシング枠での借入と合計して100万円を超える場合は、収入証明書類の提出が必要です。

たとえば、A社で50万円、B社で10万円の借入をしているなか、C社に40万円を超える借入希望額で申込する場合は、C社に収入証明書類を提出しなければなりません。

SMBCモビットで収入証明書類として提出できるものは以下の書類です。

SMBCモビットの収入証明書類

- 源泉徴収票の写し

- 税額通知書の写し

- 所得証明書の写し

- 確定申告書の写し

- 給与明細書の写し※

※給与明細書の場合は、直近の給与明細書2か月分。

収入証明書類は、直近のものでなければ認められないため注意しましょう。なお、給与明細書であれば、直近2カ月分の提出が必要です。加えて賞与支給のある場合は、年間の賞与額が確認できる賞与明細書も提出が必要となる場合があります。

消費者金融の審査に通らない理由

消費者金融の審査は誰もが通るわけではありません。審査に通らないことも起こり得ます。

適切な対策をして審査に通過するためにも、通らない理由を理解しておきましょう。

消費者金融の審査に通らない理由

- 申込条件を満たしていない

- 申込内容が事実ではない

- 在籍確認が取れない

- 毎月の収入が不安定

- すでに複数社から多くの額を借りている

- 信用情報に滞納や強制解約の履歴がある

- 短期間に複数の消費者金融に申込している

申込条件を満たしていない

前提として消費者金融で契約をするには、各社が定めている申込条件を満たしている必要があります。

たとえば、SMBCモビットカードローンの申込条件は「年齢満20歳以上74歳以下の安定した定期収入のある方」となっています。これを満たしていない場合は、そもそも申込をすることができません。

申込条件を満たせない場合は、自分が対象となるカードローンを探すか、金融機関から借りる以外の方法を検討しましょう。

申込内容が事実ではない

カードローンの申込時には、生年月日・氏名・収入・住所・勤務先などの申告が必須となります。

意図せず誤った情報を申告してしまった場合、申込内容の修正で済むケースもありますが、故意であった場合は契約ができないケースもあるので注意が必要です。

審査に通りたい気持ちから、意図的に事実と異なる情報を申告してはいけません。正確な情報を申告しましょう。

在籍確認が取れない

カードローンの審査においては、申込者の収入状況を確かめるため、勤務先への在籍確認がおこなわれます。在籍確認は、一般的に電話連絡または書類の提出等により実施されます。

申告した勤務先に所属している事実が確認できない限りは、原則として審査に通過することはできません。

たとえば、申込内容に記載されている会社の電話番号に繰り返しかけたものの電話に誰も出なかったり、本人は在籍していないとの回答があったりした場合は、審査に落ちる要因になります。

SMBCモビットでは原則電話での在籍確認なし

在籍確認が不安な方は、原則として電話による在籍確認をおこなわない金融機関を選びましょう。

SMBCモビットでは、原則としてご自宅やお勤め先へ確認のご連絡はしておりません。(※)審査で確認が必要となった場合も、事前にお客さまの同意を得たうえでご連絡いたします。

(※)お客様の状況により希望に添えない場合があります。

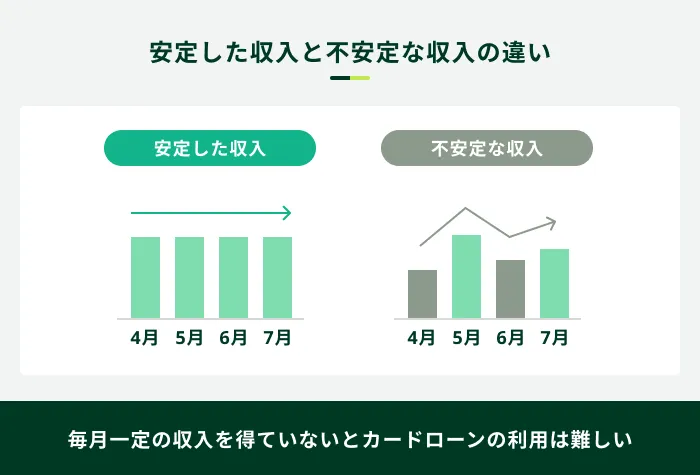

毎月の収入が不安定

働いていて収入を得ている場合でも、毎月の収入にバラつきが大きいと審査に通らない可能性があります。

特にフリーランスや個人事業主の場合、前年の年収が高額であったとしても、事業の内容によっては翌年も同じ収入があるかが見込みにくく、収入が安定しているとは判断できないケースが多くなります。

また、勤続年数が短く、職を転々としている場合も毎月の収入は不安定になりがちです。

このように収入が安定していると判断しにくいために、審査に通らない場合もあります。

すでに複数社から多くの額を借りている

カードローンを申し込む先には、信用情報をもとに他社の利用状況も確認されます。他の金融機関から多額の借入がある場合、審査に影響を及ぼす可能性があります。

他社のカードローン、クレジットカードのキャッシング、その他の分割払いなど、ご自身のローン利用状況によっては新たなカードローン契約ができない場合があるため、注意しましょう。

すでに他社で年収の3分の1に近い金額を借りている場合は、総量規制に抵触することから融資は難しくなります。

信用情報に滞納や強制解約の履歴がある

利用しているローンの数が多かったり、過去に延滞や債務整理などの履歴があったりすると、新たなカードローンの利用が難しくなる場合があります。

それらの情報は一定期間信用情報機関に登録されているため、他社の履歴であっても申込先が把握することが可能です。

審査に影響が出る信用情報の記録例

- ローンや分割払いの支払い遅延を起こしている

- 返済不能になり代位弁済がおこなわれた

- 自己破産や債務整理などの手続きがあった

短期間に複数の消費者金融に申込している

短期間に複数社のカードローンへ申込をしている場合、その情報も信用情報機関に登録されるため、新たなローン申込に影響が出る場合があります。

消費者金融から「この方は返済が難しいのではないか?」と思われるだけでなく、貸倒れを懸念されることもあるためです。

そのため、申込をする際は1社ずつおこない、審査の結果次第では半年以上の期間を空けてから他社に申込をしましょう。

SMBCモビットの審査の流れ

カードローンの申込〜契約〜利用までの流れは、金融機関により多少は変わるものの、おおまかに以下の流れで実施されます。

- 申込

- 手順に沿って、フォームに住所・氏名・連絡先・勤務先情報・他社借入情報などを入力します

- 必要書類の提出

- 運転免許証やマイナンバーカードなどの必要書類をオンライン上で提出します

- 審査

- 申告された情報に基づき審査を実施し、結果をメール・SMSまたは電話で連絡します

- 契約

- 本審査通過後、インターネットまたは電話でご契約の手続きをします

- ご利用

- 提供ATMでのご出金や、ご指定の銀行口座への振込などご希望の方法で融資が受けれられます

SMBCモビットでは、スマートフォンやパソコンからWEB上で申込手続をすることが可能で、契約から利用まで、来店の必要はありません。

審査は契約前に実施され、審査に通過できた場合のみ契約〜利用が可能となります。審査の結果はメールまたは電話等で通知されますので、申込後は金融機関からの連絡を確認できる状態にしておきましょう。

よくある質問

Q.審査なしの消費者金融はありますか?

A.審査なしの消費者金融は存在しません。

貸金業法では、融資する前に申込者の返済能力を調査することを義務づけています。よって、「審査なし」「誰でも借りられる」などを謳う消費者金融があったとしても、それは虚偽広告か違法な業者です。

必ず審査を受けたうえで契約をしましょう。

Q.アルバイトやパート勤務の場合でも審査に通りますか?

A.安定した収入を得ていれば審査に通る可能性はあります。

アルバイトやパート勤務も、カードローンの審査に通過できる可能性はあります。

「安定した収入」とは、決して高額な収入を得ている必要はなく、毎月同額程度の収入を得ているかがポイントです。

ただし、総量規制がある以上、高額な融資は受けられないと考えておいた方が良いでしょう。

Q.審査に通りやすい消費者金融はありますか?

A.具体的な審査基準は各社公表していないため、一概にどの消費者金融が審査に通りやすいかを決めることはできません。

消費者金融は各社独自の基準で審査を実施しています。よって、A社の審査に落ちた方がB社に通過することもあれば、その逆パターンも珍しくありません。

このようなことから、審査の通りやすさを一概に決めることは難しいといえます。審査の通りやすさより、融資時間や借入方法など、公表されている情報からご自身に合っているかを判断することが重要です。

早く借入を希望する方はSMBCモビットをご検討ください

消費者金融に申込する際は、審査は必ず実施されます。

審査の基準は、消費者金融ごとに異なり、詳細の内容は原則として公開していません。申込者ごとに借入希望金額や収入のバランスを見たうえで総合的に判断します。

SMBCモビットでは、申込から最短15分での融資が可能です。(※)

事前にお借入診断を受けることで、借入可能かどうかを簡単に確認することができます。お急ぎの方は、ぜひSMBCモビットをご検討ください。

(※)お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります

監修者コメント

荒井 美亜

貸金業務取扱主任者 みんなのモビット担当

各金融機関が提示している融資までの時間はあくまで「最短時間」です。そのため、申込の混雑や申請情報の不備確認等で時間がかかる場合もあります。なかでも提出書類の不備は再提出が必要となり、審査時間の遅延に繋がります。また、判断が付かない場合は電話連絡をする場合もありますので、ご注意ください。