�t���[���[���̐R���͊Â��H�ʉ߂���R�c�◎���Ă��܂����������

���̋L���ł킩�邱��

- �R�����Â��t���[���[���͂Ȃ�

- �g�p�p�r�̊m�F�������Ȃ��ꍇ������A�R���Ɏ��Ԃ�������X��������

- �\���O�̏����ɂ��R���ɒʂ�₷���Ȃ�\��������

�t���[���[���́A�����Ƃ��Ďg�p�p�r�����R�ȃ��[���̂��ƂŁA��ɋ�s��M�p���ɂȂǂ̋��Z�@�ւ����Ă��܂��B

�e���Z�@�ւ́A�@�߂Ɋ�Â��Č����ȐR���������Ȃ����߁A�ق��̃��[���Ɠ��l�ɐR���̊Â��t���[���[���͂���܂���B�������A�\���O�̏����ɂ��A�R���ɒʂ�₷���Ȃ�\��������܂��B

�{�L���ł́A�t���[���[���̐R�����Â��Ȃ����R��R�����ځA�ʉ߂��邽�߂̃|�C���g��������܂��B

�R�����̖ڎ�

�t���[���[���̐R���͊Â��Ȃ�

�t���[���[���́A��ɋ�s��M�p���ɁA�M�p�g���Ȃǂ̋��Z�@�ւ��l�����ɒ��Ă��郍�[���ł��B���L���p�r�Ɏg�p�ł���_�������ł����A�ق��̃��[���Ɠ��l�ɐR���͊Â�����܂���B

- �t���[���[��

-

�l�����̏����Z�����i��1�ŁA�����̎g�����ɐ������Ȃ����̂��w���܂��B�����Ƃ��Ďؓ���1��݂̂ƂȂ�A�lj��Ŏؓ����������ꍇ�́A�ēx�\�������ĐR������K�v������܂��B

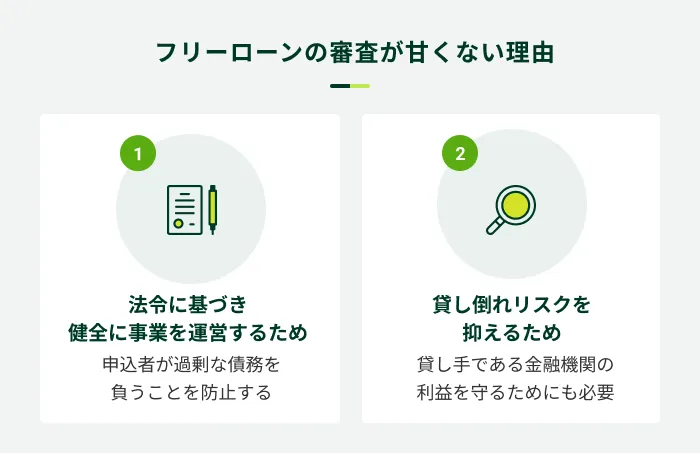

�t���[���[���̐R�����Â��Ȃ����R�Ƃ��āA��Ɉȉ���2�_���������܂��B

�@�߂Ɋ�Â����S�Ɏ��Ƃ��^�c���邽��

��s���͂��߂Ƃ������Z�@�ւ́A��s�@�Ȃǂ̖@�߂Ɋ�Â��A���S�Ȏ��Ɖ^�c�������Ȃ�Ȃ���Ȃ�܂���B

�܂��A���Z���́A���p�ҕی�̊ϓ_����R���Ԑ��̐�����O�ꂷ��悤���߂Ă���A�e���Z�@�ւ͂��̕��j�ɏ]���ēK�ȑԐ����\�z���Ă��܂��B

���̂��߁A�\���҂��ߏ�ȍ���Ȃ��悤�Ɏ�����ؓ��Ȃǂ��m�F���������ŁA�K�ȗZ�������Ă��܂��B

�݂��|�ꃊ�X�N��}���邽��

�݂��|��̃��X�N��K�ɊǗ����邤���ł��A���Z�@�ւ͊Â��R���������Ȃ��܂���B

- �݂��|��

-

���|����ݕt���Ȃǂ̍����A�|�Y�Ȃǂ̗��R�ʼn���ł��������ƂȂ��Ԃ��w���܂��B

�t���[���[���͑����̏ꍇ�A�S�ۂ�ۏؐl���s�v�Ȃ��߁A���Z�@�ւɂƂ��đ݂��|�ꃊ�X�N�������Ȃ�܂��B

���ɋ�s�́A�a���҂���a�������������l���ƂɗZ�����邱�Ƃŗ��v�Ă��܂��B

���̂��߁A�a���҂̂��������S�ɊǗ��E�^�p����ϓ_������A�݂��|�ꃊ�X�N�̓K�ȊǗ����s���ł��B

�t���[���[���̐R���̓���

�t���[���[���\������ƁA�\�����e���o���ނɊ�Â����R���������Ȃ��A�ԍϔ\�̗͂L���������I�ɔ��f����܂��B

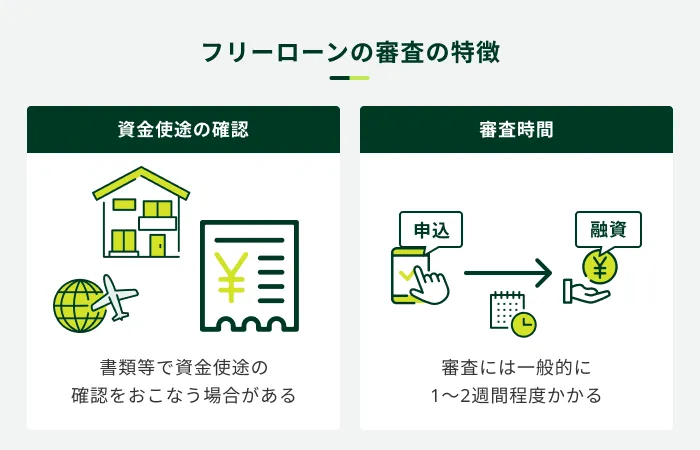

�t���[���[���Ɠ��l�ɁA�g�p�p�r�̐������Ȃ����[���Ƃ��āu�J�[�h���[���v������܂����A�t���[���[���ł͎g�p�p�r�̊m�F�������Ȃ���ꍇ������A�ؓ��z����r�I�傫�����߁A�R���̃n�[�h���������Ȃ�X��������܂��B

- �J�[�h���[��

-

�l�����Z���T�[�r�X�̈��ŁA��p�̃��[���J�[�h�����g�p���ċ��Z�@�ւ�R���r�j�Ȃǂ�ATM�Ŏ�����\�ł��B��\��Ƃ��ď���ҋ��Z�̃J�[�h���[�����s�̃J�[�h���[��������܂��B

�t���[���[���̐R���̓����Ƃ��āA��Ɉȉ���2�_���������Ă����܂��傤�B

�Ȃ��A�t���[���[���ƃJ�[�h���[���̈Ⴂ�͈ȉ��̋L���ŏڂ���������Ă��邽�߁A���킹�Ă������������B

���ޓ��Ŏ����g�r�̊m�F�������Ȃ��ꍇ������

�t���[���[���̐R���ł́A�{�l�m�F���ނ�����ؖ����ނɉ����āA�����g�r�m�F���ނ̒�o�����߂���ꍇ������܂��B

�����g�r�m�F���ނƂ́A�g�p�p�r�E���z�E���s�҂Ȃǂ������鏑�ނ̂��ƂŁA��Ɍ��Ϗ�������A�_�A�������Ȃǂ��Y�����܂��B

| ���� | ���e |

|---|---|

| �{�l�m�F���� | �E�^�]�Ƌ��� �E�}�C�i���o�[�J�[�h �E�p�X�|�[�g�i2020�N2��3���ȑO�ɐ\�����ꂽ���́j�Ȃ� |

| �����ؖ����� | �E�����[ �E�Z���Ō���ʒm�� �E�����ؖ��� �E�m��\���� |

| �����g�r�m�F���� | �E���Ϗ� �E������ �E�_�� �E������ |

�����g�r�m�F���ނ��K�v�ȏꍇ�A���ނ̏����Ɏ�Ԃ������邾���łȂ��A�g�p�p�r�ɂ���Ă͎ؓ����ł��Ȃ��P�[�X������ł��傤�B�����g�r�m�F���ނ��K�v���ǂ����́A�ؓ����z�Ȃǂɂ���ĈقȂ�ꍇ�����邽�߁A�\���O�̊m�F���K�v�ł��B

�Ȃ��A�J�[�h���[���ł́A��ʓI�Ɏ����g�r�m�F���ނ��o����K�v������܂���B�܂������̏ꍇ�A�\������_��܂ł̎葱����WEB�Ŋ������邽�߁A�X���[�Y�Ȏؓ����\�ł��B

�R���ɂ͈�ʓI��1�`2�T�Ԓ��x������

���Z�@�ւɂ���ĈقȂ�܂����A�t���[���[���̐R���ɂ͒ʏ�1�`2�T�Ԓ��x������ƌ�����ł����܂��傤�B

���ɁA�L�S�ی^�̃t���[���[���ł́A�S�ۂɊւ��鏑�ނ̊m�F��]�����K�v�ƂȂ邽�߁A�R��������ɒ����Ȃ�X��������܂��B

- �S��

-

�Z������ۂɁA��呤�̕ԍς�����Ȃ����ꍇ�̕ۏƂȂ���̂ŁA�A�ѕۏؐl�Ȃǂ̐l�I�S�ۂƕs���Y�Ȃǂ̕��I�S�ۂ�����܂��B

�ؓ����}�����́A�t���[���[���Ɠ��l�Ɏg�p�p�r�����R�ȃJ�[�h���[���𗘗p����̂��ЂƂ̕��@�ł��B

�J�[�h���[���͐R������r�I�X�s�[�f�B�[�ŁA�ŒZ�����Z���ɂ��Ή����Ă��邽�߁A�}�ȏo��̍ۂ��X���[�Y�Ɏؓ��ł���\��������܂��B

SMBC���r�b�g�̃J�[�h���[���͍ŒZ15���ł̗Z�����\

SMBC���r�b�g�́A�\������ŒZ15���ł̗Z�����\�ȃJ�[�h���[���ł��B��

�\������_��܂ŃX�}�[�g�t�H���Ŋ������A�ؓ���]�z�ɂ���Ă͖{�l�m�F���ނ݂̂Ŏ葱�����\�ł��B

�܂��A�_���́A�U���Z����X�}�zATM����𗘗p����X���[�Y�Ȏؓ����\�ł��B�ؓ������}���̕��́A����SMBC���r�b�g�����������������B

- �X�}�zATM���

-

�T�[�r�X�Ώۂ�ATM�ɂāA�J�[�h�̑���ɃX�}�[�g�t�H���𗘗p���āA�����̏o��������i�ؓ���ԍρj�������Ȃ���T�[�r�X�������܂��BSMBC���r�b�g�ł́A�Z�u����sATM�ƃ��[�\����sATM�ɂ�SMBC���r�b�g�����X�}�z�A�v���𗘗p���܂��B

�����\���̎��ԑт�R���̏ɂ��A�Z�������܂łɂ����Ԃ�������ꍇ������܂�

�t���[���[���̐R���Ō������ȍ���

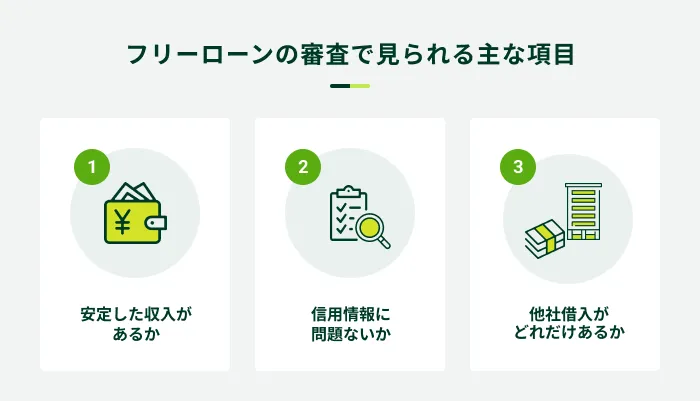

�t���[���[���̐R���ł͈�ʓI�ɁA�ȉ��̂悤�ȍ��ڂ���u�肽������������ƕԍςł��邩�ǂ����v�𑍍��I�ɔ��f���܂��B

�������A�ڂ����R�����e���͋��Z�@�ւɂ���ĈقȂ�A���\����Ă��܂���B

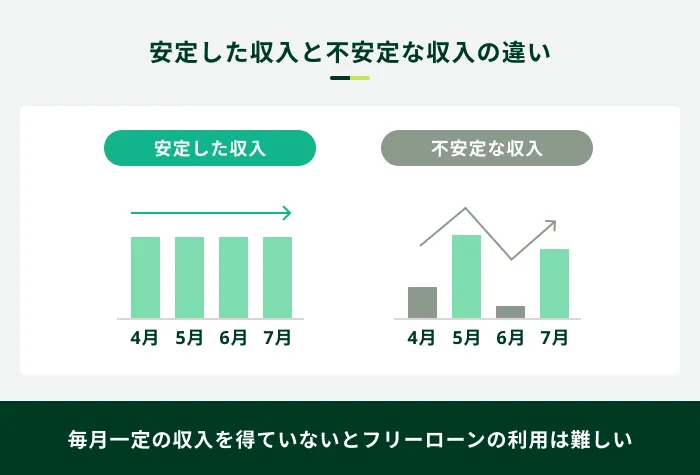

���肵�����������邩

�t���[���[���𗘗p���邽�߂ɂ́A��{�I�Ɂu�\���Җ{�l�Ɍp���������^���������邱�Ɓv�����߂��܂��B

���肵�����������邩�ǂ����͑����I�ɔ��f����邽�߁A��ʓI�ɂ̓p�[�g��A���o�C�g�ł��\�����\�ł��B

�܂��A���萫���d�������X�������邽�߁A�N�����Ⴂ����Ƃ����ĐR���ɒʉ߂ł��Ȃ��Ƃ͌���܂���B

�������A���Z�@�ւɂ���ẮA�u�O�N�x�̔N��200���~�ȏ�v�u�Α��N��1�N�ȏ�v�Ȃǂ̏�����݂��Ă���ꍇ������܂��B

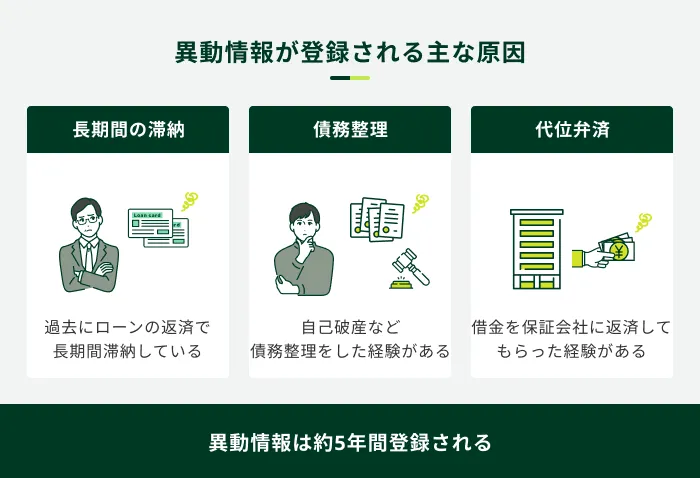

�M�p���ɖ�肪�Ȃ���

�t���[���[���̐\���������Z�@�ւ́A�M�p���@�ւ�ʂ��āA�\���҂̐M�p�����m�F���܂��B

- �M�p���

-

�N���W�b�g�J�[�h��[���̐\���A���p���Ɋւ�������w���܂��B���Z�@�ւ�M�p���@�ւɂ���ĊǗ�����A�ݕt�R����M�p�]���ɗ��p����܂��B

�M�p���ɂ́A���[����N���W�b�g�J�[�h�̐\��������_����e�̂ق��A�ԍϏ��o�^����Ă���A�ԍςɒx�ꂪ����ƐR���ɉe������\��������܂��B

�܂��A�ٓ���o�^����Ă���ƁA�R���ɒʉ߂ł��Ȃ��\�������܂�܂��B�ٓ����Ƃ́A�����ؔ[�Ȃǂ̃l�K�e�B�u�ȏ��̂��Ƃł��B

- �ٓ����

-

���[�����i�╪�������̕ԍςɑ��āA�����Ԃ̑ؔ[�܂��́A��������j�Y���Ă��܂�����Ԃ̂��Ƃł��B�M�p���@�ւɃl�K�e�B�u�ȏ��Ƃ��Ĉ����ԓo�^����܂��B���̏��̂��Ƃ��ٓ��Ƃ����ꍇ������܂��B

���ɁA�����ԍς��Ȃ������Ȃ��Ă���A�M�p�͂�����Ɣ��f�����ޗ��ɂȂ�܂��B

���Ўؓ����ǂꂾ�����邩

���Ђł̎ؓ����z�⌏�����A�R���Ō����鍀�ڂ̂ЂƂł��B

���łɃt���[���[����J�[�h���[���Ȃǂ𗘗p���Ă���ꍇ�A�ؓ����z�⌏������������ƐR���ɒʂ�ɂ����Ȃ�܂��B�ؓ��������Ɩ����̕ԍϕ��S���d���Ȃ�A�ԍς��郊�X�N�����܂邽�߂ł��B

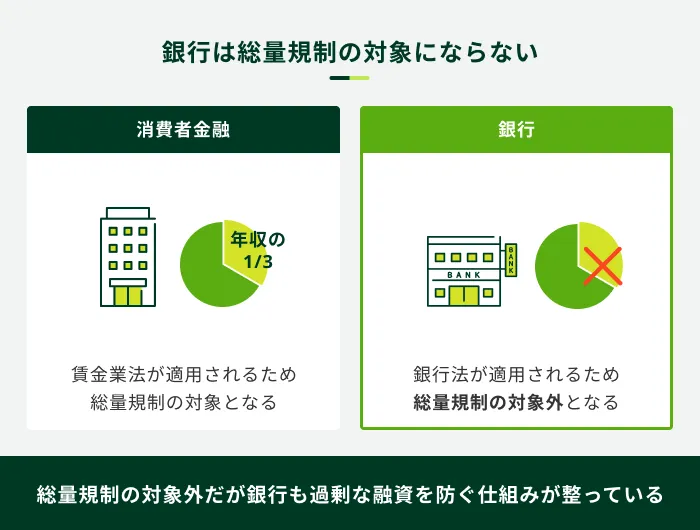

�Ȃ��A����ҋ��Z�������t���[���[���͑��ʋK���̑Ώۂł��邽�߁A�ؓ��z�͌����Ƃ��ĔN����3����1�܂łɐ�������܂��B

- ���ʋK��

-

����ҋ��Z��N���W�b�g�J�[�h��ЂȂǂ�Ώۂɐ݂����Ă���@���x��1�ł��B�ԍϔ\�͂����ߏ�ȑݕt�������҂���邽�߂ɁA�u�N����3����1����ݕt�̌����֎~�v���߂Ă��܂��B

����A��s�������t���[���[���́u���ʋK���v�̓K�p���܂���B

���������āA�@����͔N����3����1����ؓ����\�ł��B�������A���ʋK�����K�p����邩�ǂ����ɂ�����炸�A��s�͕ԍϔ\�͂���Z���͂����Ȃ��܂���B

�t���[���[���̐R���ɒʉ߂��邽�߂̃|�C���g

�t���[���[���̐R���ɒʂ邽�߂̈ꗥ�̊�͑��݂����A�e���Z�@�ւ��Ǝ��̐R����Ɋ�Â��Ĕ��f���܂��B���̂��߁A�u��ɒʉ߂�����@�v�͑��݂��܂���B

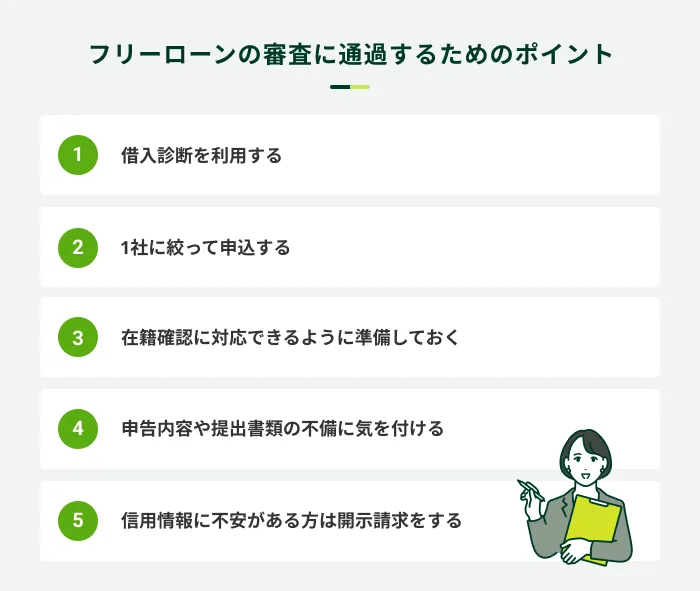

�������A�ȉ��̃|�C���g���������Ď葱��������A�R���ɒʂ�₷���Ȃ�\��������܂��B

�Ȃ��A�\�����������Ȃ��ꍇ�͂��������\�����ł��Ȃ����߁A���炩���ߏ��������Ă��邩�ǂ������m�F���Ă����܂��傤�B

�ؓ��f�f�𗘗p����

�t���[���[�����������Z�@�ւł́A�ؓ��f�f����Ă���ꍇ������܂��B

�ؓ��f�f�Ƃ́A�N���N���A���Ўؓ��z�Ȃǂ̍��ڂ���͂���ƁA�Z�����\���ǂ����������I�ɐf�f���Ă����@�\�ł��B

�ꕔ�̍��ڂ݂̂Ŕ��f����ȈՓI�ȃV�~�����[�V�����ł��邽�߁A���ۂ̐R�����ʂƂ͈قȂ�ꍇ������܂����A�\������������ۂ̖ڈ��Ƃ��Ė𗧂��܂��B

1�Ђɍi���Đ\������

�t���[���[���ɐ\������ۂ́A�\������ł��邾��1�Ђɍi��܂��傤�B

���[���̐\�������́A�M�p���Ƃ��Ĉ����ԓo�^����A�ق��̋��Z�@�ւɂ����L����܂��B�����̃t���[���[����J�[�h���[���ɓ����\������ƁA���Z�@�ւ���ȉ��̂悤�Ȍ��O��������A�R���ɒʂ�ɂ����Ȃ�\��������܂��B

���O������ȃ|�C���g

- �o�ϓI�Ɍ������\��������

- �����̎ؓ��ɂ���ĕԍύ���ɂȂ郊�X�N������

- �v�搫�̂Ȃ��ؓ������悤�Ƃ��Ă���\��������

�ݐЊm�F�ɑΉ��ł���悤�ɏ������Ă���

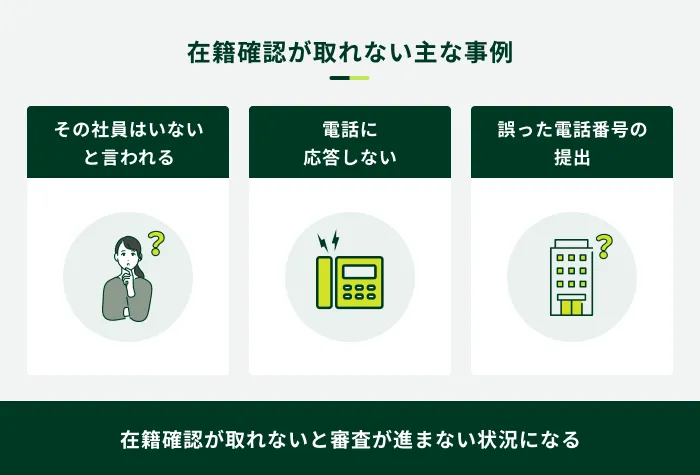

�ݐЊm�F�́A�t���[���[���̐R���Ŏ��{�����葱���̂ЂƂł��B

- �ݐЊm�F

-

�\���҂��\�����ꂽ�Ζ���Ŏ��ۂɍݐЂ��Ă��邩�ǂ������m�F����葱���ł��B�R���̈�ł���A�ԍϔ\�͂̊m�F�͂������A�{�l�m�F�̂��߂ɂ����Ȃ��܂��B

��s�ł͈�ʓI�ɁA�\���҂̋Ζ���ɓd�b�������čݐЂ̎��Ԃ��m�F���܂��B���̍ہA�d�b���Ȃ���Ȃ��Ȃǂ̗��R�ōݐЊm�F�����Ȃ��ꍇ�́A�R����i�߂�ꂸ�A�ʉ߂ł��Ȃ������ƂȂ�܂��B

�ݐЊm�F���X���[�Y�Ɋ����ł���悤�A�ȉ��̃|�C���g���o���Ă����܂��傤�B

�ݐЊm�F���X���[�Y�Ɋ�������|�C���g

- �Ζ���̖��̂�d�b�ԍ��ɊԈႢ���Ȃ����悭�m�F����

- ���������ɒ��ڂȂ���ԍ���\������

- �Ζ��悪�ݐЊm�F�ɑ��Ăǂ̂悤�ȑΉ����Ƃ��Ă��邩���O�Ɋm�F���Ă���

- ���Z�@�ւɓd�b�̗j���⎞�ԑт𑊒k����

�ݐЊm�F�Ɋւ��ĕs���ȓ_��������́A���Z�@�ւɖ₢���킹�đ��k���Ă݂�̂��ЂƂ̕��@�ł��B

�\�����e���o���ނ̕s���ɋC��t����

�\���t�H�[���ɓ��͂������e���o���ނɕs��������ƁA�R���Ɏ��Ԃ������邾���łȂ��A�ʉ߂ł��Ȃ��\��������܂��B�t���[���[���ɐ\������ۂ́A�ԈႢ���Ȃ������悭�m�F���A���m�ȓ��e��\�����܂��傤�B

�s���̗�

- �\�����e�Ɍ�肪����

- ��o���ނ�������Ă��Ȃ�

- ��o���ނ̉摜���s�N���œǂݎ��Ȃ�

�܂��A���U�̐\�������������ꍇ�́A�R���ɒʉ߂ł��܂���B���Ƃ��A�N���⑼�Ўؓ��z���U������A�ސE������Ђ��Ζ���Ƃ��Đ\�������肷��P�[�X���������܂��B

�M�p���ɕs����������͊J������������

�ߋ��Ƀ��[����N���W�b�g�J�[�h��ؔ[�����o���Ȃǂ�����A�M�p���ɕs����������́A�M�p���@�ւɏ��J���𐿋����܂��傤�B

�p�\�R����X�}�[�g�t�H���ȂǂŎ葱������A���g�̐M�p���ɂǂ̂悤�ȏ�o�^����Ă��邩���m�F�ł��܂��B

���{�ɂ�3�̐M�p���@�ւ�����A�J�����@��萔�������ꂼ��قȂ�܂��B�ڂ����́A�e�M�p���@�ւ̃z�[���y�[�W���������������B

3�̐M�p���@��

- ������ЃV�[�E�A�C�E�V�[�iCIC�j

- ��������{�M�p���@�\�iJICC�j

- �S����s�l�M�p���Z���^�[�iKSC�j

�t���[���[���̐R������ۂ̗���

�t���[���[���̐\������R���A�_��܂ł̈�ʓI�ȗ���́A�ȉ��̂Ƃ���ł��B�X���[�Y�Ɏ葱����i�߂���悤�ɁA�����܂��ȗ����c�����Ă����܂��傤�B

- �\��

- ���R���E�K�v���ނ̒�o

- �{�R��

- �_��

�Ȃ��A�t���[���[���̐R���͈�ʓI�Ɂu���R���v�Ɓu�{�R���v��2�i�K�ł����Ȃ��܂��B

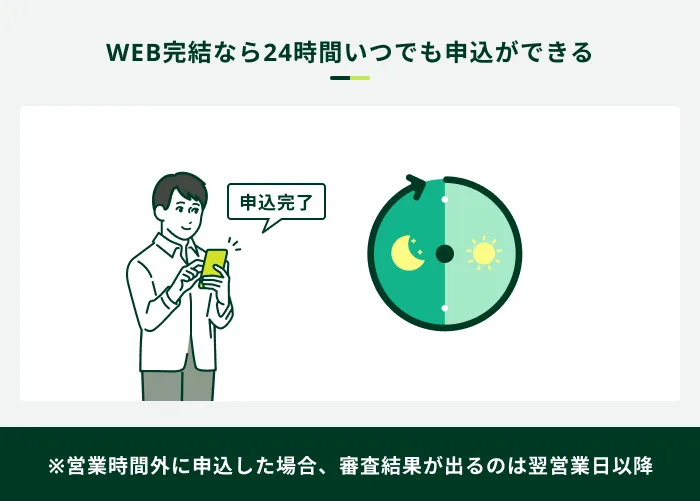

�@�\��

�����̃t���[���[���ł́A�p�\�R����X�}�[�g�t�H������WEB�\�����\�ł��B��Ԃ�x���ł��\���ł��邽�߁A�����ɏo�����Ȃ����ł������Ȃ��葱����i�߂��܂��B

�������A��Ԃ�x���ɐ\������Ɨ��c�Ɠ��̎�t�ƂȂ�ꍇ�����邽�߁A�}�����͂Ȃ�ׂ����߂̎��ԑтɎ葱�������܂��傤�B

�A���R���E�K�v���ނ̒�o

�\������������ƁA���R�������{����A�ʉ߂����ꍇ�͋��Z�@�ւ̈ē��ɂ��������ĕK�v���ނ��o���܂��B

���Z�@�ւɂ���ĈقȂ�܂����A���R���̌��ʂ�1�c�Ɠ��`2�c�Ɠ����x�Œʒm����邱�Ƃ���ʓI�ł��B

�B�{�R��

���R���ɒʉ߂������́A�{�R���ւƐi�݂܂��B�{�R���ł͈�ʓI�ɁA��o���ނƐ\�����e�̐������ɉ����āA�M�p���̊m�F��ݐЊm�F�Ȃǂ������Ȃ��܂��B

�Ȃ��A���R���ɒʉ߂�������Ƃ����Ė{�R����ʉ߂���Ƃ͌���܂���B

�C�_��

�R���̒ʉߌ�A�_��葱���������Ȃ��܂��B���Z�@�ւɂ���Ă͌_��葱���܂łɌ����J�ݎ葱�����K�v�ȃP�[�X�����邽�߁A���炩���ߊm�F���Ă����܂��傤�B

�_��������ƁA�ؓ����������ɓ�������܂��B�\������ؓ��܂ł̊��Ԃ͋��Z�@�ւɂ���ĈقȂ�܂����A�ʏ�1�T�ԁ`2�T�Ԓ��x�ł��B

�t���[���[���̐R���Ɋւ���悭���鎿��

Q.�R���Ȃ��̃t���[���[���͂���܂����H

A.�e���Z�@�ւ͖@�߂Ɋ�Â��ĐR���������Ȃ����߁A�R���Ȃ��Ŏؓ��ł���t���[���[���͂���܂���B

�u�R���Ȃ��v�̃t���[���[��������A��@�Ǝ҂̉\�����������߁A���p���Ă͂����܂���B��@�Ǝ҂���ؓ�����ƁA�@�O�ȗ����𐿋����ꂽ��A�����I�Ȏ�藧�Ă̔�Q�ɑ������肷�郊�X�N������܂��B

Q.�n����s�̃t���[���[���͓s�s��s�Ɣ�ׂĐR�����Â��ł����H

A.�s�s��s�E�n����s�ɂ�����炸�A�R���͊Â�����܂���B

�n����s�͒n�斧���^�̉^�c�������Ȃ��Ă���A�ʂ̎���𑊒k�ł���\���͂���܂��B�������A�n����s���@�߂Ɋ�Â��ėZ���������Ȃ����߁A�s�s��s�Ɠ��l�ɐR���͊Â��Ȃ��Ɨ������Ă����܂��傤�B

Q.�M�p���ɂ�낤����̃t���[���[���͐R�����Â��ł����H

A.�M�p���ɂ�낤������t���[���[���ł��A�R���͊Â�����܂���B

�M�p���ɂ͒n�斧���^�̋��Z�@�ւł���A�ʂ̎���𑊒k���₷���X���͂���܂����A�c�ƒn��O�̕��͐\���ł��Ȃ��P�[�X�����邽�߁A�\���������悭�m�F���܂��傤�B

�܂��A�낤����͎�ɘJ���g������̑g���������̋��Z�@�ւł��B�g�����ł���A�D���������K�p�����ꍇ������܂����A�R�����Â��킯�ł͂���܂���B

�Ȃ��A�낤����̃t���[���[���ł́u�Α��N��1�N�ȏ�v�Ȃǂ̏������݂����Ă���P�[�X������܂��B

Q.��w�i��v�j��w���ł��t���[���[���𗘗p�ł��܂����H

A.�e���Z�@�ւ̐\�����������Ă���A��w�i��v�j��w���ł��t���[���[���̗��p�͉\�ł��B

�ꕔ�̋�s�ł́A�z��҂Ɉ��肵������������A��Ǝ�w�i��v�j�ł��\���ł���ꍇ������܂��B����ŁA���肵�������������Ă��w����s�Ƃ�����Z�@�ւ����邽�߁A�K���\���������m�F���܂��傤�B

Q.�t���[���[���ł�����܂Ŏؓ��ł��܂����H

A.�t���[���[���̎ؓ�����z�́A�ō�300���~�`1,000���~���x�ɐݒ肳��Ă���A���Z�@�ւɂ���ĈقȂ�܂��B

�܂��A���ۂ̎ؓ��z�́A�����Ȃǂ����ƂɐR���Ō��܂�܂��B

�Ȃ��A����ҋ��Z�̃t���[���[���𗘗p����ꍇ�́A���ʋK���̑ΏۂƂȂ邽�߁A�@����A�N����3����1����ؓ��͂ł��܂���B

�}���ł������K�v�ȕ���SMBC���r�b�g����������������

�e���Z�@�ւ́A��s�@�ȂǂɊ�Â��ēK���ȗZ���������Ȃ����߁A�R�����Â��t���[���[���͂���܂���B�܂��A�g�p�p�r�̊m�F�������Ȃ���ꍇ������A�ؓ��z���傫���Ȃ�₷�����߁A���T�d�ȐR���������Ȃ���X��������܂��B

�\�����������Ă��邩�ǂ������m�F���������ŁA�ؓ��f�f�𗘗p����A���邢�͕s���ɋC��t����Ȃǂ̃|�C���g���������A�葱����i�߂܂��傤�B

�܂��A�ł��邾����ԂȂ��\������������ؓ����}�����́A�J�[�h���[����\������̂���i�̂ЂƂł��B�J�[�h���[���̐R�����Â�����܂��A�\������ؓ��܂ł̎葱������r�I�X���[�Y�ŁA�ŒZ�����Z�����\�ł��B

SMBC���r�b�g�ł́A�\������ŒZ15���ł̗Z�����\�ł��B���p�[�g��A���o�C�g�ň��肵������������������\������������̂ŁA���Ђ��������������B

�����\���̎��ԑт�R���̏ɂ��A�Z�������܂łɂ����Ԃ�������ꍇ������܂�