カードローンの金利を下げる方法とは|金利の決まり方や負担を抑える方法を解説

この記事の監修者

小林 恵

貸金業務取扱主任者、日本FP協会認定ファイナンシャル・プランナー(AFP)、住宅ローンアドバイザー、DC(企業年金)プランナー

みんなのモビット担当

関西学院大学社会学部卒。情報通信関連の会社に勤務の後、貸金業務取扱主任者資格を取得。セミナー講師や家計相談を中心に活躍中。近年ではオンライン家計相談も開催するなど、幅広いお客様のマネーに関する問題を解決している。

この記事でわかること

- 借入限度額を増やすことによってカードローンの金利を引き下げられる場合がある

- 金利の低いカードローンへ借り換えることは利息負担の軽減につながる

- 可能な範囲で追加返済をすることで利息負担を軽減できる

カードローンの金利は、個人の属性や信用情報によってそれぞれ個別に設定されます。また、金利は定期的に見直しがおこなわれ、利用実績等に応じて変動する場合があり、金利が引き下がる可能性もあります。

この記事では、カードローンの金利が決められる要因や金利を引き下げるためにできる方法について解説します。

コラムの目次

カードローンの金利の決まり方

カードローンの金利が決定する方法は以下のとおりです。

金利の決まり方

- 利息制限法

- 利用者の状況

- 借入先(申込先)

利息制限法

利息制限法という法律によって、貸付時の上限金利は以下のとおり定められています。

| 借入額 | 上限利率/年 |

|---|---|

| 10万円未満 | 20.0%以下 |

| 10万円以上100万円未満 | 18.0%以下 |

| 100万円以上 | 15.0%以下 |

カードローンの金利は借入限度額に応じて必ず上記の範囲内で決定します。たとえば、100万円まで借入極度額が設定されている場合は、利息制限法に従って15.0%以下の金利が適用されます。

なお、初めてカードローンを契約された場合は、利息制限法の上限金利がそのまま適用されるケースが多くなっています。限度額が10万円〜99万円であれば18.0%、100万円以上であれば15.0%の金利が設定される傾向にあります。

利用者の状況

カードローンの金利は、利用者の状況や信用情報に応じて定期的に見直しがおこなわれています。初めてカードローンを利用する場合は上限金利が適用されるものの、利用頻度や約定日までに確実に返済を続けていれば、一定期間後に金利が引き下がる場合があります。

- 信用情報

-

クレジットカードやローンの申込、利用状況等に関する情報を指します。金融機関や信用情報機関によって管理され、貸付審査や信用評価に利用されます。

借入先(申込先)

カードローンの金利は、借入先による違いもあります。たとえば、消費者金融の場合は利息制限法の上限となる年率18.0%以下に設定されることが多くなっています。SMBCモビットの金利も3.0%〜18.0%であり、最大が18.0%となっています。

一方、銀行のカードローンの場合は上限金利が15.0%以下に設定されているケースがほとんどです。そのため、契約当初の金利差で比較すると、銀行カードローンのほうが有利です。

しかし、銀行カードローンは即日融資に対応していないため、「できるだけ早く借りたい」や「土日祝日にお金を借りたい」といった状況には向いていません。金利のみにとらわれず、それぞれの特長を理解し、利用状況に合わせて契約先を検討することが大切になります。

カードローンの金利を下げる方法

カードローンの金利を下げる方法は以下のとおりです。

金利を下げる方法

- 借入可能枠を増額する

- 金利の低いカードローンへ借り換える

- 金利優遇キャンペーンなどを利用する

借入可能枠(限度額)を増額する

利息制限法により、借入可能枠を増やすことによって金利を引き下げられる場合があります。たとえば、借入可能枠が100万円未満の方は18.0%以下の金利が設定されます。一方、100万円以上の方は15.0%以下の金利が適用されます。

借入可能枠を増やすためには、利用実績を積んでから増枠の申請をする、もしくは、カードローン会社から増枠が提案される場合もあります。すぐに利用する予定がなくても、利用可能枠を大きくしておくことで、急に利用予定ができても、安心してカードローンを活用できます。

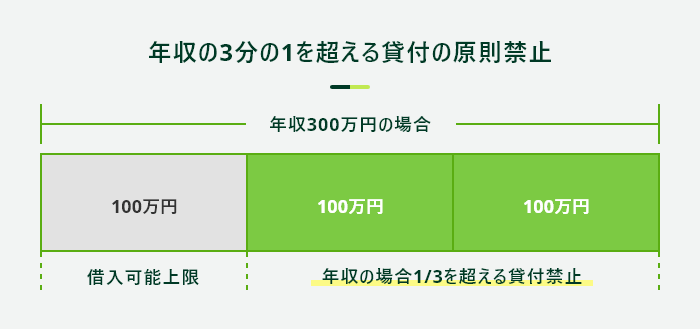

ただし、いかなる理由にかかわらず総量規制を超える借入はできません。そのため、年収が300万円未満の方は借入可能枠は最大でも100万円までに制限されている点には注意してください。

- 総量規制

-

消費者金融やクレジットカード会社などを対象に設けられている法制度の1つです。返済能力を超えた過剰な貸付から消費者を守るために、「年収の3分の1を超える貸付の原則禁止」を定めています。

金利の低いカードローンへ借り換える

金利の低いカードローンへの借り換えを検討してみることも一つの方法です。上限金利が低く設定されている業者への借り換えにより、適用金利が引き下がる可能性はあります。

また、借入先が複数ある場合はおまとめローンを利用するのも有効です。たとえば、消費者金融A・B・Cからそれぞれ50万円ずつ借りている場合、利息制限法により18.0%の金利が上限となっています。

そのため、借入金額150万円に対して年率18.0%ということが起こり得ます。これを、ひとつの借入先にまとめることにより、借入額が100万円を超える場合に適用される15.0%以下へ金利を引き下げることが可能になります。

金利優遇キャンペーンなどを利用する

消費者金融や銀行によっては、通常の金利よりも低い金利が適用されるキャンペーンを実施している場合があります。

低金利が適用される条件として、主に以下のような項目があげられます。申込先によって異なるため、事前に確認してください。

低金利が適用されるケース

- 利用期間中に返済遅延がなく健全に利用している場合

- カード発行がなく、振込による借入が指定されているカードローンの場合

- メインバンクとして利用している銀行のカードローンの場合

ただし、優遇される金利幅は年率0.3~1.0%程度となる場合が多い傾向にあります。また、適用を受けるためには利用実績や返済の遅延がないなどが条件となるため、申込前に確認しておきましょう。

金利以外でカードローンの手数料(利息)負担を軽減する方法

金利以外でカードローンの手数料負担を軽減する方法は以下のとおりです。

手数料負担を軽減する方法

- 可能な範囲で追加返済をおこなう

- ATM返済ではなく、口座振替やインターネット返済を利用する

- 毎月遅れずに返済をする

可能な範囲で追加返済をおこなう

可能な範囲で積極的に追加返済をすることで、予定よりも元金が早く減少するため、利息を大幅に軽減できます。たとえば、賞与など臨時収入が発生した際には、約定返済額以上の返済を検討しても良いかもしれません。

- 追加返済(随時返済・繰り上げ返済)

-

毎月の返済分である約定返済額に追加して返済することです。予定よりも多めに返済すると、効率よく元金を減らせる点が特徴です。カードローンにおいては「随時返済」や「繰り上げ返済」とも呼ばれます。

積極的な追加返済で支払利息が減少し、さらに完済までの期間も短縮されるようになります。

ATM返済ではなく、口座振替やインターネット返済を利用する

ATMで返済をすると、金額に応じて110円〜220円程度のATM利用手数料が発生します。支払額は少額に感じるかもしれませんが、毎月複数回繰り返していれば、総支出で数千円〜数万円もかかってしまう場合があります。

そのため、返済には口座振替やインターネット返済を利用するなどの方法を検討することもよいでしょう。ちなみにインターネット返済とは、「Pay-easy(ペイジー)などの決済サービスを利用して、インターネットネットバンキング経由で、スマホから返済できるサービスです。SMBCモビットを含むカードローン会社で導入しているサービスとなります。

毎月遅れずに返済をする

毎月遅れずに返済することで、遅延損害金などの追加費用を抑えることができます。一般的に約束の期日までに支払いがされない場合は、借入金額に関わらず年率20.0%の金利が適用されます。

たとえば、100万円を借りている方が返済期日までに返済をせずに、遅延損害金が発生した場合は1日あたり547円です。通常の15.0%であれば1日あたり410円であるため、支払い負担はその分増加しています。

10日間遅れてしまうと、1,370円余分な出費が発生します。本来は支払う必要のない利息を支払っているため、非常に無駄な出費であるといえます。したがって、返済期日までにかならず返済することが大切です。

よくある質問

Q.交渉することで金利を引き下げてもらえますか?

A.利用実績次第で可能な場合もあります。

適用金利の引き下げを希望する場合、借入先に相談してみるのも有効です。しかし、実際に引き下げられるかどうかは各社の判断によって異なります。

また、「〇〇の方は金利を引き下げる」などのような基準は公表されていないため、金利の引き下げ依頼をすべきかどうか迷ってしまうかもしれません。

金利の引き下げを依頼するための前提として、毎月の返済を返済日までに確実にしているなど、健全な利用実績が必要です。したがって、まずは返済日に注意して計画的に利用することが大切になるでしょう。

Q.金利を引き下げると、返済額はどの程度変わりますか?

A.具体的なシミュレーションを紹介します。

たとえば、30万円を以下の金利で借入していた場合の利息は以下のとおりです。

【30万円の利息】

| 18.0% | 15.0% | 9.8% | |

|---|---|---|---|

| 1日あたりの利息 | 147円 | 123円 | 80円 |

| 10日あたりの利息 | 1,479円 | 1,232円 | 805円 |

| 30日あたりの利息 | 4,438円 | 3,698円 | 2,416円 |

30万円程度の借入であっても、金利が上記のとおり下がれば1か月あたりの利息額も大きく影響します。

- 小口融資

-

10万円〜100万円程度の範囲でおこなわれる、比較的少額の融資のことです。

【50万円の利息】

| 18.0% | 15.0% | 9.8% | |

|---|---|---|---|

| 1日あたりの利息 | 246円 | 205円 | 134円 |

| 10日あたりの利息 | 2,465円 | 2,054円 | 1,342円 |

| 30日あたりの利息 | 7,397円 | 6,164円 | 4,027円 |

50万円程度の借入金の場合は、金利の引き下げによる利息軽減効果はさらに大きくなっています。1か月の利息額は、18.0%と9.8%とでは3,000円以上もの差があります。

総返済額による違いは以下のとおりです。なお、約定返済額はSMBCモビットの方法を基に計算しています。

【借入金額30万円の場合】

| 年率 | 約定返済額 | 返済月数 | 総支払利息 |

|---|---|---|---|

| 18.0% | 11,000円 | 36か月 | 88,683円 |

| 15.0% | 11,000円 | 34か月 | 69,150円 |

| 9.8% | 11,000円 | 31か月 | 40,750円 |

SMBCモビットで30万円を借入した場合、上記金利の中では約定返済額に変化はありません。しかし、返済月数や総支払利息には大きな変化があります。金利が引き下がれば、利息軽減効果についても期待ができます。

【借入金額50万円の場合】

| 年率 | 約定返済額 | 返済月数 | 総支払利息 |

|---|---|---|---|

| 18.0% | 13,000円 | 58か月 | 251,057円 |

| 15.0% | 13,000円 | 53か月 | 185,852円 |

| 9.8% | 13,000円 | 47か月 | 102,599円 |

SMBCモビットで50万円を借りていた場合、金利が下がることにより約定返済額が軽減される可能性があります。また、金利の引き下げにより、総支払利息も大幅に減少することがわかります。

Q.おまとめローンは金利引き下げに効果的ですか?

A.効果的です。

おまとめローンとは、複数ある債務をひとつにまとめるローン商品のことを指します。そのため、利息制限法により金利を引き下げられる可能性があります。

たとえば、消費者金融A・B・Cから50万円ずつ借りている場合、それぞれの上限金利は18.0%です。そのため、借入金額の合計である150万円に対して年率18.0%という高金利が起こり得ます。

これらをひとつにまとめることで、1社から150万円の借入となります。その結果、利息制限法により適用金利は最高でも15.0%までに引き下げられます。

また、おまとめローンの場合はさらに金利が優遇される可能性もあるため、金利軽減効果はより大きくなるかもしれません。複数社からお金を借りており金利を引き下げたいと考えているようであれば、おまとめローンを検討する価値はあるのではないでしょうか。

カードローンの利用はSMBCモビットをご検討ください

カードローンの金利は、総量規制や利用者の利用実績等を総合的に判断して決定されます。SMBCモビットの場合は、3.0%〜18.0%の範囲内で決まります。初回契約時は、総量規制による上限金利で設定される場合が多くなっています。

そのため、100万円未満の方は18.0%、100万円以上の方は15.0%で設定されます。その後は、利用実績等を踏まえて金利が引き下げられる可能性があります。銀行カードローンと比較すると若干高めの金利設定です。

しかし、最短即日融資や電話による在籍確認がないなど、銀行のカードローンにはないメリットがたくさんあります。これからお金を借りようとしている方、借入を検討している方はぜひSMBCモビットのカードローンをご検討ください。

監修者コメント

小林 恵

貸金業務取扱主任者 みんなのモビット担当

カードローンの借り換えは、万が一金利が今までより上がってしまった場合、負担が増えてしまうことになります。借り換え先の上限金利を確認することはもちろん、借り換え先へ事前に確認したり、相談しておくと良いでしょう。