本当にお金を借りられないときの有効な対処法|理由や最終手段、NG行動を紹介

この記事の監修者

高橋 孝治

貸金業務取扱主任者有資格者・国会議員政策担当秘書有資格者・法学博士

みんなのモビット担当

貸金業務取扱主任者の資格を保有する金融領域に関しての専門家。専門知識を活かしマネーに関するあらゆる相談に対応。また、金融の資格に加え、行政書士や特定社労士の資格も保有し、「法学博士」取得の法学研究者でもある。多岐にわたる知見を活かしあらゆる法律を研究するなど活躍中。

この記事でわかること

- 金融機関からお金を借りられない場合、信用情報に問題がある可能性が高い

- 1社の審査に落ちても、他社でお金を借りられる可能性がある

- 審査に通らない理由を把握して改善すれば、通過の可能性を高められる

金融機関の審査に通らずお金が借りられないときは、まず理由を明らかにし、状況を改善することが大切です。また、審査に落ちた理由によっては、他社でお金を借りられる可能性もあります。

本記事では、お金を借りられない主な理由と対処法を紹介します。金融機関以外でお金を借りる方法や避けるべき行為も解説するので、ぜひ参考にしてください。

コラムの目次

お金を借りられない主な理由

借入の審査では、金融機関が申込者の情報から総合的に融資の可否を判断します。各金融機関の申込条件や審査で重視されるポイントを押さえれば、お金を借りられない原因は、ある程度推測が可能です。

ここでは、お金を借りられない主な理由を紹介します。心当たりがある場合はできる限り改善して、審査に落ちる原因を1つでも解消しておきましょう。

借入先の申込条件を満たしていない

金融機関は商品ごとに申込条件を設定しています。たとえば、SMBCモビットでは、以下の条件を満たす方が申込できます。

SMBCモビットの申込条件

- 満20歳〜74歳の方

- 安定した定期収入がある方

そのため、20歳未満もしくは75歳以上の方は申込できません。

また、SMBCモビットに限らず金融機関からお金を借りる際は、原則として安定した定期収入が必要です。

「安定した定期収入」に明確な基準はありませんが、一般的に、年収の多さに加えて安定性が重視されます。したがって、勤務形態がパートやアルバイトでも、継続的に一定の収入があれば審査に通過できる可能性があります。

一方で、収入のない無職の方や日雇いの仕事のみで定期的な収入がない場合は、「安定した定期収入」がないと見なされ、お金を借りられない場合があります。

信用情報に問題がある

借入の審査では、申込者の返済能力を判断する材料のひとつとして、信用情報が確認されます。

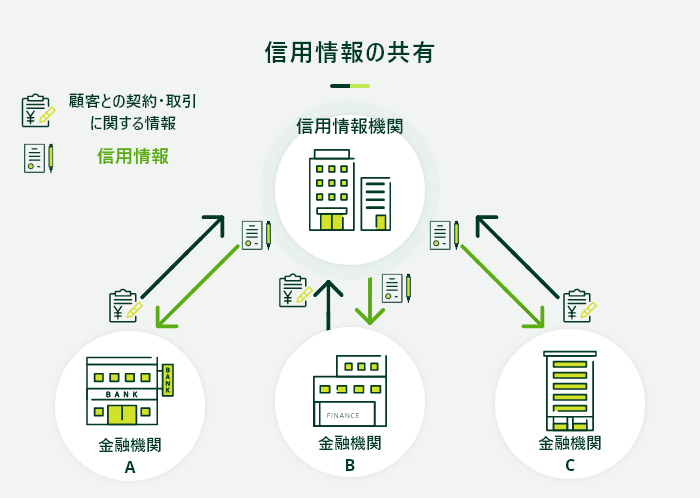

信用情報とは、クレジットカードやローンなどの取引事実(申込・契約・返済状況など)に関する情報です。信用情報機関によって保管され、各金融機関が審査の際に照会できる仕組みです。

そのため、信用情報に異動情報が登録されていると、審査に通過できない可能性があります。

- 異動情報

-

ローン商品や分割払いの返済に対して、長期間の滞納または、債務整理や破産してしまった状態のことです。信用情報機関にネガティブな情報として一定期間登録されます。この情報のことを異動という場合もあります。

異動情報が登録されている可能性があるのは、主に以下のようなケースです。

異動情報が登録されるケースの例

- ローンを長期にわたって滞納した

- クレジットカードを強制解約された

- 保証会社が代位弁済をおこなった

- 自己破産した

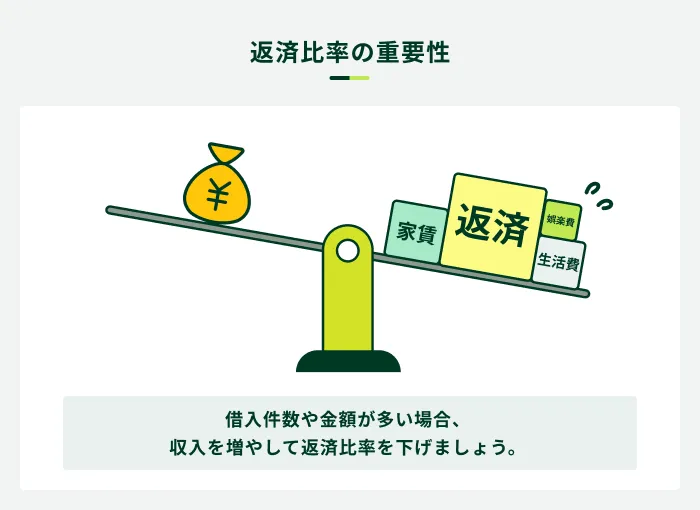

借入件数や借入金額が多い

借入件数が多い方は、それだけ返済額や返済先が増え、すでに返済負担が重くなっていると考えられます。新たに融資を受けると、さらに返済が困難になるリスクが高まるため、審査に通りにくくなる傾向があります。

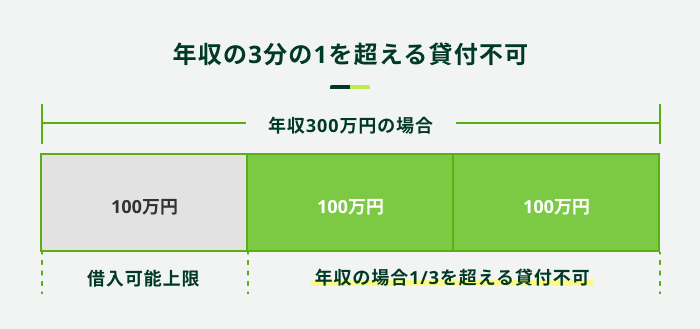

また、貸金業者からの借入金額が年収の3分の1を超える場合、新たな借入はできません。なぜなら、法律で定められた「総量規制」により、貸金業者は年収の3分の1を超える貸付が原則として禁止されているためです。

- 総量規制

-

消費者金融やクレジットカード会社などを対象に設けられている法制度の1つです。返済能力を超えた過剰な貸付から消費者を守るために、「年収の3分の1を超える貸付の原則禁止」を定めています。

たとえば、年収300万円の方であれば、年収の3分の1である100万円までしかお金を借りられません。また、総量規制はあくまで法律上の上限であり、実際に借入できるかどうかは審査次第です。

短期間に複数社へ申込をした

借入の申込履歴は、信用情報機関へ約6カ月間登録されるため、この期間内に複数の申込があると、審査に通りにくくなる可能性があります。

「お金に困っているのでは」などの印象を持たれたり、「複数の借入で返済不能になるリスクがある」と判断されたりするケースがあるためです。

借入の際はできるだけ1社に絞って申込をし、審査に通過できなかった場合は6カ月以上期間を空けてから他社を検討するのが望ましいでしょう。

お金を借りられない原因を解決する方法

借入の審査に通過できなかった場合、まずはその理由を明らかにすることが大切です。理由がわかれば、それに応じた改善策が取れるため、スムーズな借入につながる可能性があります。

この章では、審査に通過できなかった原因を把握し、解決する方法を解説します。

借入先候補の申込条件を再確認する

金融機関が定める申込条件を満たしていなければ、借入はできません。

借入先候補の申込条件を再確認し、条件に満たない場合は、申込先を変えるか、条件を充足してから再申込をしましょう。

たとえば、毎月一定の収入がない場合は、定職に就いたり副業を始めたりすることで状況を改善できます。なお、副業をしている方は、申込時に副業での収入も含めた収入を申告しましょう。わずかな金額の違いでも、審査結果が異なる可能性があります。

信用情報の開示請求をする

自身の信用情報を確認すれば、ローンやクレジットカードの返済状況、異動情報の有無などを確認できます。

たとえば、信用情報に長期滞納を示す異動情報が残っている場合、これが審査に落ちる原因となっている可能性が高いと言えます。

異動情報は、完済後5年程度は登録された状態であるため、まずは速やかに滞納の状態を解消し、期間が過ぎて情報が消えるのを待ちましょう。

自身の信用情報は、各信用情報機関に開示請求をすれば確認できます。信用情報機関によって異なりますが、郵送やインターネットでの手続きが可能です。

500円〜1,000円程度の手数料がかかりますが、信用情報に不安がある場合は一度利用してみてください。

なお、信用情報機関には以下の3つがあり、金融機関によって加盟先が異なります。

| 信用情報機関 | 主な加盟会員 |

|---|---|

| CIC(株式会社シー・アイ・シー) | ・クレジットカード会社 ・信販会社 ・消費者金融 ・携帯電話会社など |

| JICC(株式会社日本信用情報機構) | ・消費者金融 ・クレジットカード会社 ・信販会社など |

| KSC(全国銀行個人信用情報センター) | ・銀行 ・信用金庫 ・信用組合 ・労働金庫など |

借入希望額と自分の収入のバランスを確認する

他社で借入がある状態で申込をし、審査に落ちてしまった方は、自身の収入と借入額のバランスを確認しましょう。

収入に対して借入額が多いほど、返済比率が高くなるため、借入の審査に通りにくくなる傾向があります。

- 返済比率

-

年収に占めるローンの年間返済額の割合のことです。返済比率は、「年間返済額 ÷ 額面年収 × 100」で計算されます。

他社借入額が多いことが原因で通過できなかったと考えられる場合は、他社の返済を進めてから申込をする、もしくは副業などをして収入を増やす方法が有効です。

他社への申込も検討する

信用情報などに問題がなく、審査に落ちる原因に心当たりがない場合は、他社へ申込をしてみるのも1つの方法です。

審査基準は金融機関によって異なるため、1社の審査に通過できなくても、他社でお金が借りられるケースもあります。

ただし、他社への申込履歴は信用情報に登録されます。申込履歴が増えるほど、審査に通るのが難しくなる可能性があるため、何社も立て続けに申込をするのは避けましょう。

SMBCモビットではお借入診断が利用できる

SMBCモビットの「お借入診断」では、「年齢」「税込年収」「現在の他社借入金額」の3項目を入力すると、借入が可能かどうかを簡易的に診断できます。

- お借入診断

-

年齢、年収、他社借入金額を記入し、利用者が融資を受けられる状況なのか簡易的に診断するためのシミュレーションのことを指します。診断結果は目安であり、実際の審査結果と異なる場合もあります。

診断結果に「ご融資可能と思われます」と表示されれば、その画面から申込手続きに進むことも可能です。申込前にぜひご活用ください。※

お金を借りられないときに検討したい対処法

銀行の各種ローンやカードローンなどでお金を借りられない場合、金融機関以外の借入方法や、収入を得る方法などによって対処できるケースがあります。検討できる主な対処法は以下のとおりです。

お金を借りられないときに検討したい対処法

- クレジットカードのキャッシング枠を利用する

- 単発のアルバイトや日払いの仕事でお金を稼ぐ

- 質屋に質入れする

- フリマアプリやリサイクルショップで不要品を売る

- 総合口座の当座貸越を利用する

- 生命保険の契約者貸付を利用する

- 勤務先に給料の前払いを申し出る

- 家族や友人に相談する

- 公的融資制度の利用を検討する

それぞれにメリット・デメリットがあるため、仕組みを正しく理解し、自身の状況に合った方法を検討しましょう。

クレジットカードのキャッシング枠を利用する

クレジットカードを保有していれば、キャッシング枠を利用してお金を借りられる可能性があります。キャッシング枠はクレジットカードの発行時、または発行後に申込・審査を経て設定できます。

あらかじめ設定をしておけば、改めて手続きをする必要がないため、今すぐお金が必要な場合に便利です。

- キャッシング

-

現金を借入できるサービスの総称です。クレジットカードのキャッシング機能やカードローンなどが該当し、コンビニや銀行のATMやインターネットなどを利用してお金を借りられるサービスのことです。

ただし、キャッシング枠が設定されていない場合は、ほかの借入と同様に審査を受ける必要があります。したがって、借入の審査に通過できなかった場合、その理由によってはキャッシング枠の利用も難しい可能性があります。

単発のアルバイトや日払いの仕事でお金を稼ぐ

休日などを利用してある程度まとまった時間を確保できる場合は、自分で働いて収入を得るのも方法の1つです。単発のアルバイトや日払いの仕事をすれば、働いた分だけ収入が得られます。

単発アルバイトの例

- 仕分けや検品作業

- 飲食店

- スーパーの品出し

- フードデリバリー

- データ入力

- イベント会場の設営や誘導

- ホテルや施設の清掃

- 引っ越し作業

ただし、就業規則で副業を禁止している企業もあるため、会社員の方は事前に確認しておく必要があります。

また、副業で得た所得の合計額が20万円を超えると、確定申告が必要です。確定申告を負担に感じる方は、働き方や稼ぐ金額についてよく考えてから取り組みましょう。

質屋で質入れする

質屋では「買取」のほかに、「質入れ(質預かり)」のサービスも提供しています。質入れとは、品物を担保として預け、その査定額の範囲内でお金を借りる仕組みです。

質入れする品物によって借りられる金額は異なりますが、その場で現金を用意でき、審査の必要がない点が魅力です。

質屋に質入れできる品物の例

- 腕時計、バッグ、アクセサリーなどの宝飾品

- パソコンやスマホなどの精密機器

- カメラやカメラのレンズ

- 記念硬貨

ただし、金利は月利1.0%〜8.0%程度であり、金融機関のローンよりも高く設定されていることが一般的です。日割りではなく、1カ月単位で利息が計算されるため、返済の負担が大きくなりやすい点にも注意してください。

また、期日までに返済できなければ、預けた品物が手元に戻らなくなってしまいます。金利の高さや大切な品を失うリスクも考慮し、計画的に利用しましょう。

フリマアプリやリサイクルショップで不要品を売る

フリマアプリやリサイクルショップで不要品を売却することも検討しましょう。自分にとっては不要な物でも、思いがけず高値で売れるケースがあります。

高値で売れやすいアイテムの例

- ブランド品

- 家電やデジタル機器

- 限定品や非売品

- シーズン前のアイテム

- 付属品(箱や説明書など)のあるアイテム

フリマアプリは、スマートフォンで気軽に出品でき、自由に価格を設定できる点がメリットです。一方で、売れるタイミングが予測できず、そもそも買い手がつかないケースもあります。また、売れた際は発送手続きが必要です。

すぐに現金を受け取りたい場合は、リサイクルショップに持ち込んで査定を受けましょう。ただし、希望した金額で売却できるとは限りません。

総合口座の当座貸越を利用する

銀行では、総合口座の定期預金を担保に自動融資をおこなう「当座貸越」のサービスを提供しています。一般的に、「定期預金残高の90%以内」、かつ各銀行が定める上限を超えない範囲で借入ができます。

総合口座に定期預金を預けていれば、個別の申込や審査不要で借入できる場合が多いため、すぐにお金が必要な場合にも便利です。

ただし、当座貸越はあくまで普通預金残高が不足した際に自動借入となる仕組みです。そのため、自分で借入のタイミングを調整しにくい点はデメリットといえます。

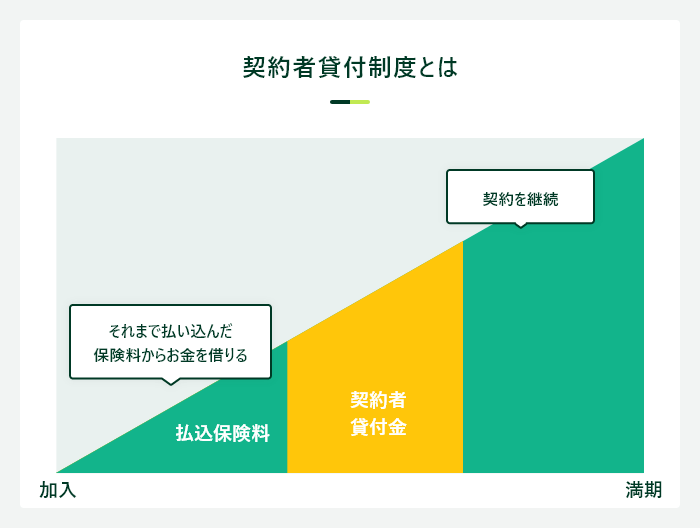

生命保険の契約者貸付制度を利用する

解約返戻金がある生命保険に加入している場合、契約者貸付制度を利用できる可能性があります。

- 解約返戻金

-

生命保険や貯蓄型保険などの保険契約を途中で解約した時に受け取れる返金額を指します。契約年数や契約内容、支払済みの保険料などによって受け取る金額は異なります。

- 契約者貸付制度

-

生命保険や損害保険などの保険契約者が、保険会社から一定の条件の下でお金を借りる制度です。保険契約の解約返戻金を担保にして融資を受けることができます。

解約返戻金を担保とするため、原則として審査なしで利用でき、年2.0%〜4.0%程度の比較的低い金利で借入できます。

借入限度額は、解約返戻金の6割〜8割程度が相場です。

ただし、返済が滞れば保険が解約される可能性があります。いざというときに保障が受けられない事態にならないよう、計画的に返済を進めましょう。

勤務先に給料の前払いを申し出る

病気や災害などの事情で経済的に困窮している場合、勤務先に相談すれば、給料の前払いに対応してもらえる可能性があります。

労働基準法(第25条)では、すでにおこなった労働に対してのみ、「労働者から非常時(出産・病気・結婚・災害等)によって前払いの申し出があった場合は、給料日前でも支払いをしなければいけない」と定められています。

非常時払いとは別に、福利厚生の一環として給料の前払い制度を導入している企業もあります。前払い制度とは、すでに働いた分の給料の一部を給料日前に受け取れる仕組みです。

一般的に、初回利用時は登録が必要ですが、2回目以降はパソコンやスマホから手続きできます。ただし、前払いを受けると本来の給料日に受け取れる金額が少なくなるため、資金計画を立てたうえで利用することが大切です。

また、これもすべての企業ではありませんが、従業員貸付制度を実施している企業もあります。実施している企業にお勤めであれば、低金利または無利息でお金を借りられる可能性があるため、まずは企業の福利厚生を確認してみてください。

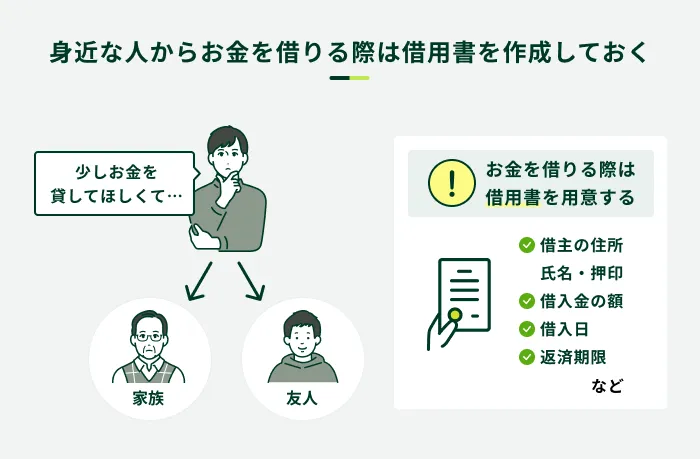

家族や友人に相談する

複数の手段を検討してもお金を借りられない場合は、家族や友人に相談することも考えてみてください。

金融機関からの借入とは異なり、審査がなく、総量規制の対象になりません。また、返済日なども柔軟に対応してもらえる可能性があります。

ただし、返済が滞ると、相手との信頼関係が損なわれ、トラブルに発展する可能性があります。こうした事態を防ぐためにも口頭での貸し借りは避け、借用書を作成しておきましょう。

借用書に記載する事項

- 書類作成日

- 収入印紙(借入額が1万円を超える場合)

- 借主の住所・氏名・押印

- 貸主の住所・氏名・押印

- 借入金の額

- 利息の有無

- 借入日

- 返済期限

- 返済方法

- 損害金の金額

金融機関の借入を利用する際と同様に、事前に返済計画を立て、確実に返済できる金額の範囲で相談することが重要です。

公的融資制度の利用を検討する

病気やケガ、失業などの事情があり、生活が困窮している場合、公的制度を活用するのも1つの手段です。

要件は細かく定められていますが、無職の方でも利用できる可能性があるため、気になる方はお住まいの市町村の窓口で話を聞いてみてください。

代表的な公的融資制度に「生活福祉資金貸付制度」があります。本制度は低所得者・障害者・高齢者を対象に、生活を立て直すための資金や教育費など、用途に応じてさまざまな資金を貸付する制度です。

| 資金の種類(一例) | 内容 |

|---|---|

| 総合支援資金 | 失業や減収などによる生活困窮者に対し、生活費や一時的な資金を貸付する |

| 緊急小口資金(福祉資金) | 緊急かつ一時的に生計の維持が困難な方に対し、少額(10万円以内)を貸付する |

| 教育支援資金 | 低所得世帯に対し、高校や大学などの入学・修学に必要な資金を貸付する |

生活福祉資金貸付制度の利用を希望する方は、お住まいの市区町村の社会福祉協議会に相談しましょう。

お金を借りられない状況でも絶対に避けるべきNG行動

お金を借りられないときには、焦りや不安からさまざまな資金の調達方法を模索するでしょう。しかし、安全にお金を借りるためには、避けるべき方法も存在します。

以下の行為は、かえって状況が厳しくなる可能性が高いため、利用してはいけません。

お金を借りられない状況でも避けるべき行為

- 「誰でも借りられる」と謳う業者に近づかない

- クレジットカードの現金化をしない

- SNSを介した個人間融資を利用しない

- ギャンブルで生活費を稼ごうとしない

- 闇バイトなどの違法行為にかかわらない

「誰でも借りられる」と謳う業者に近づかない

「審査が甘い」「誰でも借りられる」などの言葉で勧誘している業者は違法業者である可能性が高いため、利用しないでください。

顧客を誤解させるような表記や説明は、貸金業法十五条、十六条で禁止されています。

- 貸金業法

-

貸金業者の業務や貸付けに関する規制を定めた法律です。消費者保護や多重債務問題の解決を目的としています。

また、貸金業者は貸金業法に基づき、申込者の返済能力を調査する義務があるため、審査なしで誰でも借りられる金融機関は存在しません。

違法業者の利用を避けるためには、金融庁の「登録貸金業者情報検索サービス」で所在地や電話番号などを入力し、貸金業登録を受けているかを確認しましょう。検索結果に表示されない場合は、貸金業登録をしていない違法業者の可能性が高いため、絶対に利用しないでください。

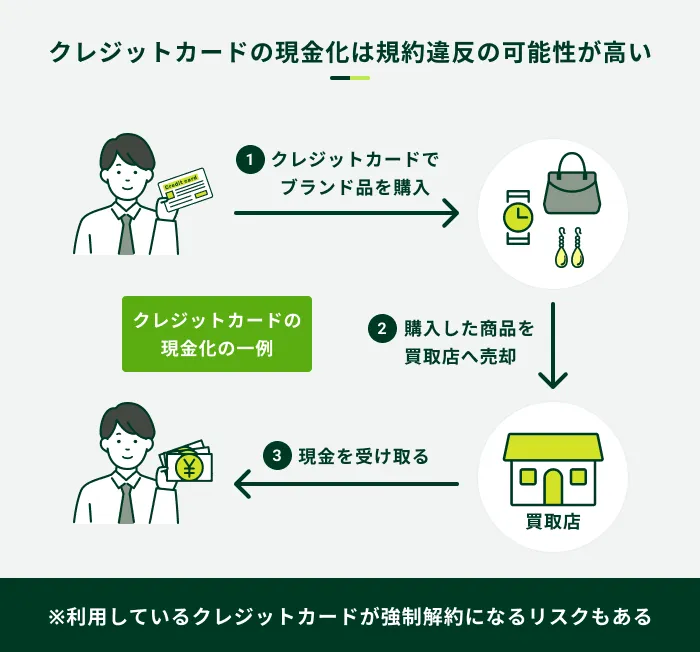

クレジットカードの現金化をしない

クレジットカードの現金化には、買取式とキャッシュバック式の2種類があります。

買取式とは、クレジットカードでブランド品を購入後、買取店へ売却して現金を受け取る方法です。

キャッシュバック方式は、現金化をおこなう業者から安価な商品を高い金額で購入、購入特典として業者からキャッシュバックを受ける方法です。

いずれにせよ現金化は、クレジットカードの利用規約で禁止されており、利用が発覚すれば強制解約される可能性があります。強制解約されると、信用情報にその情報が登録される可能性があり、今後のローンやクレジットカードの契約にも影響を与えかねません。

さらに、現金化をおこなう業者により個人情報が悪用されるなどのトラブルに巻き込まれるケースもあるため、ショッピング枠を利用した現金化は絶対に避けましょう。

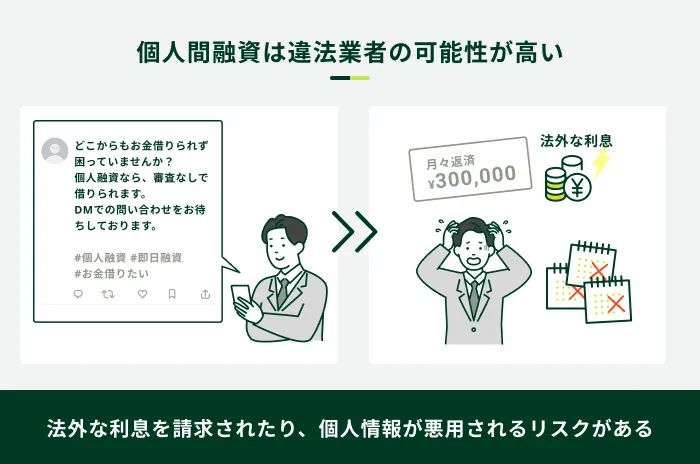

SNSを介した個人間融資を利用しない

個人間融資とは、個人間でお金を貸し借りする行為です。近年、SNSなどを通じた個人間融資によるトラブルが増え、金融庁などが注意喚起をおこなっています。

個人間融資では、個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、個人情報が悪用されるなどして、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

「SNS等を利用した「個人間融資」にご注意ください!|金融庁」

場合によっては法外な利息を請求されたり、個人情報が悪用されたりなど、犯罪やトラブルに巻き込まれる可能性が高いため、絶対に利用は避けましょう。

そもそも、反復継続的にお金を貸す場合は、貸金業登録を受けなければならないと法律で定められているため、無登録であれば貸金業法違反です。

ギャンブルで生活費を稼ごうとしない

ギャンブルは本来、生活に支障のない範囲で楽しむ娯楽です。生活に必要な支払いに充てようとすると、お金が増えないだけでなく、大きな損失を招く可能性があります。

さらに、負けを取り返そうと繰り返すうちにギャンブル依存症に陥り、生活や人間関係が破綻するリスクもあります。

生活費などをギャンブルで稼ごうとするのは避け、収入や生活費を見直して資金計画を立てる、家族や公的機関に相談するなどの方法を検討しましょう。

闇バイトなどの違法行為にかかわらない

闇バイトは、強盗や詐欺行為などの実行役を募るものであり、犯罪に加担する行為であるため、絶対にかかわってはいけません。

一度でも犯罪に加担すれば、逮捕される可能性も出てきます。

また、闇バイトを募集する業者と一度でもつながりを持ってしまえば、自宅を訪問されたり、「周囲の人間に危害を加える」などと脅されたりして、抜け出せなくなってしまいます。

お金が借りられないことよりも、さらに深刻な状況に陥る危険性が高いため、絶対に手を出さないでください。

お金が借りられず借金の返済が困難な場合の対処法

お金が借りられない方の中には、単にお金が必要なだけでなく、借金の返済が困難になっている方もいるかもしれません。

何もせずに放置し、滞納してしまうと、信用情報に異動情報が登録される、一括返済を求められるなど、さまざまな影響が生じる可能性があります。できるだけ早い段階で、以下の対処法を検討しましょう。

お金が借りられず借金の返済が困難な場合の対処法

- 返済予定日の延長を申し出る

- おまとめローンで月々の返済の負担を軽減する

- 住んでいる地域の行政の相談窓口を利用する

- 法テラスや弁護士に相談して債務整理を検討する

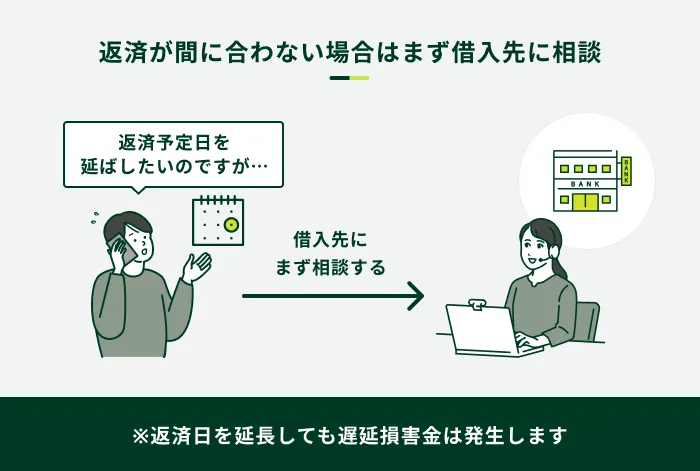

返済予定日の延長を申し出る

返済期日までにどうしても資金が用意できない場合は、借入先に連絡して返済が遅れてしまう旨を伝えましょう。

金融機関によっては、滞納する前に返済予定日を申し出ることで、予定日までは郵送や電話による督促の連絡を回避できる場合があります。

ただし、返済予定日を延長しても、遅延損害金は発生してしまいます。

- 遅延損害金

-

約定返済日に遅れてしまった場合に発生する損害金を指します。カードローンやクレジットカードのキャッシングの多くは、返済が遅れると、約定返済日の翌日から遅延損害金を支払う必要があり、遅延損害金利率は概ね年20.0%となっています。

また、一時的に返済が難しくなり、返済予定日を延長した場合も、毎月の「約定返済日」が変更されるわけではありません。返済予定日までに返済した後は、また毎月決まった日付に返済する必要があるため、翌月の返済日を間違えないように注意してください。

おまとめローンで月々の返済の負担を軽減する

毎月の返済を負担に感じている場合は、おまとめローンを利用するのも1つの方法です。おまとめローンとは、複数の借入を一本化し、完済を目指すためのローン商品です。返済専用の商品であるため、出金や追加借入はできません。

すでに複数社で借入している場合、借入をまとめることで適用金利が下がる可能性があります。また、借入の一本化によって返済日が毎月1回になり、返済管理がしやすくなる点もメリットの1つです。

ただし、おまとめローンも、審査に通過できなければ利用できません。ほかのローン同様に、一定の収入がなかったり、信用情報に問題があったりすると、審査に通過するのは難しくなります。

SMBCモビットでもおまとめローンが利用できる

複数社の借入が負担になっている方は、SMBCモビットのおまとめローンをご検討ください。

複数の借入をSMBCモビットでまとめることで、金利や毎月の返済額の負担を軽減できる可能性があります。また、返済日が毎月1回になるため、返済管理がしやすくなります。

SMBCモビットのおまとめローンは、申込から契約までWEBで完結でき、来店が不要です。モビットカード会員の方・会員ではない方のどちらもお申込いただけるので、ぜひご検討ください。※

| 項目 | 貸付条件 |

|---|---|

| 金利 | 年3.0%〜18.0% |

| 利用限度額 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| 返済方法 | 元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力、契約内容その他の事情にかんがみ、最長160回(13年4カ月) |

※銀行のカードローン、クレジットカードのショッピング利用などは対象外となります

自治体の相談窓口を利用する

借金の返済に困った際には、国や自治体、専門家などが設ける窓口に相談しましょう。

相談窓口の例

- 全国の財務局に設置された多重相談窓口

- 法テラス(日本司法支援センター)

- 消費生活センター(消費者ホットライン)

- 日本弁護士連合会の法律相談

相談窓口を利用すれば、状況に応じた適切なアドバイスを受けられるほか、生活困窮者を支援する公的制度の案内や専門家への無料相談など、具体的な対処法を提案してくれる可能性があります。

法テラスや弁護士に相談して債務整理を検討する

借金の返済が難しくなった場合、最終手段として「債務整理」をおこなう方法もあります。

債務整理とは、借金を減額したり免除したりすることで借金を整理し、生活を立て直していく法的な手続きの総称です。大きく以下の4つに分類されます。

| 任意整理 | 債権者と直接交渉し、返済困難な借金を無理なく返済する計画を設定する |

| 特定調停 | 簡易裁判所を通じて債権者と話し合い、成立した返済計画に基づいて返済する |

| 個人再生 | 裁判所に申し立て、再生計画(借金を減額してもらい、残りを原則3年間で返済する計画)に基づいて返済する |

| 自己破産 | 借金の返済ができないことを裁判所に申し立て、すべての借金の返済を免除してもらう |

債務整理を検討する際には、まずは法テラスや弁護士に無料相談をしましょう。

法テラス(日本司法支援センター)とは、国によって設立された、さまざまな法的トラブルを解決するための相談窓口です。借金や債務整理に関する無料相談が受けられるだけでなく、弁護士に依頼する際の費用の立て替えにも対応しています。

よくある質問

Q.お金を借りられない原因を知ることはできますか?

A.審査に通らなかった原因は、申込先に聞いても教えてもらえません。

ただし、申込条件や借入状況などを確認すれば、ある程度把握できます。また、信用情報機関への開示請求によって、返済状況に問題がないか、異動情報が登録されていないかなどの確認が可能です。

Q.お金を借りられない原因を解決したらすぐに借りられますか?

A.審査に通過する可能性は高くなりますが、必ず借入できるとは限りません。

お金を借りられない原因を解決することで、審査に通りやすくなる可能性があります。しかし、借入の可否は金融機関が独自の審査基準を用いて、さまざまな観点から総合的に判断します。

そのため、原因として考えられる問題を解決しても、必ず通過できるとは限りません。

Q.自分がお金を借りられるかどうか確認する方法はありますか?

A.お借入診断を利用しましょう。

お金を借りられるかどうかは、実際に申込をして審査を受けなければわかりません。ただし、金融機関が提供するお借入診断を利用すれば、借入が可能かどうかを簡易的に診断できます。

実際の審査結果は異なる可能性もありますが、お借入診断の結果で「借入可能と思われます」などと表示された場合は、お金を借りられる可能性があるため、そのまま申込へ進むと良いでしょう。

SMBCモビットでも「お借入診断」を提供しています。年収や他社借入金額などの3項目を入力するだけで簡単に実施できるので、ぜひご利用ください。※

審査が不安な方はSMBCモビットのお借入診断をご利用ください

借入の審査に通過できなかった場合、その理由は開示されません。

一般的な理由として、申込条件を満たしていない、信用情報に異動情報が登録されている、借入件数・金額が多いなどのケースが考えられます。

通過できなかった理由を明らかにし、状況を改善するための対処法を検討しましょう。審査基準は金融機関によって異なるため、信用情報に問題がなく、安定した収入がある場合は、他社で借入できるケースもあります。

審査が不安な場合は、まずSMBCモビットのお借入診断で借入可能かをご確認ください。※1

SMBCモビットのカードローンは、満20歳〜74歳で安定した収入があれば、パート・アルバイトや自営業の方もお申込いただけます。申込から最短15分で融資が可能なため、お急ぎの方もぜひご検討ください。※2

※お借入診断は本審査の結果を保証するものではありません

※お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります