消費者金融で一度でもお金を借りるとまずい?デメリットと正しい借り方を解説

この記事の監修者

小林 恵

貸金業務取扱主任者、日本FP協会認定ファイナンシャル・プランナー(AFP)、住宅ローンアドバイザー、DC(企業年金)プランナー

みんなのモビット担当

関西学院大学社会学部卒。情報通信関連の会社に勤務の後、貸金業務取扱主任者資格を取得。セミナー講師や家計相談を中心に活躍中。近年ではオンライン家計相談も開催するなど、幅広いお客様のマネーに関する問題を解決している。

この記事でわかること

- 消費者金融は貸金業法に基づき運営をしている金融機関

- 計画的に消費者金融を利用すれば安全にお金を借りられる

- 他ローンと比較すると金利が高く利息負担が増えやすい点に注意

消費者金融は、「一度でも借りるとよくない」、「利用するのは危険」などの否定的なイメージを持たれることがあります。しかし、その否定的な考えには、「何となく危なそうだから」といった曖昧な印象で判断している部分もあるのではないでしょうか。

消費者金融は、法律に基づいて健全な融資をおこなう貸金業者です。また、利便性の高いサービスを提供しており、計画的に利用すれば幅広い場面で役立ちます。

記事では、「消費者金融から一度でも借りたらよくない」と言われる一般的な理由や利用しても問題ないと言える根拠、安全に利用する方法を詳しく解説します。

コラムの目次

消費者金融から一度でも借りると「まずい」わけではない

消費者金融とは、主に一般消費者を対象とした小口の融資商品(カードローンなど)を扱う金融機関です。

消費者金融を利用したことがない方のなかには、ネガティブなイメージを持っている方もいるのではないでしょうか。しかし、消費者金融は、貸金業法という法律に基づいて適正に融資をしている正規の貸金業者です。

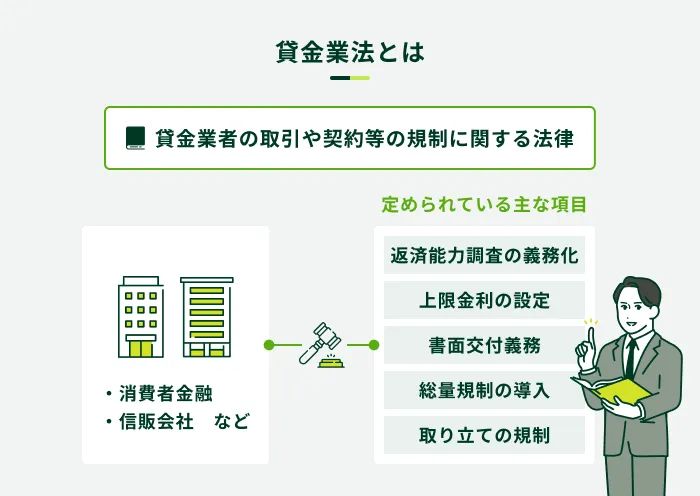

- 貸金業法

-

貸金業者の業務や貸付けに関する規制を定めた法律です。消費者保護や多重債務問題の解決を目的としています。

貸金業法には、消費者を守るためのさまざまな規制があるため、安心して利用できます。「一度でも借りるとよくない」「威圧的な取り立てをおこなう」といった噂話は、貸金業者として正規の登録を受けた消費者金融には当てはまりません。

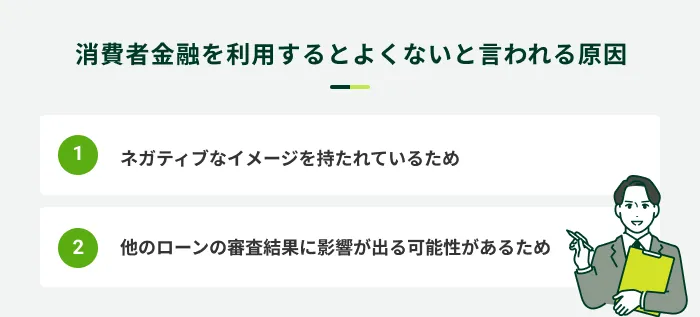

消費者金融から一度でも借りるとよくないと言われる原因

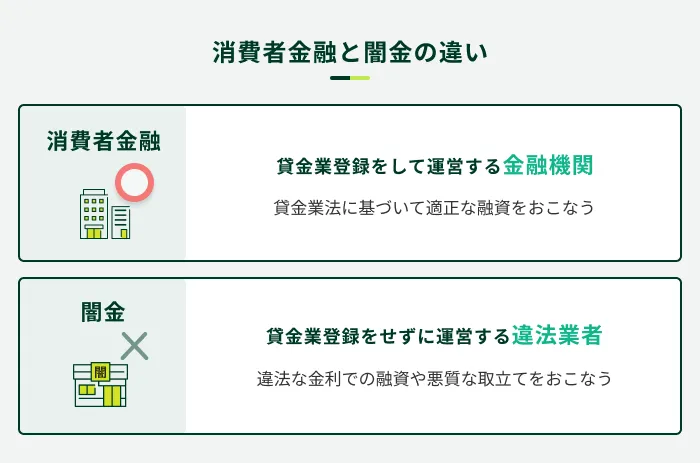

消費者金融は正規の金融機関ですが、一部の悪質な業者のイメージなどからよくない印象を持たれることがあります。

「消費者金融から一度でもお金を借りるとよくない」と言われる一般的な原因は、主に以下のとおりです。

ネガティブなイメージを持たれているため

2020年に全国銀行協会が実施した「銀行カードローンに関する消費者意識調査」によると、83.9%もの方が「消費者金融は必要があっても絶対に利用しない」と回答しており、よくない印象を持っている方が多いことが分かります。

このようなイメージを持たれている原因として、主に以下の2つが考えられます。

消費者金融がネガティブなイメージを持たれる理由

- 過去の印象が残っている

- 違法な業者と混同している

現在の消費者金融は、貸金業法に基づき、厳しい規制のもとで健全な融資をおこなっています。しかし、貸金業法の改正(2010年)以前には、高金利で融資をおこない、強引な取り立てをする業者が存在しました。

このような過去の印象から、「消費者金融は怖い」というイメージを持たれることがあります。

また、貸金業者の登録を受けていない違法な融資をおこなう違法業者(闇金)と消費者金融を混同しているケースもあります。

- 闇金

-

貸金業法で求められる登録等をしないまま、違法に貸金業を営む者を指し、違法な高金利や脅迫まがいの取り立てなどのリスクがあります。昔は取り立てなどが厳しく過酷でしたが、今ではソフト闇金など、生活に困っている方に優しく寄り添い、油断させてお金を提供し法外な利息を受け取り続ける等の行為をする闇金業者もいます。闇金業者との関わりは避け、正式に登録を受けている金融機関を利用することが重要です。

他のローンの審査結果に影響が出る可能性があるため

消費者金融からの借入がよくないと言われるもうひとつの原因は、借入額が大きかったり、返済を滞納したりすると、他のローンの審査結果に影響する可能性があるためです。

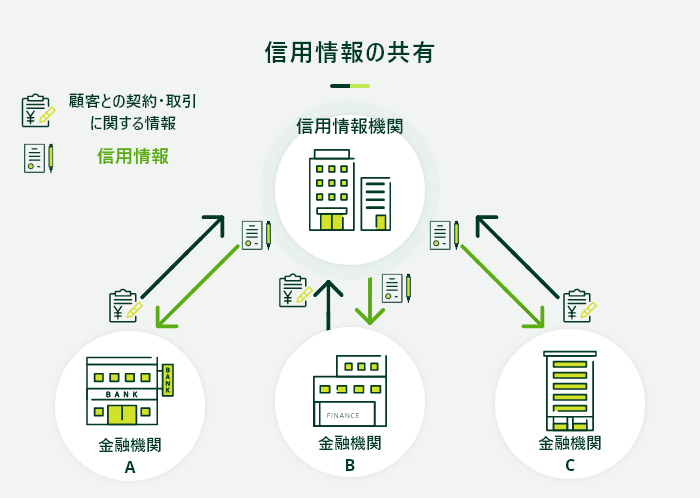

消費者金融の借入額や返済状況は、信用情報を通じて他の金融機関にも共有されます。

- 信用情報

-

クレジットカードやローンの申込、利用状況等に関する情報を指します。金融機関や信用情報機関によって管理され、貸付審査や信用評価に利用されます。

収入に対して借入額が大きい、あるいは滞納などの情報があると、返済が滞るリスクが高いとみなされて、他のローン審査に通過できない可能性があります。

しかし、消費者金融の利用自体が他のローン審査に影響を与えるわけではありません。また、借入状況や返済状況などが信用情報に登録されるのは、消費者金融に限った話ではなく、銀行カードローンやクレジットカードのキャッシングなども同様です。

消費者金融を利用しても「問題ない」と言える理由

消費者金融も他の金融機関と同様に、計画を立てて借入し、期日を守って返済すれば、安心して利用できるサービスです。その理由は主に以下のとおりです。

消費者金融を利用しても問題ない理由

- 根本的な仕組みが他のローンサービスと類似している

- 消費者金融は申込者の「返済能力」を超える融資をおこなわない

- 法律で金利の上限が決まっている

- 総量規制で過剰な融資が禁止されている

- 悪質な取り立ては法律で禁止されている

根本的な仕組みが他のローンサービスと類似している

消費者金融は「お金を借りられるサービス」であり、その根本はクレジットカードやローンと変わりありません。

たとえば、クレジットカードのキャッシング枠は、クレジットカードを利用して現金を借りるサービスです。

また、銀行が扱う住宅ローンや自動車ローンなどの各種ローンは、目的のものを入手するためにお金を借りられるサービスです。それぞれ細かい法律やルールは違っても、お金を借りる(借金をする)という事実に変わりはありません。

また、実際にローンを組んだ経験があったり、クレジットカードの利用経験があったりする方はとても多いです。そのため、その他の借入と同じである消費者金融のみが「問題あり」と言われてしまう合理的な理由はありません。

消費者金融は申込者の「返済能力」を超える融資をおこなわない

消費者金融は、申込者の返済能力を調査したうえで、「返済能力がある」と判断した場合のみ融資をします。

貸金業法では、「返済能力を超える貸付」が禁止されているため、審査の結果、返済能力を超えると判断した場合は融資をおこないません。

また、定期的に利用者のご利用状況などを確認し、返済能力の有無を確認しています。

このように、消費者金融では、他の金融機関と同様に無理のある借入を避ける仕組みが整っているため、安心して利用できます。

もちろん、利用者自身も借入前に返済計画を立てて、返済できる範囲内で消費者金融を利用することはとても大切です。

はじめてのカードローンならSMBCモビットがおすすめ

はじめてカードローンを利用する際は、SMBCモビットをご検討ください。

SMBCモビットは、貸金業法に基づいて運営しているサービスであるため、安心してご利用いただけます。はじめての利用で不安に感じることがある方は、ぜひ一度SMBCモビットにご相談ください。

さらに、SMBCモビットでは、スピーディーな審査により申込から最短15分での融資が可能なため、お急ぎの方にもご検討いただけます。(※1)また、原則として勤務先や本人への電話連絡をおこないません。(※2)

審査が不安な方は、融資可能かどうかを簡易的に判断できるお借入診断をご利用ください。

※1お申込の時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

※2お客様の状況により希望に添えない場合があります。

法律で金利の上限が決まっている

消費者金融の金利は、「利息制限法」という法律によって上限が決まっています。

| 借入金額 | 上限利率 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

そのため消費者金融は、必ず年20.0%以下で金利を設定します。そのため、法外な利息を請求することはありません。

年20.0%を超える金利で融資をおこなう金融業者は消費者金融ではなく、いわゆる「闇金」であるため、絶対に利用は避けましょう。

総量規制で過剰な融資が禁止されている

貸金業法では、「総量規制」により、年収の3分の1を超える融資を「返済能力を超える」ものとして原則禁止しています。

- 総量規制

-

消費者金融やクレジットカード会社などを対象に設けられている法制度の1つです。返済能力を超えた過剰な貸付から消費者を守るために、「年収の3分の1を超える貸付の原則禁止」を定めています。

したがって、消費者金融は審査の際に利用者の借入状況を確認し、年収の3分の1を超える場合には融資をおこないません。

総量規制は、利用者が返済不能な債務を抱えるリスクを防ぐための仕組みであり、消費者金融を安心して利用できる理由のひとつといえるでしょう。

悪質な取り立ては法律で禁止されている

消費者金融と聞くと、取り立てが怖い印象を持っている方もいるかもしれません。しかし、貸金業法では、取り立てに関する規制も定められています。

貸金業法で禁止されている取り立ての例

- 不適当な時間帯(21:00〜8:00)の取り立て

- 自宅以外の場所(勤務先など)への訪問

- 第三者(家族など)への返済の求め

- 玄関や壁などへの貼り紙

「取り立てが怖い」と言われることがあるのは、一部の違法業者によるものであり、法律を遵守して運営する正規の消費者金融は、上記のような悪質な取り立てをおこないません。

消費者金融を利用するメリット

消費者金融は、ネガティブな印象を持たれることもありますが、融資スピードや利便性などの面で多くのメリットがあり、急いでいるときやスムーズに借入したい場面で役立ちます。主なメリットは、以下のとおりです。

消費者金融のメリット

- 最短即日融資を受けられる

- 使用用途に原則として制限がない

- 借入・返済方法が豊富に用意されている

- 少額融資に向いている

最短即日融資を受けられる

消費者金融は、最短即日融資を受けられるため、緊急の入用にも対応できる点がメリットです。

たとえば、給料日前に急にお金が必要になった場合、消費者金融に申込をすれば最短でその日のうちに融資を受けられるため、すぐに現金を用意できます。

また、すぐに借入の予定がなくても、事前に消費者金融と契約をしておくことで、急にお金が必要になった場合に備えられる点もメリットです。契約をしても借入していなければ、利息や手数料は発生しません。

使用用途に原則として制限がない

消費者金融は、借入金の使用用途が定められていないため、さまざまな場面で利用できます。

日本貸金業協会の調査によると、貸金業者から借入経験のある方が回答した使用用途(上位10個)は、以下のとおりでした。

| 使用用途 | 割合 |

|---|---|

| 趣味/娯楽(レジャー、旅行を含む)費 | 41.7% |

| 食費 | 17.0% |

| 外食等の遊興費 | 14.5% |

| 家賃の支払い(住宅ローンの返済を除く) | 11.8% |

| 衣料費 | 10.4% |

| 自動車の購入費(車検整備費等を含む) | 10.1% |

| 住宅ローン等の返済資金不足の補填 | 8.5% |

| 納税・納付などの支払 | 8.2% |

| 医療費 | 7.3% |

| 住宅のリフォーム費 | 7.0% |

出典:日本貸金業協会「資需要者等の現状と動向に関する調査結果報告」

上記のとおり、生活費の補てんや娯楽費など、幅広い目的で利用されていることが分かります。

借入・返済方法が豊富に用意されている

消費者金融は、借入・返済方法が豊富な傾向があり、「手数料を抑えたい」「スマートフォンで借入したい」などの都合に応じて選択できる点もメリットです。

SMBCモビットの場合、4つの借入方法と6つの返済方法をご用意しています。

| 借入方法 | ・振込キャッシング ・提携ATM ・スマホATM取引 ・PayPayマネーへチャージ |

| 返済方法 | ・提携ATM ・口座振替 ・銀行振込 ・インターネット ・ポイント ・スマホATM取引 |

なお、スマホATM取引は、対象ATMでカードの代わりにスマホアプリを利用し、借入や返済をおこなえるサービスです。SMBCモビットでは、セブン銀行ATMとローソン銀行ATMにてスマホATM取引がご利用いただけます。

少額融資に向いている

消費者金融は少額融資にも向いています。たとえば、「給料日までに数千円〜数万円程度お金を借りたい」といった場合に、必要な分だけを借入できるのがメリットです。

多くの消費者金融は千円単位での借入が可能であるため、必要以上の借入を避けられます。

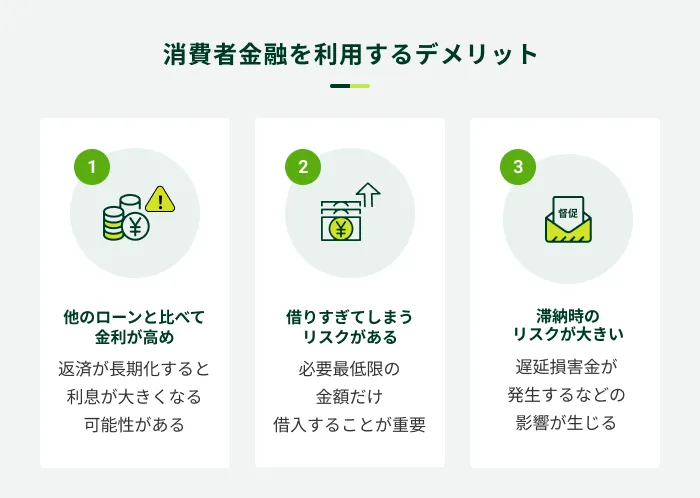

消費者金融を利用するデメリット

消費者金融は、法律に基づいたサービスであり、安心して利用できます。

ただし、ほかの金融機関と同様に、お金を借りたあとは利息を加えて返済しなければなりません。消費者金融のデメリットも把握し、計画的に利用しましょう。

他のローンと比較して金利が高め

消費者金融カードローンは、銀行カードローンや目的別ローン(住宅ローンや自動車ローンなど)と比較して金利が高い傾向にあります。

| ローンの種類 | 上限金利 |

|---|---|

| 消費者金融カードローン | 年18.0%程度 |

| 銀行カードローン | 年15.0%程度 |

| 目的別ローン | 年5.0〜10.0%程度 |

借入が長期にわたると、利息の負担が大きくなりやすい点に注意が必要です。消費者金融カードローンは、比較的短い期間で返済できる場合に適した借入方法と言えるでしょう。

必要以上に借りてしまうリスクがある

カードローンは、利用限度額の範囲で繰り返し借入できる利便性の高さが特徴です。追加でお金が必要になったときも迅速に対応できるため便利ですが、その反面、必要以上に借りてしまうリスクがあります。

- 利用限度額

-

借入契約において、利用できる上限金額のことを指します。利用限度額は、個人の収入や信用情報などに基づいて設定され、変動する場合もあります。利用限度額を超えて利用することはできませんので、注意が必要です。

本当に必要なお金かどうかをよく考え、追加借入する際は改めて返済シミュレーションをおこない、無理のない計画を立てたうえで利用しましょう。

滞納時のリスクが大きい

消費者金融に限った話ではありませんが、万が一返済日に遅れると、以下のようなリスクが発生します。

滞納時の主なリスク

- 遅延損害金が発生する

- 信用情報に異動情報が登録される

- 強制解約や一括請求などの措置をとられる

カードローンの返済に遅れてしまうと、通常よりも高い利率で計算された遅延損害金を支払わなければなりません。

- 遅延損害金

-

約定返済日に遅れてしまった場合に発生する損害金を指します。カードローンやクレジットカードのキャッシングの多くは、返済が遅れると、約定返済日の翌日から遅延損害金を支払う必要があり、遅延損害金利率は概ね年20.0%となっています。

遅延損害金の利率は多くの場合、借入金額に関わらず年20.0%程度です。

また、滞納が長期にわたると、信用情報機関に異動情報が登録されてしまいます。

- 異動情報

-

ローン商品や分割払いの返済に対して、長期間の滞納または、債務整理や破産してしまった状態のことです。信用情報機関にネガティブな情報として一定期間登録されます。この情報のことを異動という場合もあります。

これにより、クレジットカードや今後のローン契約に大きな影響を与える可能性があります。

監修者コメント

小林 恵

貸金業務取扱主任者 みんなのモビット担当

カードローンに限らず、クレジットカードや携帯電話の料金の支払いが遅れてしまうと、同様に遅延損害金が発生したり、個人信用情報に異動情報が登録されたりするリスクがあるので注意してください。

消費者金融を安心・安全に利用する方法

消費者金融を利用する際は、以下のことに注意してください。注意点を知り、正しく利用することで、安心・安全、かつ計画的な借入につながります。

消費者金融を安心・安全に利用する方法

- 貸金業登録をしている消費者金融で借りる

- 返済シミュレーションを利用して返済計画を立てる

- 返済日に遅れないように管理する

- 必要最小限の範囲で借入をする

- 追加返済を活用する

貸金業登録をしている消費者金融で借りる

消費者金融を謳っていても、貸金業登録をしていない会社は違法業者です。消費者金融などの貸金業者は、必ず貸金業登録をしなければいけないと定められているためです。

もし、あまり馴染みのない消費者金融への申込を検討している場合は、以下のページから貸金業登録の有無を確認してください。

会社名、電話番号など知り得ている一部の情報のみの入力でも確認できます。万が一、貸金業登録を確認できない場合、申込は控えましょう。

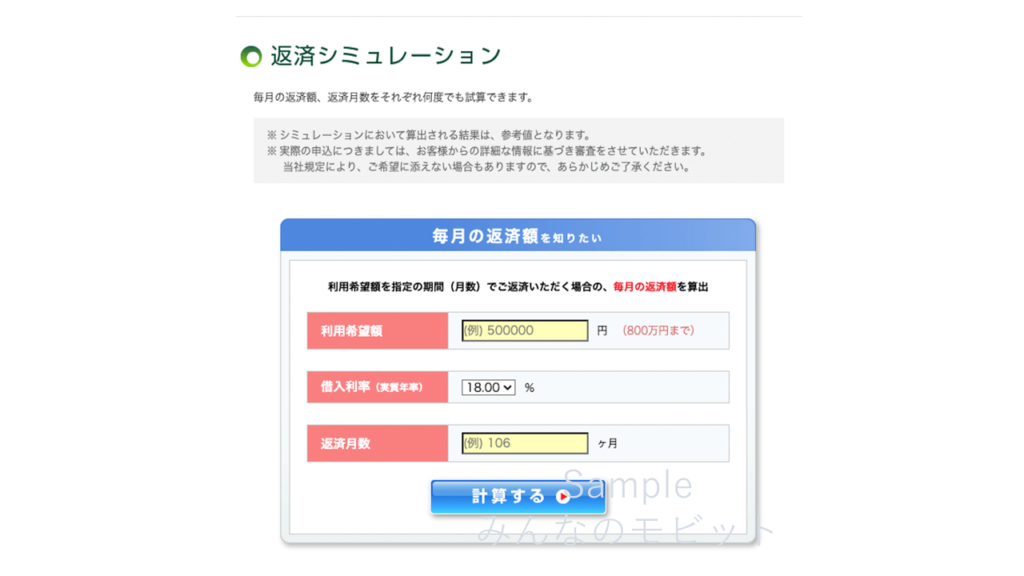

返済シミュレーションを利用して返済計画を立てる

お金を借りた場合は、必ず返済をしなければなりません。そのため、借入前に明確な返済計画を立てておくことが大切です。

返済計画を立てる際は、各消費者金融が提供している「返済シミュレーション」が役立ちます。以下のようなポイントを確認し、無理なく返済できることを確かめたうえで借入しましょう。

確認したい主なポイント

- 毎月の返済額に無理がないか

- どれくらいの期間で完済できるか

- 毎月の返済額の違いで利息がどれだけ変わるか

- 金利の違いで利息がどれだけ変わるか

返済日に遅れないように管理する

消費者金融にかかわらず、借入をすると約束の返済日までに決められた金額を返済しなければなりません。

返済が遅れるとさまざまな影響が生じるため、対策をおこない、期日を守って計画的に返済しましょう。

返済に遅れないための対策例

- 返済日を給料日後に設定する

- 返済用口座の残高をこまめに確認する

- 返済日通知サービスを利用する

- 返済用の口座を給与受取口座と同一にする

- スマホのリマインダー機能で返済日前に通知が届くようにする

また、何らかの理由で返済が遅れそうなときは、早い段階で金融機関に相談することが重要です。金融機関に相談すれば、返済日の変更などの対応を検討してもらえる可能性があります。

必要最小限の範囲で借入をする

カードローンは利用限度額の範囲内であれば、自由に借入ができますが、必要最小限の範囲内で利用するように心がけてください。

たとえば、利用限度額が50万円であれば、その範囲で何度でも借入がおこなえます。

利用限度額が50万円の場合の借入例

- 20万円を借入し、追加で30万円を借入する

- 20万円を借入して10万円を返済し、さらに40万円を借入する

追加でお金が必要になった際にもスムーズに借入しやすい一方で、お金を借りている感覚が薄れ、使いすぎてしまうかもしれません。

消費者金融から借りるお金はあくまでも「借金」であるため、必ず返済しなければいけないということを念頭においておきましょう。そのうえで、必要最小限の利用にとどめておくことが大切です。

追加返済を活用する

カードローンは、借入残高などに応じた一定額を毎月返済していく仕組みであり、計画的に返済しやすい点がメリットです。しかし、毎月の返済額が少ないと、返済期間が長引きやすく、利息の負担が大きくなる可能性があります。

ボーナスや臨時収入を得たときなど、余裕があるときは無理のない範囲で追加返済をおこない、返済期間を短縮しましょう。

- 追加返済(随時返済・繰り上げ返済)

-

毎月の返済分である約定返済額に追加して返済することです。予定よりも多めに返済すると、効率よく元金を減らせる点が特徴です。カードローンにおいては「随時返済」や「繰り上げ返済」とも呼ばれます。

消費者金融に関するよくある質問

Q.消費者金融で一度でも借りると住宅ローンを組めなくなりますか?

A.消費者金融で一度でもお金を借りたからといって住宅ローンを組めなくなるとは限りません。

消費者金融でお金を借りたとしても、収入に対して借入額が過大でなく、滞納などをしていなければ、住宅ローンの審査に大きな影響はないでしょう。

借入額が過大な場合や、信用情報に異動情報が登録されている場合は審査に影響する可能性がありますが、それは銀行のローンやクレジットカードで借入している場合も同様です。

Q.消費者金融と闇金の違いは何ですか?

A.闇金は、貸金業登録を受けずに違法な融資をおこなう業者であり、正規の貸金業者である消費者金融とは別物です。

闇金を利用すると、高額な利息の支払いを求められたり、威圧的な取り立てがおこなわれたりして、経済的・精神的に追い詰められるリスクがあります。

お金を借りる際は、必ず貸金業登録を受けた正規の業者を利用しましょう。

Q.消費者金融の借金が返せない場合はどうすればよいですか?

A.返済が困難だと分かった時点で金融機関に相談しましょう。

返済額の見直しや一時的な返済猶予などの対応を検討できる可能性があります。

また、どうしても返済が難しい場合は、公的機関や専門家の窓口などに相談することも検討しましょう。たとえば、法テラス(日本司法支援センター)では、弁護士や司法書士との無料法律相談を受け付けています。

はじめてのカードローン利用はSMBCモビットをご検討ください

「消費者金融から一度でも借りたらよくない」などと思われてしまいがちですが、正しく活用できればさまざまな場面で役立つサービスです。

実際に、生活費の補てんや趣味・娯楽、急な入用など、幅広い目的で利用されています。仕組みを正しく理解し、計画的に利用しましょう。

SMBCモビットのカードローンは、WEB上からいつでも申込ができ、原則として勤務先や本人への電話確認をおこないません。(※)また、郵送物も避けられるため、「家族などに消費者金融の利用を知られたくない」といった方にも向いています。

はじめてカードローンをご利用の方は、ぜひSMBCモビットをご検討ください。

(※)お客様の状況により希望に添えない場合があります。

監修者コメント

小林 恵

貸金業務取扱主任者 みんなのモビット担当

カードローンと契約したからといって、必ず借入をする必要はありません。緊急でお金が必要になった時に備えて、契約をしておくという方も多いので、ぜひ有効に活用してください。